取消购房印花税,改征土地税,然而远水解不了近渴

在新冠疫情引发的经济衰退中,澳大利亚房地产和建筑行业遭受了严重的冲击,5月份,全澳整体房价也出现了去年6月以来的首次下跌。

在这样的形势下,一些流传甚广、有关房地产行业纾困的传言接连“落地”,昨天的消息是澳洲政府准备在下一财年给予新房买家至少两万澳元的补贴,而另一则传言——取消印花税,在今天也有了初步眉目,随着各州政府重新评估改革税收体系,房产购置印花税将成为新冠疫情下“最早阵亡”的税种。

根据《澳大利亚金融评论报》的报道,澳大利亚电信前老板David Thodey将于本周向新州财长Dominic Perrottet递交“联邦金融关系报告”。

报告重要的一部分就是建议新州政府进行税收改革并废除印花税,改为征收土地税。此外,住房买家可“选择”加入新的财产税系统,或者选择既往税收系统但获得一定的税收抵免。

根据该报道,维州也可能会效仿新州的做法。换言之,伴随新冠危机推动大规模税改提上日程,印花税改革将成为多年来最大规模的州税调整。

“最差的税种”:印花税改革

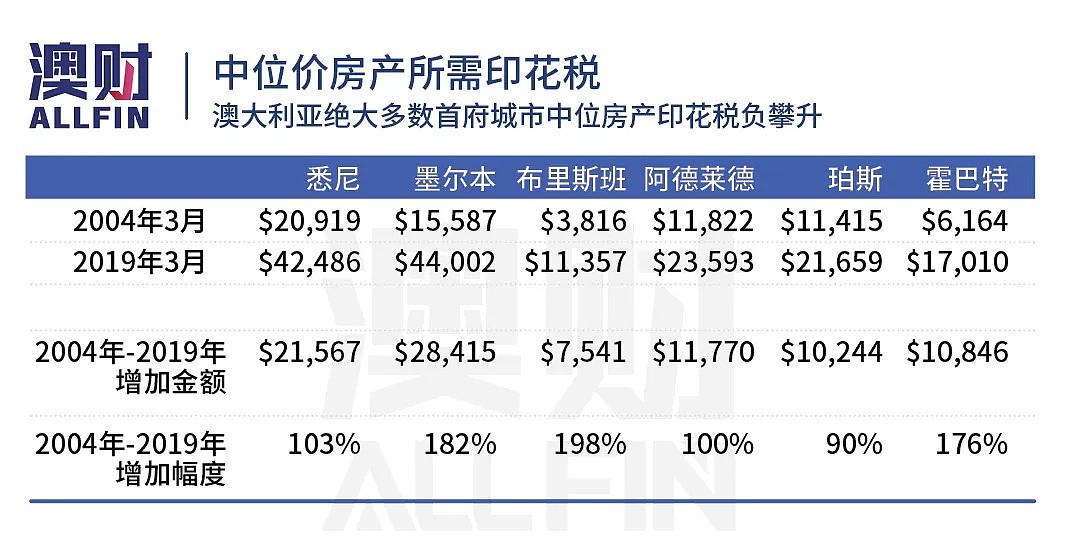

在澳买过房的人都知道,印花税往往需要一次性支付数万澳元,常常是房屋本身价格以外最大的购房成本,而且近年来“水涨船高”。

根据房产研究机构Domain提供的数据,在澳大利亚房价最贵的首府城市悉尼和墨尔本,购买一套100万的房产,在新州需要缴纳印花税超过4万澳币。在维州,印花税则高达5.5万澳币,并且已是2004年以来的三倍。

在现行体制下,尽管印花税的批评者队伍日益扩大,但是,印花税每年给八个州/领地政府提供了200亿澳元左右的收入。

对于澳大利亚各级政府而言,这笔钱为学校、医院和道路在内的公共项目提供了所需资金。但是,州/领地政府的预算开始越来越依赖房价的上涨和买卖活动的稳健。

同样,印花税对居民购房产生了重大影响。鉴于绝大多数人除绝对必要外,都不愿意多掏4万澳元,因此经济学家称呼这种高额的一次性税收成本为“低效税种”。通俗点讲,这种税收极有可能阻碍了人们在需要时自由地购买、出售房屋。

经济学家、Thodey所在审查小组成员John Freebairn指出,印花税“非常不公平”,需要根据未开发土地价值转换为财产税。

有了印花税,那些因为换工作需要搬家的人群会面临较大的购房成本,甚至改变他们搬家的需求,进而影响他们的日常生活。不搬家选择永远待在同一所房子里,对经济不利。

然而由于印花税对地方财政收入有显著贡献,新州财长Perrottet和维州财长蒂姆·帕拉斯(Tim Pallas)正在就如何让联邦摆脱对印花税的依赖进行讨论。

政治层面有难度

长期以来,经济学家、智囊团和其他组织一直主张采用更为广泛的土地税来替代印花税。一般情况下,土地税安排更为灵活,按年支付。

倡导者认为,采用土地税有助于提高人们置换房产和搬家的意愿,因此土地税不会抑制人员流动,并有助于释放住房存量。

州政府对取消印花税未能付诸实际行动的原因有两个。首先,他们担心失去已缴印花税选民的选票。其次,过渡时期长于三年选举周期。

Domain经济学家特伦特•威尔特希尔(Trent Wiltshire)表示:“这就是为什么印花税改革迟迟未能推动原因,政治层面的难度太大了。”

据其估计,印花税改革有望为经济带来170亿澳元的增长。“这不会带来短期的推动效应。相反,改革很艰巨,需要很长时间才能实现。但是,这我们真正需要提振经济的那种回报。”

可能需要漫长过渡期

关于印花税改革,一项建议是赋予未来房产购置者(包括首次购房者)权利在一次性缴纳巨额印花税或每年缴纳几千澳元土地税之间做出选择。

既往支付印花税的业主将不受新法约束。因此,新的土地税系统可以避免双重征税,同时又不至于让太多选民感到不安。

然而,这将是一项长期的改革,过渡阶段可能长达数年。

普华永道(PwC)一份新的税收改革报告指出,州政府“缺乏财政纪律”,并且过于依赖“扭曲和低效”的税收。

普华永道税务合伙人Paul Abbey表示,全澳范围内,印花税是“最差的税种”,应逐步淘汰。“我们帮助公众顺利实现过渡的方法是赋予他们选择的权利,在土地税和印花税之间进行选择。”

“为配合选择加入土地税系统,各州应被允许将未来的土地税转换为收入,通过证券化融资来抚平预算收入对印花税的依赖。”

“这将改善政治影响,并改善现金流对各州的影响。”

另外,为了填补各州逐渐从印花税过渡到土地税的收入缺口,它们可以在信贷市场上以不到2%的低廉成本借贷10年。

为了避免触及预算底线,各州可能会使用表外实体,例如联邦政府与NBN公司的合作。

为每个人更快地过渡到年度土地税制度,Thodey审查小组经济学家们也提出了另一种选择,即政府可以向在过去五年中因购买房屋而支付印花税的任何人提供税收抵免(credit)。

税收抵免采取递减制,即前一年购置房屋印花税的50%,两年前购置房屋印花税的40%,三年前的30%,四年前的20%和十年前的10%。

马上向所有人征收土地税并仅给近期买主税收抵免的缺点是,它可能受到许多房主诟病,并且对州政府而言具有政治风险。

新州正为税改做准备

普华永道的报告还指出,联邦和州的现有税制不足以支持经济的增长。“由于有限的税收筹集方案,澳大利亚各州/领地继续征收一些效率很低的交易税,例如印花税和保险费。”

澳大利亚智库格拉顿研究所(Grattan Institute)的一份报告则显示,从不稳定的印花税改为更稳定的土地税可让新州居民每年获益40亿至50亿澳元。

而他们估计,住宅印花税每增加1澳元,就会因为经济成本而损失约60澳分。

普华永道的Abbey认为,长期的税收改革是澳大利亚经济“重建”切实所需。但是,他同时也强调,政府首先必须集中精力在危机中支持经济,例如通过投资补贴来刺激需求,然后在人们对经济复苏更有信心时进行更多重大的税收改革。

“税改之前,我们需要恢复民众的信心。”

作为放弃先前约定加薪2.5%的代价,新州向护士、警察、医护人员、教师、培训人员和其他“一线”公务员每人提供1000澳元。

新州于上周表示,由于新冠病毒的影响,将冻结工资。但是,工会反对这一举动。因此,冻薪计划可能面临在上议院受到阻挠的风险。

这笔一次性付款将花费大约2亿澳元,而冻薪计划则将节省30亿澳元。

新州政府表示,财长Perrottet正在与工会领导人进行谈判,并没有提供任何强制性裁员以换取这笔交易。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64