腾讯入股,股价飙升超30%,澳洲金融科技“头牌”剑指中国市场?

5月1日,澳洲先买后付巨头Afterpay(ASX:APT)宣布,中国科技巨头腾讯已斥资3亿美元收购了其5%的股份,两家公司都称此举是为了未来的战略合作。当天,Afterpay的收盘价为29.16澳元/每股,总市值略高于80亿澳元。消息指出,腾讯本次平均收购价格约为22.63澳元/每股,股份将由高盛代持。

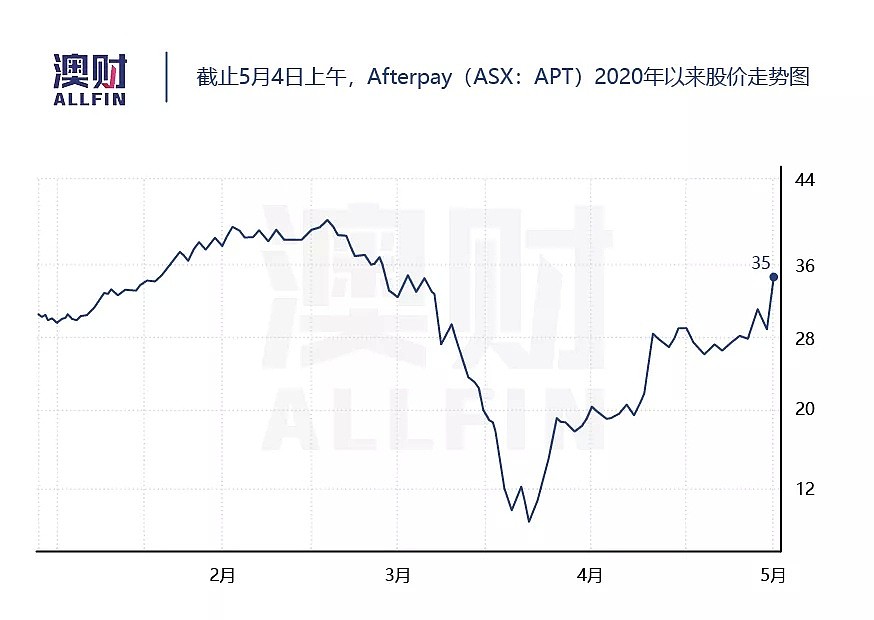

5月4日开盘后,Afterpay股价一度飙升超过30%;今日(5月5日)收盘于38.19,涨幅5.76%。

腾讯收购5%的股份,不仅是对Afterpay业务模式的肯定,而且也对APT在美国市场快速发展表达了强烈的兴趣。不少分析师认为,Afterpay可能会成为拥有12亿用户的微信移动支付钱包的海外支付选项。

另一方面,这也是腾讯金融全球竞争性布局的重要一步,在今年3月,腾讯中国最大的竞争对手蚂蚁金服(Ant Financial)宣布收购了克拉纳(Klarna)的股份,Klarna在澳洲的最大股东是联邦银行CBA,因此腾讯本轮收购也颇有与蚂蚁金融竞争的味道。

敏感时期的交易案

该协议达成之际,正值澳大利亚与中国之间发生关于新冠病毒的争论。此前,澳大利亚呼吁对这种冠状病毒的来源展开调查。中国驻澳大利亚大使警告称,这种病毒可能引发中国学生和游客抵制澳大利亚。

尽管如此,两国金融科技的巨头还是打造了合作伙伴关系。

Afterpay联合创始人安东尼•艾森(Anthony Eisen) 在接受《澳大利亚金融评论》(Australian Financial Review)采访时表示,双方的“共识”是“先买后付(Buy now, pay later,BNPL)”替代传统信贷的优势,在于可以为在互联网平台上为进行交易的零售商和客户提供便利。

Afterpay联合创始人:Anthony Eisen (左)和Nick Molnar

图/澳大利亚人报

Eisen认为,本次交易将帮助Afterpay在亚洲扩张,两家公司正在考虑“整合”各自的支付平台。

“我们(与腾讯)进行的讨论与公司的全球扩张有关。作为一家以零售为主导的公司,他们看到了我们向零售商提供的价值,以及如何在更多国家扩大这一价值的定位。”

两家公司在交易声明中表示,这笔3亿澳元的投资是过去五周通过在市场上的收购积累起来的,当时Afterpay的股价因为新冠疫情影响而大幅下跌。

未来,两家公司将在技术上展开合作。此前,腾讯已经进行了一系列技术投资,包括零售平台、音乐流媒体和视频游戏服务、拍卖网站和零售电商京东(JD.com)。

腾讯对支付宝在美国的快速增长(自两年前推出以来,该公司在美国拥有440万活跃客户),以及比Klarna和另一家美国竞争对手Affirm更快的增长速度十分在意。

根据一份4月的独立数据,支付宝在北美的应用下载量和网站流量都在加速增长,是竞争对手的两到五倍。这些事实激发了腾讯对Afterpay战略价值的兴趣。

Afterpay今年在中国设立了一家子公司,希望打造一支全球工程人才团队。

Anthony Eisen表示,未来,当中国消费者来到澳大利亚或世界其它地方时,如果Afterpay将中国服务整合到了软件中,他们或许可以在提供Afterpay服务的零售商那里使用微信支付。

Afterpay在复活节后不久发布的2020年1季度报告中表示,3月份其所有市场的销售额较1月和2月的销售额增长了12%,在线销售额占全球基础销售额总额的88%,这提振了该股。它计划在6月底前达到950万用户。

Afterpay从本次交易获益的五大方面

本次交易可能是腾讯布局全球扩展支付业务的重要一步。而对Afterpay而言,这家澳大利亚最大金融科技(Fintech)公司,同样获益不少。

花旗(Citi)分析师表示,尽管腾讯“可以自行在中国推出类似的模式”,但确实看到Afterpay与腾讯合作进入中国市场,利用腾讯的用户基础和市场地位的潜力。

1

双方可以共享有关技术和数据模型的

见解和处理能力

腾讯每天要处理10亿笔交易,并且拥有一系列技术创新,包括通过QR码在店内付款。Afterpay应该能够从腾讯在这一领域的优势中受益;花旗分析师认为,移动支付、店内支付和跨境贸易(Afterpay客户购买中国商品)都是双方可能合作的方面。

当然,Afterpay也可以分享自身的优势。腾讯显然不需要支付方面的帮助,但却可以利用Afterpay通过零售合作伙伴扩展的方式(当然,最终还是由他们支付账单)是澳大利亚集团的不同点。

2

这笔交易使Afterpay获得

进军中国市场的“捷径”

众所周知,海外企业登入中国市场,战略合作伙伴至关重要。目前腾讯微信支付用户突破1亿,在中国第三方移动支付市场中占有近40%的份额,

虽然Afterpay专注于英语国家市场,并且在目前阶段是相对成功的,但中国市场的机会巨大。麦肯锡(McKinsey)数据显示,中国在线零售市场的规模为1.5万亿美元(约合2.3万亿澳元),为美国市场规模的两倍半左右。

Afterpay的主要用户为澳大利亚和美国千禧一代,而同一世代在中国占人口比例30%。“先买后付”的服务在中国方兴未艾,但腾讯已经意识到,afterpay增长背后的动力是:年轻消费者更喜欢用借记卡而不是信用卡来消费。

并且,由于与公司合作的很多国际品牌在中国香港的成功经验,Afterpay也可以将香港作为通往中国大陆市场的“试验场”。

3

腾讯可能成为Afterpay的潜在资金来源

创始至今,Afterpay的资金一直没有遇到大的问题。可如果它要进入中国这样的巨型市场,腾讯应该能为其提供资金保障,毕竟后者的资产超过澳大利亚最大的医疗企业CSL和四大银行的总和。

4

腾讯最终会不会全资收购Afterpay?

腾讯有可能在Afterpay的(股东)名册上爬得更高,尽管据了解,目前尚无具体计划,两家公司也没有讨论是否会增加初始的、实质性的股份。

以腾讯的体量这并非不可能,不过考虑到其中涉及的股份规模,以及澳大利亚日益严格的外资投资审查制度,短期内不太可能发生。而且从美国部分反华议员的角度来看,中国公司即是“原罪”,在美发展的Afterpay恐怕要也为来自中国的股份而面临政治上的难题。

由于Afterpay与Visa、万事达(Mastercard)、eBay都建立了“联盟”关系,现在又是腾讯。也许最终目标是:先买后付业务发展到一定程度后,被这些大玩家纳入其支付业务体系。

5

有利于Afterpay稳定股价

在上周五(5月1日)交易披露后,很多人都预计Afterpay在本周一(5月4日)股价将上扬,事实也是如此。Afterpay股价自3月23日跌至8.90澳元的低点以来,已经超过300%,现在看来是要归功于腾讯的持续购买。

不过,由于市场对信贷坏账的担忧,以及消费者信心的降低和可支配收入的减少,都会加剧Afterpay股价的波动。腾讯的入股虽然可以暂时抬高和稳定前者的股价,但是市场的不稳定因素并没有消失,并会持续很长一段时间。且全球性经济衰退的影响将很深远,Afterpay的商业模式能否在这一情况下“站稳脚跟”,还有待充分验证。

澳洲入股/收购(M&A)上市公司要求

如上文所述,目前澳大利亚的外资投资政策正逐渐收紧。不少人关心,这笔交易是否会受到外国投资审查委员会(FIRB)的审查?

澳财昨日(5月4日)联系到Afterpay投资人关系(Investor Raltions)部门的总监Marie Festa。其表示,外资获得澳大利亚公司5%股权——如Afterpay的本次交易——无须FIRB的批准。据外界猜测,这可能由于该部分股权由高盛代持。

自从3月新冠疫情在全球蔓延以来,澳大利亚不少资产价格大幅度下跌。加之澳元汇率下挫,让不少国外资本开始考虑借机购买澳大利亚的优质资产。以下为入股或收购澳大利亚上市企业主要的政策要求,仅供参考。

限制

1.单一持股人不能收购超过公司20%的股份(除非获得豁免)

2.单一持股人的投票权比重不能超过20%——可以看作是上述限制的补充

3.上述限制同样适用于持股人为公司或一个“集团”

限制豁免条件

1.收到市场上(on-market)收购要约

2.收到场外(off-market)收购要约-即收购方直接向目标股东发出发出收购要约

3.或者双方协议收购方案(可以理解为公司破产或其他问题被要求强制转让)

另一种较为缓慢的豁免方案为6个月内在二级市场内收购不超过3%的股份,这种方案极其缓慢,一般不会在并购中使用

场外要约关键事项

1.对所有目标股东的报价条款必须相同

2.收购方需提供收购的资金来源

3.收购方需要提供收购目标公司的意图,包括如何处理员工问题等

4.在过去4个月中任何收购记录

5.收购对价可以是现金或股份的形式

6.收购价格不能低于4个月内曾经收购目标公司股份的价格

7.提出收购要约后,收购价格可以提高,价格提高后,已接受要约的股东可获得提高的价格

8.场外要约适用于上市或非上市公司

场内要约关键事项

1.要约人任命一名股票经纪人在澳大利亚证券交易所(ASX)市场上,代表要约人购买目标证券。

2.与上述限制类似,但报价必须是现金

3.提出要约后,可以提高要约价格,但是,如果提高了报价,则已经接受要约的人无权获得提高后的价格

4.场内要约仅适用于上市公司

双方协议收购方案

1.被收购公司将计划手册草案提交给ASIC进行审查,随后目标公司寻求法院批准,将计划手册邮寄给所有目标股东,并召开目标股东会议以对该计划进行投票。

2.在股东大会上超过75%的票数同意收购

3.超过50%的股东参与投票

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64