商户揭竿而起,美团要大变天?

导读:长期而言,平台的地位依然取决于行业的竞争能力及平台自身的运营能力,见智尚未看到动摇美团龙头地位的根本变化。

01

发生了什么?

4月10日,广东省餐饮服务行业协会发布了《广东餐饮行业致美团外卖交涉函》(下称《交涉函》),指出美团外卖向餐饮企业收取的高额外卖佣金,采取排除公平竞争的独家条款,已经超过了餐饮企业的承受极限。

而美团方面回应早在2月2日美团便启动七项商户帮扶举措,提供2亿元外卖商户专项扶持资金,帮扶老商家上线经营和新商家开业;

2月26日美团发布“春风行动”,助力商户复工复产,最近推出 “返还不低于3%-5%的外卖佣金”的重磅举措,用以流量推广来拉动营收。

02

见智怎么看?

见智在春节期间就在持续关注此事,以下是详细解读:

一、外卖佣金为何成众矢之的?

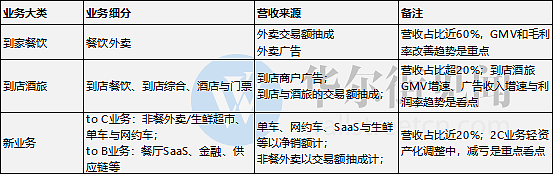

美团为本地生活服务商户带来门店流量和订单,商户们为此为美团付费。美团具体业务分类与变现方式如下:

美团作为电商平台,变现主要就交易抽佣和广告两种形式,而三大业务板块均有以交易额抽成的佣金变现方式,但佣金变现贡献最大的业务板块是餐饮外卖:

该板块对于美团整体的营收贡献达到了60%,根据见智估算,美团外卖业务收入中接近90%均来自于外卖交易佣金,外卖广告目前仅占10%左右。

同时,广告变现则以商户的自主投放为主,价格是平台商户之间自由竞争的结果,而佣金率美团单方面规定的意味较为明显。

佣金变现的业务中,美团酒旅佣金率一直比较稳定,而最近两年不断提高的外卖佣金就成了众矢之的。

二、外卖佣金和外卖的变现率是一回事吗?

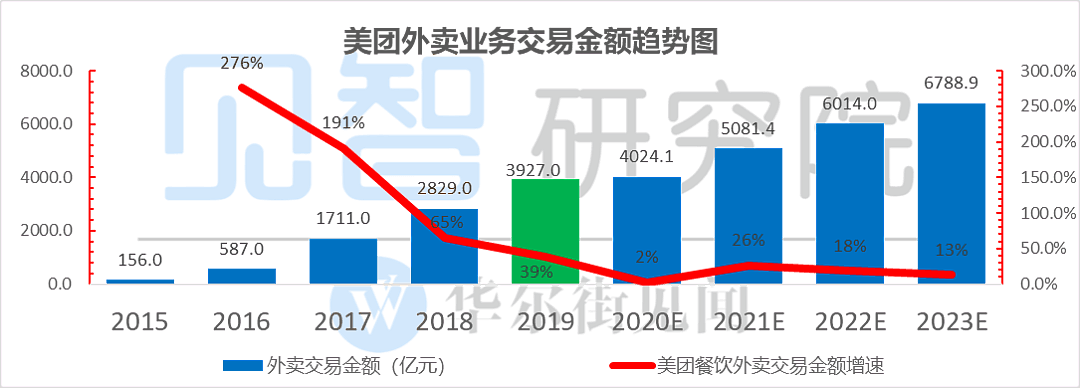

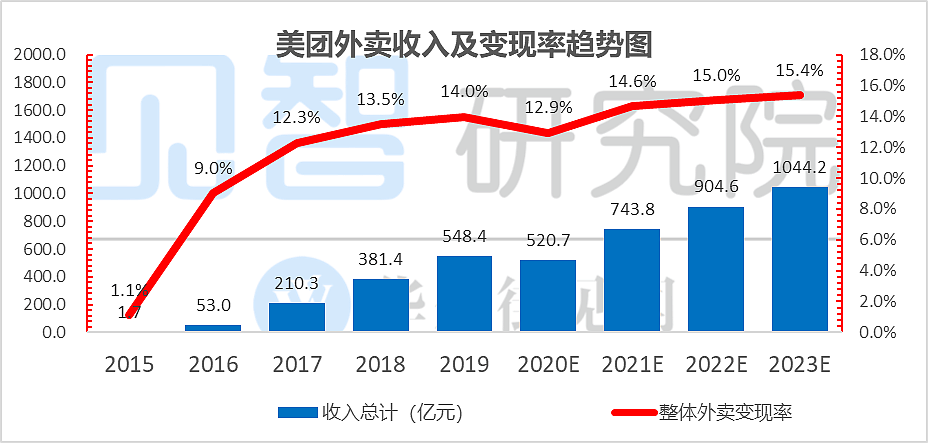

美团外卖2013年底正式推出,从美团财报可以看出,早期美团外卖服务是向外卖商户免费提供,2015年外卖业务变现率也仅有1.1%,2016年开始明显加快变现节奏,尤其是2018、2019年,虽有与饿了么的外卖大战,但变现节奏并未落下。

(数据来源:美团财报、见智预估)

美团外卖业务从平台外卖交易额到外卖营收的变现率主要由四大因素决定:

(1)对于外卖商户的交易额抽成,也就是佣金率;

(2)配送费:当商户选择用美团专送时,美团会向用户和商户双向收取配送费;

(3)外卖广告费:外卖关键词竞价、美食榜单、外卖Banner位等;

(4)外卖补贴:大约有一半的外卖补贴是作为收入的减项来计;

虽然佣金率是美团外卖变现的核心支撑,最近两年美团外卖变现率的提高是这四大因素共同改善的结果。

(1)对于美团佣金的提升,据见智观察,美团除了2018年上市前后有频繁提高佣金率外, 2019年年初有过一次较大的佣金率提高,提升幅度大约5-6个百分点,提高后大约在20-25%(含美团专送配送费),商户确有微词,但由于美团流量大,平台与商户并未有明显冲突。

2019年其余季度外卖变现率的改善更多是折扣签下的新商户合同续签时当初的折扣停止,综合佣金率自然上升;

(2)配送费由于区分了高峰时段、夜宵场景、超长距离配送、配送质量需求等,通过差异化收费也提高了变现率;

(3)外卖广告:某种程度上是美团的新故事——美团在两个季度前与投资者沟通的时候就开始强调佣金抽成上不会竭泽而渔,未来外卖变现空间主要在于广告变现,并丰富了外卖搜索的展示方式。

以往外卖搜索结果一直基于3-5公里范围位置来展示店铺,由于这个范围的餐馆量有限,能够展示到符合关键词的餐馆数量就更加少,导致外卖广告变现空间并不高。

而如果以菜品展示,相当于SKU更加丰富,丰富SKU可以撑起搜索广告的增长空间,美团尝试基于菜品的搜索结果展示就是基于这样一种考虑。

过于几个季度,美团外卖变现率的不断提高,是这些因素共同作用的结果,佣金的提高是其中一个较大的贡献因素。

03

疫情笼罩:商家的群起 VS 美团的让步

其实早在2月初见智就获知,餐饮行业大佬正在“组团”抗议,要在两个方向上发力:

(1)以美团为主的服务电商平台,主要诉求是降佣金;(2)餐馆物业方,主要诉求是减免租金与物业费。

美团上次较为明显的提高外卖佣金抽成是在2019年初,此后美团业务依然蒸蒸日上,外卖交易额还在加速增长,这次商户揭竿而起,疫情是核心原因:

(1)疫情发生以来,美团主要有两次大的救助措施,第一次是在2月2日,但主要针对武汉地区,其余地区的资金扶持并不太大;

(2)第二次是复工复产的春风行动,其中一项措施是从3月起,美团外卖返佣3%—5%,不过主要针对全国范围内的“优质”外卖商户。

而这些动作对于抗议美团的商户而言,显然没有达标:广东餐饮行业协会的交涉函是要求美团立即取消排他条款,直接减免广东省内所有餐饮商户外卖服务佣金5%或以上。

04

商户揭竿而起,美团要大变天?

互联网平台被平台上的商户或供应商“围攻”美团并非第一家。此类群体围攻事件一般发生在过往各大具有垄断地位的垂直平台均出现过:

(1)汽车之家:作为互联网汽车平台的龙头,2019年初汽车之家因为会员费大涨价被经销商大规模抗议;

(2)58同城:2018年初,58同城遭地产中介集体抗议,起因是58将平台端口费提高了30-50%;而在往前四年,同样的情形还出现在搜房网(房天下)与安居客上。

而对于此类案例,见智长期跟踪观察到的趋势是:垂直行业出现垄断平台后,随着该平台做透市场渗透,必然会走向每年的“例行”提价,当行业变差的时候,平台与商户之间的矛盾很容易激化而出现抗议事件。

但群体抗议通常的后续是:即使商户今年抗议了,平台有所低头,但明年可能还会继续提,只是提价步伐小或隐晦一些,除非平台垄断地位发生变化。

而观察美团此事说明的问题,见智认为:

(1)首先,从侧面印证了美团当前在外卖的市场地位;

(2)作为美团外卖作为服务电商平台,服务的客户为外卖商户与街边店以小生意为主,抗风险能力较低,在正常时期门店的更新与淘汰,为美团提供不断的商户来源与收入来源,而在非常时期的商业韧性相对较弱。

(3)见智同时注意到,不同于此前汽车与地产中介(平台的供应方由于行业集中度议价权强),餐饮商户则相对分散,行业协会背后是无数中小商户,与美团平台的议价能力尚需看背后商户行动的一致性。

(4)从当前行业情况来看,餐饮企业的订单“开源”显然要远远重于“节流”,在到店客流依然脆弱情况下,外卖订单就是餐饮企业的生命线,不存在闹僵的可能性,见智留意到饿了么表示对商户佣金有所下调。

(5)见智了解到,美团管理层在与投资人的沟通中多次强调,未来美团外卖的变现率提升主要依赖外卖广告来实现,未来佣金提升空间有限,不会竭泽而渔;另外,美团在最新电话会中说明,今年外卖变现会回落,市场对降佣金已有预期;

见智综合初步认为,当前事件虽然短期影响美团外卖盈利能力,但市场已有预期,更多在于公关形象与社会影响。

长期而言,平台的地位依然取决于行业的竞争能力及平台自身的运营能力,见智尚未看到动摇美团龙头地位的根本变化。见智会持续关注此事演进,看是否有可能影响长期预期。

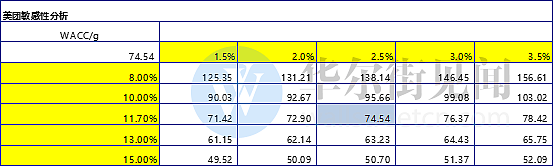

而见智在极度悲观预期下,美团估值安全边际介于70-80港币之间。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64