黑色星期一重现!1987年股灾,巴菲特、索罗斯、达利欧怎么应对的?

活久见!!

一天之内,油价暴跌30%,美股三大股指暴跌7%,23年来首度触发熔断!标普500距离技术性熊市仅一步之遥。欧洲主要指数惨跌超8%。

这是美股熔断机制推出以来的第二次应用,上一次是1997年10月27日道指跌超7%触发熔断,也是2013年最新的熔断机制执行以来首次被触发,即2008年金融危机之后首次触发。

对于很多交易员来说,这是从未有过的经历。所谓熔断机制,指的是基于参考价格的一系列价格波动限制。

简单来说,就是当股市跌到一定幅度之后,市场自动停止交易一段时间,可能是几分钟,也可能是全天交易就此终止。这样做的主要目的就是,防范恐慌情绪进一步扩散,给市场带来更大的冲击。

美国推出熔断机制的动因是1987年的“黑色星期一”。

1987年10月19日,道指暴跌508.32点,跌幅22.6%。3个月之后,1988年2月熔断机制出台,10月首次开始实施。

1987年的这次大股灾,是迄今为止影响面最大的一次全球性股灾。目前世界上最顶级的投资大师们,在股灾爆发的那一天,跟所有普通投资者一样,经受战术和心态的双重考验。

巴菲特、索罗斯、达利欧、彼得林奇、戴维斯家族他们当下都做了什么,那次股灾对他们的投资理念又有什么影响?

01

巴菲特 —— 等待恢复,择时抄底,瞄准可口可乐

暴跌这一天,“股神”巴菲特刚刚重仓的所罗门公司产生7500万美元的损失。巴菲特财富蒸发3.42亿美元。一周之内,他的伯克希尔哈撒韦公司股价暴跌25%。

巴菲特没有四处打听消息,也没有抛售股票。只有一次,他走进负责保险业务的戈德伯格的办公室,平静地告诉他伯克希尔哈撒韦应该做点什么,然后就回到了自己的办公室。

两天后,巴菲特集团股东大会在弗吉尼亚州的威廉斯堡如期举行。参加这次聚会的一名记者问巴菲特这次崩盘“意味着什么”,巴菲特只说了一句:“也许它上涨得过高了吧。”

股灾之后,平静的巴菲特开始不断买进。他仍然秉持坚信那些具有长期持续竞争优势的公司。坚信最终股灾会过去,股市会恢复正常,他持股的公司股价最终会反映其内在价值。

股灾发生的这一年,巴菲特低调地瞄准了一家公司——可口可乐。

02

索罗斯——断腕求生,等待下一次做空

1987年10月14日,史上最著名的做空大鳄索罗斯在《金融时报》上发表文章,预测日本股市即将崩溃。5天之后,美股崩盘,道琼斯指数狂跌508点,创下当时的历史纪录;标普500指数下跌了近80点,跌幅达28%。

然而,索罗斯预测会发生大崩溃的日本股市却很稳定,反而迎来了9.3%的单日涨幅,创下1949年以来的最高纪录。

面对猝不及防的美股崩溃,索罗斯决定把量子基金持有的5000份标普500期货合约全部清仓,价值达10亿美元。他最开始报价230点,但没有买家。然后降到220点、215点、205点和200点,同样无人问津。最后,他在195—210点之间抛出。具有讽刺意味的是,卖压随着他的离场而消失了,当天报收244.5点。

为了保全自己,索罗斯毫不犹豫,全线撤退。虽然过早退出让他蒙受了巨大损失,但是也阻止了事态的进一步恶化。

大崩盘后一周,量子基金的净资产狂跌26.2%,远大于17%的美国股市跌幅,这也是索罗斯第一次超越了当初自己设定的20%的止损底线。

当下,索罗斯成了这场灾难中最大的失败者。

然而,股灾后不久,他就抓住了一次做空美元的机会,最终1987年量子基金的盈利还是达到了14%。

03

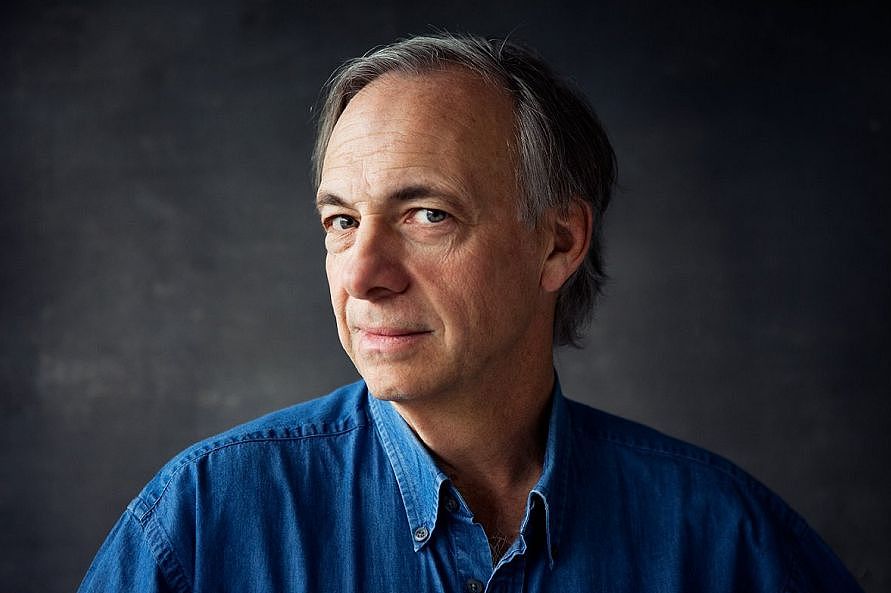

达利欧:利用决策系统、设计“纯粹阿尔法”基金

股灾发生之前,桥水基金创始人达利欧一直研究独门的交易决策系统。

最开始交易时,达利欧习惯把每一次用来做决策的标准记录下来,方便交易后回顾。在积攒了很多标准后,他想到如果将这些标准转化为公式,就能利用历史数据对公式进行检测,然后改进不合理的地方。

这样一来,他就能得到普适的标准,指导自己的投资决策。桥水最初的利率、股票、外汇和贵金属系统就是这么来的。

后来达利欧把这些系统整合到一起,形成了一套决策系统。随着技术发展,达利欧通过量化分析、交易回测,不断校正系统,达利欧发现决策比预测更有用。

很快,这套投资决策系统起了作用。

在1987年股灾中,达利欧捕捉到了市场崩溃的信号,根据决策系统他决定做空股票。那一年,华尔街上的许多公司破产倒闭,而桥水的利润率达到22%。

然而,达利欧并不满足于在股灾中挣到钱。

就在1987年10月19日股市崩盘的当天,他找来当时的桥水研究部主管整理《美国货币史:1867—1960》。达利欧想了解19—20世纪美国的货币紧缩以及经济循环的整个过程,希望能从历史中找到未来的答案。

他相信只有经常回顾历史,才能避免只关注现实情况的盲点,才能及时感知危机,做出正确的决策。

几经市场动荡之后,达利欧意识到想要取得稳定、可靠的收益,可能需要打造一个充满高质量收益流、合理、多样化的资产组合。

他想到马科维茨提出的资产配置理论,这个模型可以根据一组资产的类型、预期回报、风险和相关性确定一个最优组合,但是不能告诉你改变其中的一个变量会产生怎么样的渐变效果。

于是,达利欧在这个模型的基础上,找人画了一张图,以反映一个资产组合的波动性和质量将会随着不同相关性的投资的增加怎样变化。

从这张图中,达利欧发现如果投资组合中包含15—20个良好的、互不关联的收益流,风险就会大大降低,同时又不会减少投资收益。

“如果这个在纸面上行得通的理论在实践中也表现良好的话,那会是一个重大的突破”,于是他开始和同事们利用历史数据对这个新方法进行回测,结果显示这种分散配置的方法可以使单位风险收益增长3—5倍。

就这样,达利欧找到了“投资的圣杯”,也就是将资本分散投资于许多相关性很低的资产,这样无论在什么市场环境下都可以获得稳定的收益流。

根据这种投资策略,达利欧设计了桥水的旗舰基金——“纯粹阿尔法”。自成立以来,这只基金的年均收益率接近 15%。

04

彼得•林奇:被恐惧支配的抛售

美国股市大崩盘时,麦哲伦基金管理人彼得•林奇正在爱尔兰旅行。

从高尔夫球场回到酒店后,林奇把自己锁在房间里,一直在跟公司总部通话,和同事们商量应该抛出哪些股票变现,从而应付巨额的基金赎回。

他们先是在伦敦股票市场上抛出了一些英国股票,然后在纽约也大量抛出股票。据统计,林奇管理的麦哲伦基金在1987年10月的赎回份额达到13亿,而出售份额仅有6.89亿,买卖比例达到2:1。仅10月19日一天之内,麦哲伦基金的资产净值就损失了18%,损失高达20亿美元。

面对巨额的赎回,林奇抛出了很多股票,但是后来股市的走势让他非常后悔。暴跌后的市场慢慢企稳,到1988年时已经反弹了400多点,回升了23%。林奇后来总结说,即使很恐慌,也应该保持清醒,不应该一下抛售那么多,而是应该逐步减持,这样才能最终获得比那些由于恐慌而将股票全部抛出的投资人更高的投资回报。

在1996年接受美国公共电视网的采访时,林奇谈到了自己对于1987年股灾的看法。首先,他认为股灾发生的原因是,无论从历史经验来看,还是从市盈率、股息收益率等统计指标来看,当时的市场都涨得太过头了。第二,人们只记住了股灾的时候股市在两个月的时间里猛跌了1000点,其中一半还是在一天之内跌掉的,却忘记了股灾发生之前的9个月里,股市上涨了1000点。最后,林奇认为,说到底1987年的股灾并不可怕,因为当时的上市企业基本面都很健康,业绩很好、订单充足、资产负债表没问题。

05

斯尔必•戴维斯——逆向投资,抄底银行股

这一场危机中,斯尔必•戴维斯逆向思维的投资法则使他抓住了宝贵的机会。

当时,银行业普遍陷入困境,媒体报道称花旗银行已陷入技术性破产,而富国银行的房贷亏损额一直在上升,花旗银行和富国银行的股价低迷不振。

斯尔必利用自己在银行业的人脉开始进行深入的调查。与富国银行内部人士的沟通打消了他的疑虑,而与富国银行总裁卡尔•理查德的交流更是让他坚定了信心,理查德告诉斯尔必:“我自己在这家银行有5000万美元,因此我不会让你失望的。”

斯尔必下决心购买了富国银行的股票。

当时,花旗银行的状况比富国银行更糟糕,但斯尔必非常看好它的全球化经营,并且也坚信这样的银行会“大而不倒”。因此他也购买了花旗银行的股票,10年后,斯尔必在花旗银行的投资翻了20倍。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64