美联储或正式认输,13国宣布从美国运黄金,万亿美元或将流入中国(组图)

自1月3日来,石油价格一度急速突破70美元/桶关口,更是上涨至自2019年9月以来的最高点,由于担心美国与伊朗之间的潜在冲突可能会破坏该地区的能源生产。1月6日,黄金价格随着油价飙升,更是刷新2013年4月来新高1588美元,全球股市停止上涨,美国股市大跌,抵消了2020年的涨幅。

全球最大的对冲基金负责人雷·达里奥也加入了购买黄金的潮流

几乎在一夜之间全球市场情绪就出现了180度的大转弯,恐慌指数VIX更是刷新二个月以来高位,市场避险情绪卷土重来,全球经济担忧加剧,同时,还包括美国、德国、意大利、西班牙、奥地利等多国制造业数据也表现惨淡,这更给全球经济前景蒙上阴影,市场立即做反应,从风险资产中撤出的资金纷纷逃往低风险资产,这让市场重新意识到,最近全球金融市场的风平浪静可能是表象,投资者们都在等待伊朗下一步将采取的行动。

历史数据显示,在过去的30年里,我们对中东地区发生的20起影响金融市场危机事件的分析发现,危机过后90个交易日内,油价和股市往往会持续性的震荡上涨,黄金和白银则会回吐涨幅,同时,美债和美元的平均回报率也为负数。

而全球市场开始大规模避险的背后信息,则意味着,一旦世界因高估值的美元资产价格和全球经济增长担忧引发经济放缓周期时,美联储能怎么办?除了继续印钞之外,实际上什么招数都没有,因为央行是不能创造任何财富的,此时,只能是通过更大规模的印钞进行货币重置。

而美联储开启的货币重置的本质就是人为制造通胀的跳涨,这就意味着包括黄金在内的滞胀商品等资产也将会升值,实际相当于用货币手段强行让全社会的负债率下降,而这也是美联储在最近三个月以来已经在货币政策上正式认输投降的核心逻辑之一,因美国当局一直在批评美联储的紧缩货币政策。

而这背后体现的正是美国经济已经实行了近70年的现代货币理论(MMT),这也意味着,自20世纪60年代初以来,美国就没有过真正的预算盈余,因为MMT的本质就是制造更多的印钞、财政赤字和债务。

美国金融网站零对冲近日称,这种副作用有变得比你想象的更大的趋势,有一个更恐慌的指标也已触礁至金融危机前水平,美债收益率曲线倒挂水平正在扩大,全球最大对冲基金桥水的创始人达利欧指出,现在的金融市场和经济环境都和上世纪30年代世界经济大萧条时期的相似,他预计美元周期影响会削弱,而其他货币会崛起,这在当前的市场趋势中得到了印证。

Egon Von Greyerz / 图片来源YouTube

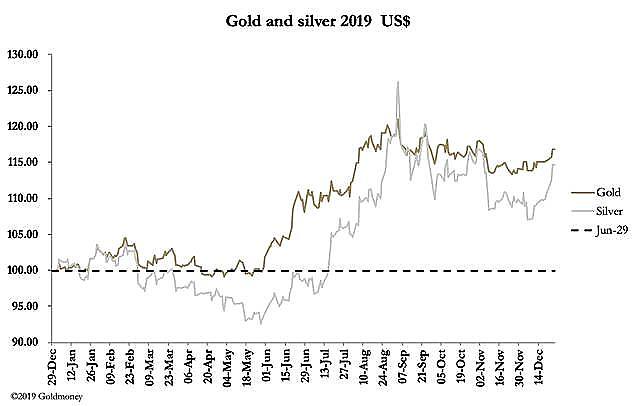

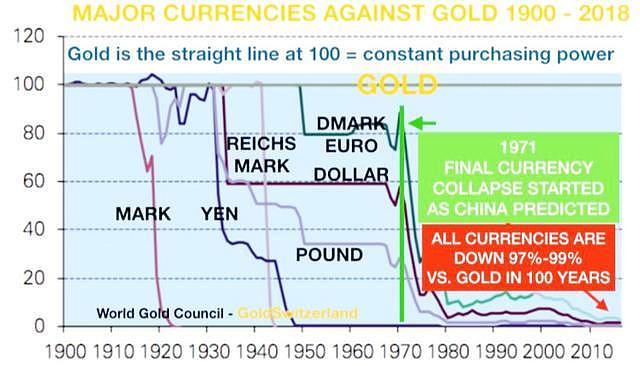

下面是一位传奇人物对当今世界的风险的见解,他就是曾成功预测量化宽松政策、货币历史波动的埃格冯格雷耶斯(Egon Von Greyerz ),他上周在金融新闻网站Silverdoctors上撰文认为,自2000年以来美元对黄金已经下跌了89%,可能正进入一个赤字支出不再有效的时代,正如下图所示,仅在2019年,以美元计价,黄金对美元上涨了15.5%,白银上涨了13%。

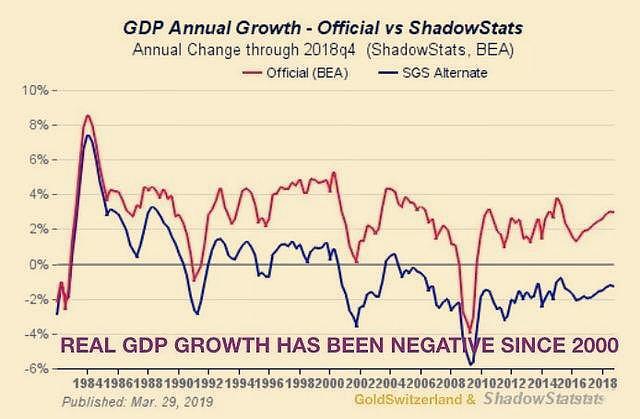

同时,美国自2008年来已印刷了13万亿美元,而自2000年以来,美国实际国内生产总值增长率一直为负,原因很简单,美国每实现名义GDP的一美元增长就需要印制4美元,但这个名义数字完全没有意义,因为它仅仅是通过印刷价值为零的13万亿美元的纸币来实现的。

美国GDP的年增长率与实际通胀率趋势分析图

数据显示,从1970年到2008年,美国花费0.77美元的债务就可以产生1美元的GDP总值,但2008年后至今,美国则需要发行4美元的债务来产生1美元的生产总值,一言蔽之,美国经济正在空转。

对此,First Mining Gold的董事长试图做了最好的解释,他确信,当世界真正需要解决美国超过22.1万亿美元的债务赤字风险时,金融市场重置可能将会发生,可能会与黄金挂钩,一些市场观察家甚至认为,这是一个新时代的开始,黄金再次恢复支持货币或特别提款权。显然,这需要对美元进行大幅度的黄金重估,以实现对未偿还债务的充分保障。

现在每盎司黄金价格是1560美元左右,如若美联储将黄金的价格进一步推动到3100美元,就相当于纸币价值贬值近100%,此时,投资者该怎么办?正如凯恩斯所说,黄金作为“最后的卫兵”和紧急需求时的储备金,还没有任何其它更好的东西可以替代,这一点,从全球货币当局减持美元资产和增持黄金的力度上就可以说明问题。与此同时,全球金融市场也正在发生一件意义深远的事。

这件事就是全球多国也正在掀起运回存在美国黄金的潮流,BWC中文网财经团队注意到,这些国家与减持美债的国家出现了连续的相似性,据我们多篇跟踪报道统计,目前包括德国、罗马尼亚,意大利、斯洛伐克、匈牙利、土耳其、奥地利、委内瑞拉、荷兰、法国、比利时及瑞士等12国也已完成或要计划运回存在美联储或英格兰银行等多地的黄金。

2019年12月5日,波兰央行更是宣布在11月份进行了一项绝密行动,把8000根金条(约100吨)从美联储和英格兰银行等海外金库运回国,这是事情的最新进展,所以,从这个角度来看,黄金就是美元的最大对手盘,而今天所有的市场数据似乎都表明,黄金和美元的最终战或将一触即发。

而这些对投资者来说,将意味着什么?GoldSilver高级分析师进一步解释认为,黄金在市场崩盘和美元危机期间的表现优于股票,这是一种危机对冲,在过去几十年的各种危机中,黄金不仅胜过股票,甚至还超越了被许多人认为是危机时期最安全的美债资产。

而被誉为最富远见的华尔街大鳄罗杰斯也建议投资者要为最坏的市场环境做准备,保护自己投资的唯一办法将是投资自己所熟知的领域,事实上,独立分析师Michael Snyder已经二周前在财经网站TheEconomicCollapse上撰文警告称还有十大迹象表明下一场全球经济危机正酝酿,这些会引发金融危机的风险包括:

近段时间,美债收益率十二年首次倒挂,我们需要对未来1-2年全球经济金融体系发生危机的可能性保持警惕;欧元区与英国可能成为未来1-2年内市场危机的引爆点,并通过商贸与投资对全球经济产生较大冲击。

同时,美债在今年初的表现是20世纪30年代末期美国大萧条以来最差的;美国当前贫富差距扩大至上个世纪大萧条时期;不仅于此,美国零售行业债务违约在去年底达到史上最高,即将处于零售商店倒闭潮中最糟糕的一年;而欧元区、德国、法国和美国的制造业PMI数据几乎同时出现疲软,也再度引发市场对经济失速的担忧。

德银认为,2020年,美债是否还会有大量投资者买单?这可能是市场的重大风险之一;美联储和欧洲重启量化宽松,工具被用完,风险资产没有上涨行情,意味着全球对固定收益产品的需求减少;算法驱动及风险平价驱动是在全球市场中的快速交易是最重要的市场风险之一;IIF在日前表示,全球债务总额创下了250万亿美元的新纪录,这些借贷者或也无法在利率正常化时融资,或永远无法兑现。

而正在这些背景下,分析认为,今后很长一段时间,部分从美国国债和发达市场撤出的聪明国际资金将会强劲的流入中国市场,因为,尽管中国拥有全球第二大股票和债券市场,在当前主要经济体中,中国是为数不多的无风险债券收益率仍高于历史低位的国家之一,这也意味着,人民币债券市场具备较强的吸引力,预期此将吸引约1.2万亿美元资金在未来五年流入规模达13万亿的中国债市,因中国维持了人民币的高价值。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64