欧洲央行降息并重启QE,预示澳联储实施量化宽松时间将近

欧洲当地时间9月12日(周四),欧洲央行行长德拉吉(Mario Draghi)宣布推出一系列刺激措施,包括进一步下调负利率(从-0.4%降到-0.5%)、延长对银行的直接贷款期限,重启每月200亿欧元(约318亿澳元)债券购买计划。

欧洲央行行长德拉吉(Mario Draghi)

意外的是,本次刺激措施并没有公布终止日期。根据彭博社的报道,德国、法国、以及荷兰等代表在会晤中反对德拉吉重启量化宽松的愿望。但是行长德拉吉并不在意对其刺激政策的批评。欧洲央行的宽松政策会对全球和澳洲金融市场和经济产生什么样的影响,博满金资首席分析师魏睿昊进行了分析。

这一消息对金融市场立刻产生了影响。风险回升、信贷利差收紧、股市跳涨。而美中之间贸易争端的又一次缓和也促成了这种积极转变——随着特朗普向2020年大选迈进,今年10月份可能会达成部分协议,以缓解进一步的经济痛苦。

9月12日欧洲股票市场出现普涨

欧洲央行的上述举动对银行债券尤其有利,原因有很多:

首先,欧洲央行现金利率的新“分层”可保护银行存款与中央银行免受负利率的不利影响。在负利率环境下,银行将能够持有6倍的资本金。

其次,欧洲央行已将其对银行的直接贷款期限延长至三年,并降低了成本,减轻了他们发行更昂贵债券的需求。最后,欧洲央行的直接购买债券将全面压缩信贷利差。

澳联储的问题

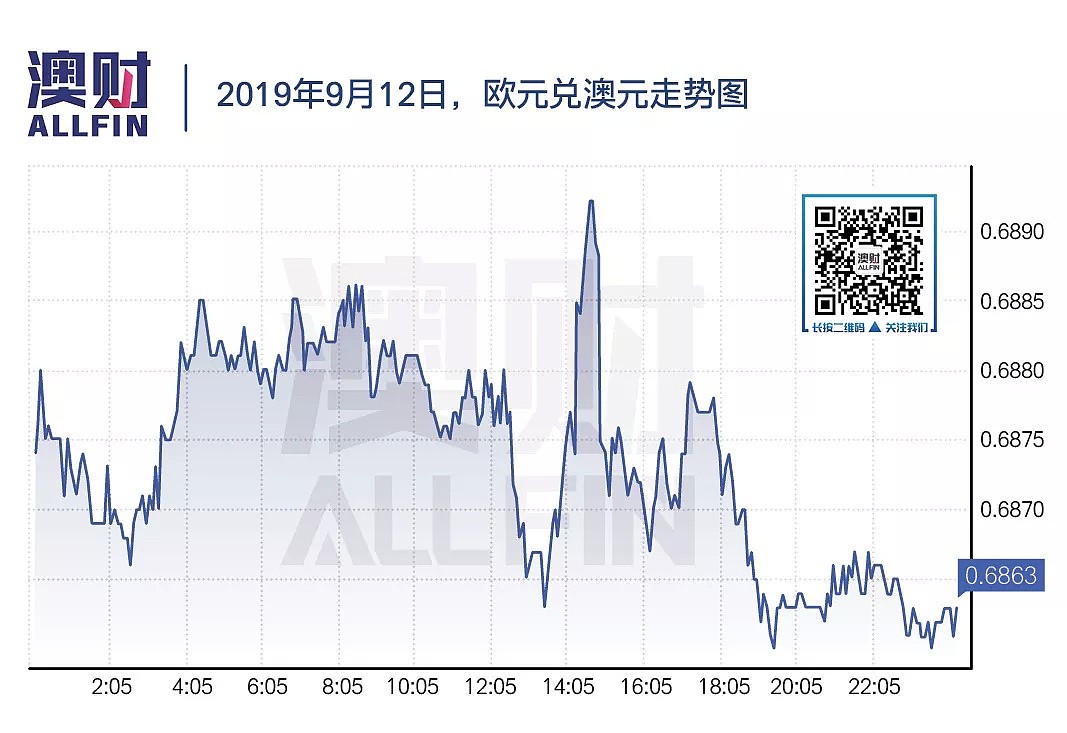

尽管发达国家压低了全球资本成本,但是澳元汇率则继续回升势头,从月初0.66的低点上升至0.69水平。

鉴于澳联储的目标是降低失业率至4.5%以下,并提升通胀率至2-3%目标区间。如果美联储本月降息,澳联储(RBA)降息的压力将进一步上升。

澳联储行长Phil Lowe的态度也似乎变得开始倾向推出量化宽松政策,以推动经济增长。

在这样的背景下,澳洲众议院经济常务委员会主席Tim Wilson在让澳联储负责方面似乎做的很好。

在近期提出的61个问题中,Wilson曾问道“对于量化宽松政策对年轻人与老年人和/或有资产人与无资产人之间财富转移效应的影响,澳联储是否已经完成建模或分析?”

对此,澳联储提交了关于该问题的三项研究。结论是量化宽松的首要效应是增加原本即将失业家庭的收入。

他说:“在澳大利亚以及其他国家,从失业率降低中受益最多的是年轻、低收入、资产很少的家庭。同时,量化宽松政策可对资产价格构成支撑。但是这对有资产人群的收入和财富影响小于对降低低收入家庭失业率家庭的影响。”

对于很多人而言,这一结论有些意外。因为量化宽松政策一般都会通过推高资产价格而加剧贫富分化。

过往历史经验表明,在目前的情况下,降低失业率最为重要。因为这是澳联储最为关注的目标。在多个场合,澳联储均表示,降低失业率是最大化“澳大利亚经济繁荣和人民福祉”的强制性目标。

在最近的一次发言中,澳联储经济负责人Luci Ellis透露,央行已经改变了有关自然失业率的看法。所谓的自然失业率值在不触发通胀的条件下维持均衡的失业率。

澳联储的研究表明,要想实现充分就业水平,就必须将失业率从5%下降至4.4%。从趋势上来看,失业率似乎在随着时间的推移出现下降,已经从2002年的6%下降至5%左右。

Ellis说道:“这是个好消息,伴随通胀处于低水平或者稳定水平,澳联储必须实现的一个目标就是充分就业。如果事实证明就业甚至比我们想象的更‘充分’,那么实现这一目标将对我们的第三项任务,即实现澳大利亚经济繁荣和人民福祉做出真正的贡献。”

鉴于澳联储现金利率的下限在0.5%左右,再低的话,银行可能就失去了转嫁的空间。因此,如果隔夜现金利率变得多余,澳联储会影响更广泛的利率。

同一种措施

这就是为什么所有关于“非常规”政策的言论都具有误导性。通过购买AAA评级的澳大利亚政府债券,通过调整这一目标或五年和十年无风险利率,RBA目标是隔夜无风险利率。这实际上是一个问题。如果降低隔夜现金利率不再影响经济活动,那么澳大利亚央行寻求管理长期无风险利率是完全合理的。

澳大利亚央行在对Wilson的回应中进一步解释称:“这些措施并不是新的措施。澳大利亚央行已经为流动性管理目的购买政府证券...... (并且)央行几十年前就是主要通过购买和出售政府债券来调控货币政策。”

换句话说,澳大利亚央行过去一直积极干预外汇市场,以确保与其政策目标相符的澳元汇率。这原则上比通过买卖债券来直接调整国内利率目标更为激进。

目前的一个问题是蓬勃发展的住房市场是否会限制货币政策。目前市场普遍预期未来12个月内澳洲住房价格将持续录得上涨。今年8月,悉尼和墨尔本房价的上涨在9月份并没有出现减弱的迹象。事实上,自5月低谷以来,澳大利亚两个最大城市的住宅价格上涨了近3%。

受澳联储关注的六个量化宽松选项

澳联储表示,并非所有已经在海外被使用的“非常规货币刺激工具” - 例如向商业银行提供廉价融资 – 都会被动用,因为澳洲并没有“严重的金融市场错位”。

“虽然在当前时刻不太可能,但如果情况需要,澳联储的董事会将会考虑非常规的货币政策选择,” 澳联储本周三在对Wilson上个月提出问询的书面答复中指出。

《澳洲金融评论报》列出了令澳联储关注的六个量化宽松的可能选项。

选项一:“一揽子计划”,澳联储观察到,可以彼此之前形成增强效应的“一揽子计划”比单个工具更加有效;

选项二:负利率,但是在澳洲不太可能实行。澳联储行长Philip Lowe已经保证低利率会持续一个较长的时间;

选项三:购买政府债券以降低“长期无风险利率”,行长Lowe表示,如果澳联储需要采取“极端政策”,这可能是央行首选的量化宽松措施;

选项四:为银行提供长期资金以支持信贷发生,然而这一在海外已经付诸实施的措施,澳联储在当前条件不太会动用;

选项五:通过购买私人部门资产来更广泛地支持金融环境,例如抵押贷款支持证券、公司债券等,或者在少数情况下甚至还包括了股票;

选项六:外汇干预,推动货币走低

澳联储警告说,由于许多措施尚未真正解决问题,因此无法对(量化宽松的)国际经验进行全面评估。

“这些措施的有效性取决于每个经济体当时所面临的具体经济和金融环境,以及其金融体系的结构,” 澳联储表示。

9月下半月将举行的各国央行会议

1

美联储

本月会议:9月18日

当前利率:2.25%

上次会议:美联储在7月份降息25个基点

本月会议预期结果:市场共识可能降息25个基点

2

瑞士国家银行

本月会议:9月19日

当前利率:-0.75%

上次会议:维持利率不变

本月会议预期结果:不清楚。据路透社报道,虽然瑞士央行维持利率已有一段时间,但美联储和欧洲央行货币宽松造成的压力可能导致另一次降息。

3

英格兰银行

本月会议:9月19日

当前利率:0.75%

上次会议:维持利率不变

本月会议预期结果:主要取决于脱欧的情况。英国央行多年来一直保持稳定利率,但是无协议脱欧可能会改变其货币政策。

4

Norges,挪威中央银行

本月会议:9月19日

当前利率:1.25%

上次会议:由于全球不确定性,维持利率不变,暂停加息周期。

本月会议预期结果:据路透社报道,挪威央行暗示可能会在9月加息,但他们也将拭目以待全球经济形势。

5

日本银行

本月会议:9月19日

当前利率:-0.1%

上次会议:在7月维持利率不变。

本月会议预期结果:日本央行可能继续维持利率不变。

6

新西兰储备银行

本月会议:9月24日

当前利率:1%

上次会议:令市场惊讶地降息50个基点

本月会议预期结果:上个月出人意料的降息和5月降息25个基点,已打破2017年2月以来的利率稳定,目前市场对新西兰央行下一步动荡并不明了。

7

Banxico,墨西哥中央银行

本月会议:9月26日

当前利率:8%

上次会议:宣布了自2014年6月以来的首次降息。

本月会议预期结果:据华尔街日报报道,预期墨西哥央行可能会进一步降息。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64