CMC Markets | 日元(JPY)因何避险?

日元(JPY)4月以来升值超7%,波段趋势清晰,成为货币市场的赢家。

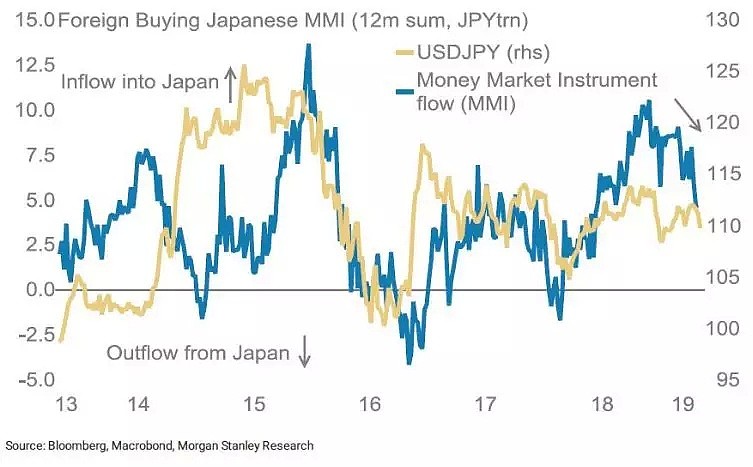

此前5月14日的分析中,我们即谈到“因美元日元Swap上收紧,支持日元汇价继续升值,日元成货币市场赢家”。

那么日元(JPY)与美元的Swap说明什么?

其实它就揭示了日元为何能够在货币市场中避险的原理,货币市场是一个对手盘市场,又因美元是全球最大最重要的储备货币,因此所谓的避险就是避“美元计价资产”的风险。

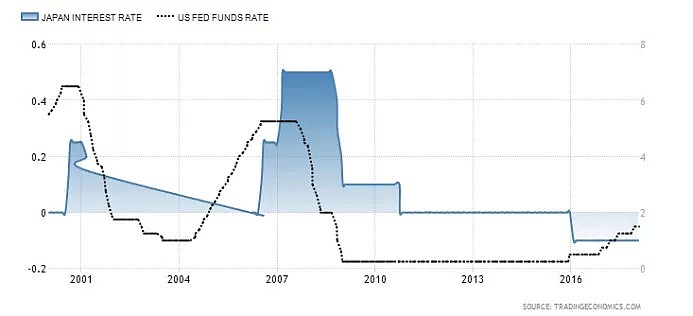

90年代初期,日本因房地产泡沫破裂,日本经济陷入停滞,利率开始长期陷入“低利率”,遭遇“失去的20年”。

2008年全球金融危机爆发,日本经济形势急剧恶化,日本实际GDP增速在2009年下降至(-5.4%)。

为了重振经济、刺激通胀回升,日本央行实施大规模货币宽松政策,不断降低利率,2016年初开始实行负利率,并持续至今。

货币市场中有一种策略,称为“Carry Trade(套息交易)”,涉及以低利率借入并投资于提供更高回报率的资产。

以日元(JPY)为例,因长时间的低利率环境,一方面导致日元成为国际市场套息交易中的主要融资货币。加上日元可自由兑换,因此投资者选择借入低息的日元资产,用以购买高收益的资产或者货币。

当风险事件发生,避险情绪升温,投资者卖出高收益资产,然后买入日元偿还贷款,从而导致日元需求在短时间内上升,推升日元汇率。

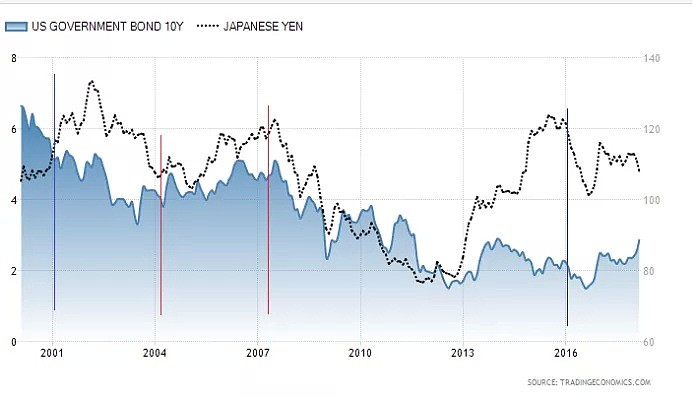

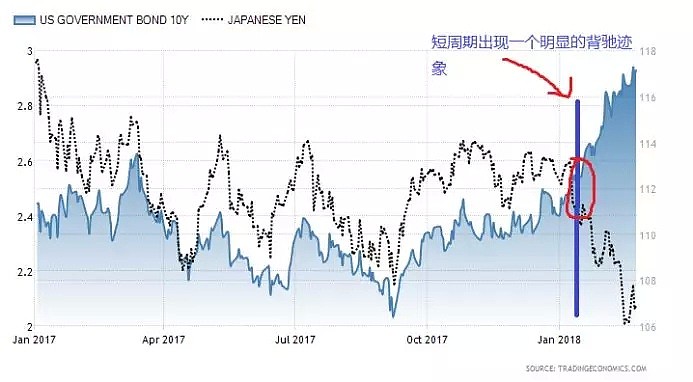

此外,当避险情绪升温,风险偏好恶化时,被看作“无风险资产”的美国10年期国债将受青睐,从而令美债收益率下行、美日国债利差缩窄,而根据利率平价理论,美日利差缩窄会使日元升值。美日十年期国债利差与美元兑日元汇率走势同步性较高。(这一点在文中Swap图中已经有所反应)

由于美国货币正常化压力向长期国债市场传导,美日利差倾向于扩大。需要留意的是,美日利率的升降速度,即曲线上的斜率问题。在美日利率对比的下图中,可以清晰所见:

2001—2004的美元降息周期中,美元利率的回落速度快于日元,则01—04的周期中,美债收益降低,日元先贬后升;

2004—2007的美元加息周期中,日元出现一波快速加息趋势,在一个时间点上收窄了美日利差,引发了日元先贬值后再快速升值的过程。

当前由于日本仍处于量化宽松阶段,其 10 年期国债收益率绝对变化有限,美日两国长期无风险利差主要来自于美国 10 年期国债收益率的变化。因此,当美国10年期国债收益率上升时,这意味着美日长期无风险利差扩大,这将鼓励投资者抛售日元,买入美元,投资到美元计价高收益资产,从而带动日元兑美元汇率下跌;

另一方面,当美国 10 年期国债收益率下跌时,美日长期无风险利差转向缩窄,这 将减弱投资者进行跨境套利的意愿,对日元汇率形成支撑。因此,在美日两国货币政策方向背离的大背景下,美国长期国债收益率的变化将决定日元汇率的走势。

美国政治和经济的波动、突发消息事件的增多,很可能延缓美国长期国债收益率上升的节奏和力度,并相应给日元汇率带来上下反复波动的风险。

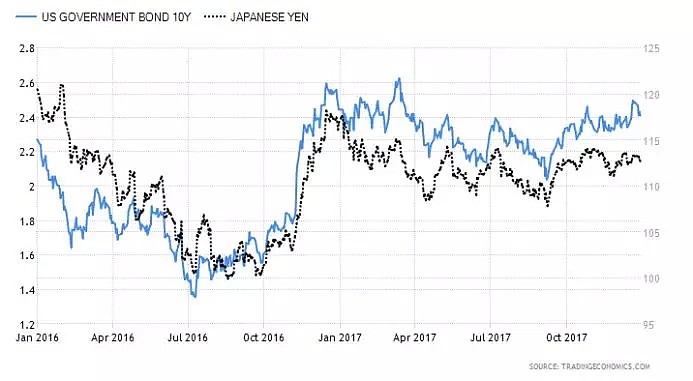

选取周期2016年1月1日至2017年12月31日的两年周期中,USDJPY汇率主要维持在 108—118 区间内震荡,走势上则与美国10年期国债收益率高度相似。当美国长期国债收益率下降时,日元汇率倾向于上涨,当美元长期国债收益率上升时,日元兑美元汇率倾向于贬值。

目前看,两者的相关性还处于较强阶段。我们认为其背后的逻辑在于:由于美日央行处于不同的货币政策周期(美国处于货币正常化周期,而日本还处于极度宽松周期),货币政策的不同步,使得两国长期无风险利差成为跨境套利的重要基准。

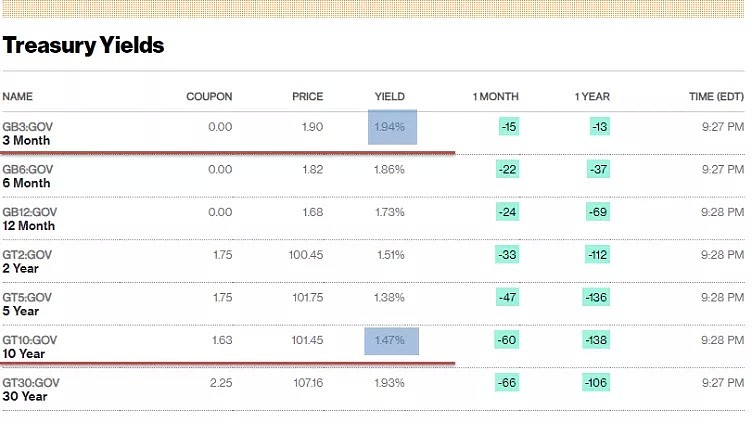

当前,整个美国国债市场,再度发出警告信号,美债3月和美债10年期年期美债收益率曲线一度倒挂了50个基点,倒挂程度创2007年3月以来最深。

同时,30年期美债收益率跌破2%,接近历史最低,这一收益率曾在8月14日首次跌破2%关口,同日两年与10年期美债收益率曲线自金融危机以来首次倒挂。

(source:Bloomberg)

综上所述,理解债券市场则可通过Swap角度理解日元为何可充当避险货币,浅文一篇以观后效。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64