市场再临大考,本周最重磅讲话,周五见!

市场屏息以待,不知道美联储主席鲍威尔砸开金蛋后,落下的是彩带还是粉尘。

一年一度由堪萨斯城联储举办的Jackson Hole央行年会,将在8月22-24日召开。北京时间8月23日22:00,美联储主席鲍威尔将为该会议致开幕词。今年,Jackson Hole年会的主题是“货币政策的挑战”。

Jackson Hole会议一向被视为是全球央行,尤其是美联储下一阶段政策走向的风向标。2012年,伯南克在会上释放了QE信号,一个月后美联储就推出了第三轮QE。2015年,美联储副主席Fischer在8月底的会议上表示联储仍坚持年底前加息,12月美联储最终进行了危机后的首次加息。

2018年,顶着来自美国总统特朗普的批评压力,鲍威尔重申“渐进式加息”,一众美联储官员也纷纷表态,坚称美联储独立于政治影响。在当年9月和12月的议息会议上,美联储又进行了两次各25个基点的加息。

今年的全球央行年会一如既往地重要。这将是美债收益率曲线出现关键倒挂(2年期和10年期)以来,美联储头号人物的首次讲话。同样也是7月31日议息会议后的发布会讲话之后,鲍威尔的首次讲话。

8月,10年期美债收益率跌破了2%,图片来源:Investing.ocm

8月以来,全球形势发生了重要变化,鲍威尔的讲话可能覆盖的领域颇多,从收益率曲线倒挂到美股震荡,从贸易形势突变到全球衰退压力上升,甚至还有美联储的政治压力。但投资者最希望听到的,还是9月的降息幅度以及未来货币政策走向的信息。

市场已经预期,美联储在9月议息会议上肯定会进行降息,但关键在于幅度是25个基点还是50个基点。乘此机会,鲍威尔可以好好地解释一下他所谓的“周期中的政策调整”,甚至把口气切换为“未来还会有更多宽松”。

当然他也有可能无所畏惧地告诉大家,美国经济很好,不用忙着降息,让资本市场继续厮杀去吧。不过,考虑到鲍威尔在今年1月和6月初,都出面安抚了市场,在Jackson Hole央行年会上最糟糕的情形,或许也不过是鲍威尔表示,9月会降息25个基点,但未来还要继续观察。

01美联储年内可能还有2-3次降息7月31日的美联储议息会议以来,受到贸易形势变化的影响,金融市场持续动荡。美债收益率曲线已经出现了关键的倒挂,美国股市大幅震荡,标普500指数累计下跌了2.7%,芝加哥期权交易所(Cboe)的VIX指数每天都收在高于15的水平。

数据来源:Cboe

无论倒挂是否还是有效的衰退指标,是否能够持续足够的时间以预示衰退,它仍然被解读为经济衰退的前兆。据新华社报道,美国全国商业经济协会8月19日发布的一份覆盖226名经济学家的调查报告显示,98%的受访经济学家预计美国经济会在2019年后陷入衰退。

其中,38%的受访者认为经济衰退将在2020年开始,34%的受访者认为经济衰退将在2021年开始。

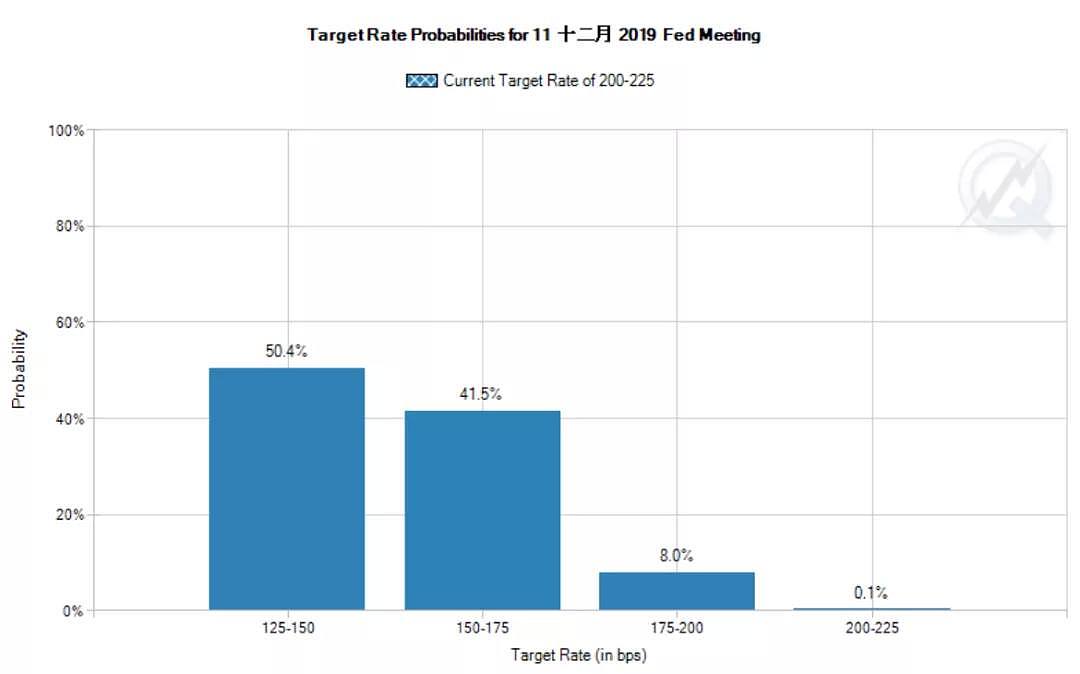

据芝商所(CME)的美联储观察(FedWatch)工具,市场对联邦基金期货的定价显示,投资者预计到年底还有3次降息的概率为50.4%,还有两次降息的概率为41.5%。

来源:CME

与此同时,美联储还面临来自总统方面的行政压力。新浪财经报道称,特朗普8月19日周一表示,美联储应该降息至少1个百分点(100个基点),以支持全球经济:“如果发生这种情况,我们的经济会更好,世界经济将得到极大和快速的提升——对所有人都有好处!”

02如果鲍威尔让市场失望了今年Jackson Hole会议的主题是“货币政策的挑战”。金融危机后已经过去了十个年头,堪萨斯城联储在官网介绍中提到,当年为了应对经济萧条,中央银行双管齐下,同时推行传统与非传统的货币政策,而危机后不同的经济复苏速度使得各国货币政策正常化的状态亦有不同。

“各国经济状况的差异和货币政策环境的区别,给决策者带来了一系列挑战。”堪萨斯城联储提到,一些中央银行已经开始回归中性利率,其他央行还未能摆脱宽松的政策。

的确,美联储已经加息9次(然后降息1次),但欧洲和日本的中央银行还背负着沉重的资产负债表。正如新浪美股援引的研究人士James Bianco提到的,美国目前是发达国家中唯一一个利率超过2%的国家,“鲍威尔应该为9月会议上降息50个基点的可能性敞开大门”。

如前所述,符合预期的降息25个基点并不能构成风险资产的利好,鲍威尔需要给出更加振奋人心的信号。如果仅仅是肯定了9月降息,投资者想必会瞪大了眼睛:仅此而已?

但是,他也不是没有可能让市场失望。就像今年7月的议息会议那样。美联储作出了降息的决定,但鲍威尔将其形容为“周期中的政策调整”,并表示这不是长期宽松周期的开端。市场原本希望的是一次保险性的降息,最终得到了一次令人费解的降息。甚至可以说是令人失望,因为市场显然希望鲍威尔给出更加鸽派的言论。

当然,鲍威尔当时也没有排除更多降息的可能——幸好他没有这么做。发布会上鲍威尔提到,未来美联储将会跟踪“贸易不确定性、全球增长和低通胀”状况的演变,以及美国经济的表现,而这些因素在当时均“展现出一定韧性”。

从目前的状况看来,贸易不确定性持续存在,而且是全球最重要的风险因素。而美国经济的表现则喜忧参半,一方面,失业率3.7%仍然低下,7月新增非农16.4万人,平均时薪增速高于市场的预期,劳动力市场看起来仍具韧性;7月的零售销售数据也要好于预期,核心零售销售环比增长1%,连续第五个月上涨。

另一方面,上周五发布的美国8月密歇根大学消费者信心指数初值为92.1,大幅不及经济学家的预期中值97,较前值98.4也有明显回落,创下年内新低。

而且要注意的是,消费者信心的回落,与美联储的降息有很大关系。密歇根大学负责这一调查的首席经济学家Richard Curtin在公开声明中提到,降息令美国消费者认为,他们可能需要减少支出来应对潜在的经济衰退。

对于美联储来说,在经济下行风险加大时,给市场提供更多刺激似乎是必要的,但同时也要避开过激行动带来的负面信号意义。即使鲍威尔让市场嗅到了“降息50个基点”的风险资产大利好,如果他的语气过于担忧,反而有可能会是利空。

如果美联储主席释放出“会降息25个基点,但未来还要继续观察”的信号,情况不算美好,但也是差强人意的符合预期;如果他居然会认为9月会议上也不见得需要降息,那可以说是给投资者的当头一棒。

经济参考报援引分析观点称,假若鲍威尔23日对货币政策的走向发表鸽派言论,目前债券超买以及股票超卖的情况有望得到扭转。相反地,如果鲍威尔不解决股市的剧烈波动和最近债券收益率的下跌问题,市场反应将会更加剧烈。

这些都让鲍威尔的讲话愈发值得多加留意。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64