信用报告如何影响你的生活

信用记录是做什么的?

我们经常碰到客户在申请贷款买房时,被告知信用记录有问题。

比如一个客户鲍尔先生,把房子委托给中介打理。中介由于疏忽没有及时付清市政费账单,本地市政厅告到法院以后,在鲍尔先生的信用记录上留下了不良记录。

另外一个客户戴威先生,房子出租后忘记更改银行的账单地址,回国半年没有注意到租客交租金拖延,造成贷款几次扣款不成功。银行寄送的催款通知也错过了,等他发现已经太晚,已经造成了恶意欠款记录。

这些就是典型的个人信用不良记录,对贷款申请等产生严重影响。数字显示有近100万人因不良记录而无法获得贷款,而澳洲人口总共才2000多万,这是一个很高的比例。

什么是信用记录

虽然大家平时都听说过有个信用记录,但是并不是很了解,具体是怎么影响自己的生活的。据统计,约80%的人从来不查也不知道自己的记录情况 (贴士:文章底部附免费查询方法)。这个要从信用制度的起源开始说。人类社会群居的集体心理现象产生了一种“群居本能” - 当一个人陷于孤独时,便会感到不安全。而互动中的物质交换要求信用为基础,这就要求信息的获取是真实的。

现代人总是怀念古代社会风气朴素、路不拾遗,感叹现在世风日下,人心不古。

人心散啦,队伍不好带啦。然而人心难测,现代社会不能完全指望道德教育和品格模范来约束人们的行为。从人性看,弗洛伊德认为人的无意识的贪念欲望和冲动只是被压抑并未泯灭,仍虽然可能变成主动的意识。而现代的亚当·斯密的经济学理论则认为“每个人所追求的仅仅是自己的利益”。

因此客观的信用制度基础,是维护社会信用的底线。这个底线基于人性需要救赎的假设和制度安排。

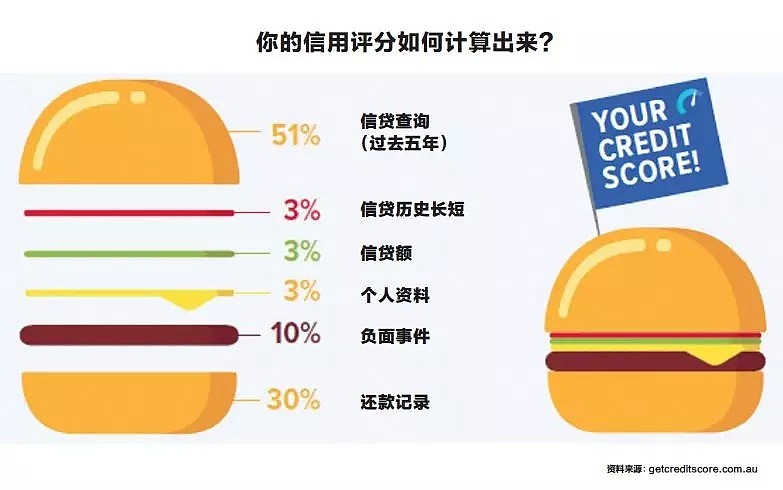

负面积分制度 vs 全面信用报告

信用评估的核心是基于信用记录统计并评分。其中比较经常采用的是FICO算法,是数学家和统计学家发明的影响力最大的统计模型,按照信息重要程度,比如破产记录、贷款、还款及年限等计算。此理论是把个体信用采样与全体数据比较,根据统计理论得出个体消费行为趋势是否跟“坏信用”的群体消费趋势相似。

负面积分制度

澳洲50年来一直采用负面积分制度。只记录以下几个方面的信息,并转化成0-1200的信用分数。澳洲大多数人分数在300到750之间,越高越好。

个人信息

法院负债判决恶意欠款记录(Default)个人破产记录信用查询次数负面信用分制度还不能全面反应一个人的信用状况。有的人仅仅因为一次逾期付款而长达5-7年无法贷款,但实际上其他记录良好。相反,有的人也许没有任何记录,反而没有负面的信息。

这就相当于预设每个人都是有原罪需要救赎的,做的越多错的几率越多,越需忏悔。

全面信用报告

从2018年7月起试行,从2019年7月澳洲起正式全面实施和美国比较接近的全面信用报告(Comprehensive Credit Reporting)制度。这意味着银行将必须互相分享客户正面和负面信息记录。信用额度大小、好的还款记录等可能给您的信用分数加分。这样有利于区别“好”的信用和“差”的信用并拉大区间距离,有利于信贷机构在决定贷款时比较容易判断更可靠的借款人。

您的全面信用报告将包括:还款历史信息(Repayment History Information):

1. 信用帐户还款历史2. 是否付全款或者最低还款3. 是否准时还款

消费者信用负债信息(Consumer Credit Liability Information):

1. 开户的信用帐户类型2. 开户和关户日期3. 信贷机构名称、是否有执照4. 信用额度

定期还款、提前还贷、关闭未使用账户等正面记录将增加你的信用分数。预计大多数人的信用分数将会增加。

分数对贷款的差距是巨大的。对于分数非常高的人,不仅贷款会非常容易,而且利息会特别好。信用评分为500和800的人,贷款利息差别很多。

不良信用记录及时限

恶意欠款记录

超过$150欠款拖欠超过30天即被认为是比较坏的信用记录。记录的时限是5-7年。

还款历史信息

严格意义上说,还款历史记录只是作为参考的信息,但是仍然可能直接影响您的新的贷款申请。

如果你某月的贷款还款超过付款期限14天未还,但是没有达到恶意欠款标准,那么将被记录为付款遗漏。会在报告对应月显示数字0,1,2,3,X,数字越高遗漏次数越多。

仅记录遗漏的付款次数,不包含金额。并且仅记录这三类信用类型:房贷、个人贷款、信用卡,而不记录水电手机电话交通费等公用事业消费。交过信用卡的最低还款额即可认为是已经按时付款。

| 信用记录年限 | |

| 2年 | 还款历史信息 |

| 5年 | 任何信用查询 拖欠货款、逾期欠款逾期帐户清算法院传票、判决 |

| 7年 | 严重逾期欠款 |

侵害信用卡 - 正面还是负面

这是一个两难的问题。信用卡的准时还款记录将增加你的信息分数,但是信用额度和数量又直接影响你的信贷能力和评分,申请次数越多对评分越无好处。

有的人还经常向不同银行申请贷款或信用卡,然后比较产品,这样密集的申请对信用记录并不太好。

不管每次申请最终是否被接受,信用评分都是被影响的。信用统计算法在横向比较行为模式时,趋向于认为和别人不一样的异常行为是负面的。

因此,下次不要被百货售货员一顿吹捧就随便填写申请免年费有积分的“购物卡”了,要想想为了那些分数和礼品而影响信用分数是否真的值得。

出错了怎么办

信用报告不是永远准确无误的。实际上,这个系统经常有错误。比如我们有一个客户,不明不白在信用报告上显示去年欠了交通罚单未及时付款,有法院留下判决记录。而实际上他本人的驾照今年才拿到,这里肯定有失误的。经过多方查询,信息被人盗用了。

在这种情况下,如果发现你的信用记录信息错误、过期、不完整、无关或者有误解,需要通过下面的步骤进行纠正。

第1步,获得一份信用报告,仔细检查信息,找出根源,比如是银行、市政厅的错误还是信用报告机构的错误,收集能证明错误的证据。

第2步,联系信用记录人如银行,或者直接联系信用报告机构如Veda。查看他们的错误纠正政策及要求。

第3步,根据要求提出纠正申请,通常需要等30个工作日。如果信用报告机构做出决定,需要在5个工作日内通知你。

当然有时可能会延长。理由嘛,需要和其他机构联系。你还不知道澳洲的工作效率吗?

这个过程是免费的,他们有义务帮你解决。但是你不能滥用这个权利去变更你本身的信用记录。

如果被拒绝,则需要向澳洲信息专员办公室(OAIC)投诉,这个将是更加漫长复杂的过程。

Veda Advantage https://www.equifax.com.au/personal/resolution-centre

如何获得免费的个人信用报告?

你知道吗?每12个月你可以免费索取一次自己的信用报告,用于检查你的信用记录情况及是否有错误,这是对你自己负责的表现。

免费获取需要等待一段时间可以得到。在贷款的时候,可以通过授权缴费的形式当天拿到报告。

下面是这些机构的地址。

Veda Advantage https://www.mycreditfile.com.au/products-servicesDun and Bradstreet http://dnb.com.au/personal.htmlExperian http://www.experian.com.au/order-credit-report/

注意:每个机构提供的报告给出的分数和信息不完全一致。其中Veda是最老也是最全面的信用评估机构,其评分可能影响最大的。另外,每次获取将增加你的查询记录,频繁的查询会影响分数。

作者:德盈(Goodwin)

羊琛子/郑稷桉律师

- End -

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64