美联储降息“绵里藏针” 特朗普“计谋得逞”却狂怒(图)

7月31日,美联储联邦公开市场委员会(FOMC)宣布将联邦基金利率(federal funds rate)目标范围由2.25%至2.5%降至2%至2.25%,降幅为25个基准点(basis points)。芝加哥商品交易所的“联储观察工具”(CME FedWatch Tool)显示,此前一天(7月30日)市场预计降息幅度为25个基准点的概率接近80%,因此美联储的举动基本符合市场的预期。

在美联储对是否降息犹豫不决时,特朗普(Donald Trump)在各种场合的施压言论发挥出巨大威力。2018年以来,特朗普曾多次因美联储的加息政策批评美联储主席鲍威尔(Jerome Powell),甚至以解职为威胁向其施压。在美联储停止加息后,特朗普又频频在推特(Twitter)喊话鲍威尔要求降息,导致市场上的降息预期逐渐升温。

世界黄金协会(WGC)的报告显示,历史上来看,除2008年1月全球金融危机爆发时,美国联邦公开市场委员会在一次计划外会议上宣布降息外,只要市场对利率调整的预期概率高于65%,美联储就会根据市场预期调整其基本利率。因此,受到特朗普言辞和市场情绪的“绑架”,美联储不得不做出降息决定。

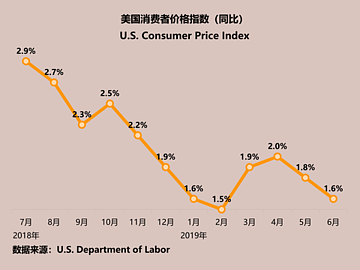

然而,美联储还保存着一丝职业操守。美联储公告显示,FOMC认为美国“劳动力市场依然强劲,经济活动以适度的速度增长”,降息只是“鉴于全球经济放缓对美国经济前景的影响以及通胀下行压力”,为了维持经济扩张采取的措施。鲍威尔明确表示,降息只是“中期政策调整(a mid-cycle adjustment to policy)”。显然,特朗普一再要求的降息周期并没有到来,25个基准点的降息只是美联储对市场的安抚。

鲍威尔讲话一出,美国三大股指大幅下跌。截至收盘,道琼斯工业平均指数下跌1.23%;标普500指数下跌1.09%;纳斯达克指数下跌1.19%。股市的糟糕表现让以股市波动衡量经济好坏的特朗普十分恼怒,并在推特上指责鲍威尔让所有人失望。特朗普认为,市场想要的是美联储开启“长期且激进的降息周期(a lengthy and aggressive rate-cutting cycle)”。对于面临竞选连任的特朗普而言,25个基准点的降息显然不能满足他的胃口。

虽然美联储在降息25个基准点安抚市场的同时表示降息只是中期政策调整,挽回了一丝“颜面”,但是面对特朗普的“口诛笔伐”,美联储仍处于两难境地。

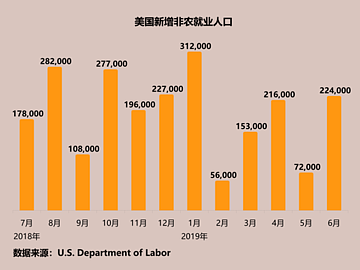

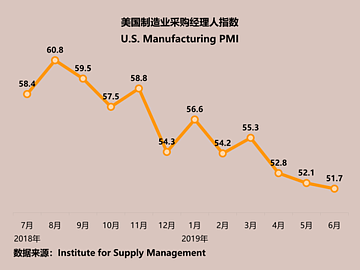

一方面,美国经济表现仍好于其他发达国家,2019年二季度GDP增速虽降至2.1%,但居民消费仍十分强劲。此外,6月份,美国新增非农业就业人口高达22.4万人,超出预期;制造业采购经理人指数(PMI)虽然连续下滑,但仍处于荣枯线(50)以上。因此,美联储没有面临开启降息周期的必要经济环境。

另一方面,市场对美联储的降息预期仍然十分强烈,芝加哥商品交易所的“联储观察工具”显示,目前市场认为9月18日议息会议做出降息决定的概率超过50%。美联储违逆市场意愿的结果可能造成资本市场恐慌和股市大幅动荡。由于鲍威尔的威信难以和曾经的美联储主席格林斯潘(Alan Greenspan)、伯克南(Ben Bernanke)等相提并论,因此美联储很难在资本市场面前保持独立性。

在货币经济学中,降息是央行刺激经济的主要手段,而降息周期的通常开启于经济危机时期,美国也不例外。美国2001年1月至2004年6月的降息周期始于互联网泡沫破裂引发的经济危机;美国2007年9月至2015年12月的降息周期开端于次贷崩溃导致的金融危机。

目前,联邦基金利率的目标范围下限仅为2%,而美联储在2007年至2008年间将联邦基金目标利率下调了5个百分点后才稳定住经济。可以说,美联储通过降息刺激经济的空间已经十分有限。因此,如果美联储无法抵御特朗普的和市场的施压在9月份继续降息,那么未来一旦发生经济危机,美联储或将面临无牌可打的尴尬局面。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64