A股“市值管理”暗局曝光:提前勾兑、利好配合、分散操作、五五分账

有些事儿,称呼改变了,本质却没有变。

“以前叫人家小甜甜,现在叫人家牛夫人”。以前大股东联合机构操纵股价叫“坐庄”,现在冠上了更加冠冕堂皇的名字——“市值管理”。

近日,资事堂获得了一份行业间流传的“市值管理”计划模板。这份模板透露了业内灰色“市值管理”的核心要诀:

怎样的公司更适合进行“市值管理”?

做盘资金从何而来,账户如何管理?

目标和计划如何确定,如何实施?

如何管理做盘期间的各种风险?

最终利益如何分配?

以上述细节,对照有关方面近年查处的一些案例,证实相关模板的可信度很高。

以其叙述的方案细节来看,相比当年简单粗暴的操纵股价,现在的“市值管理”已经披上了貌似合法的外衣,内外联动、低调运作、从细节到风控都有了很大提升。

也因此,这种策略对投资者的利益侵蚀更加明显。

01

何为市值[zuò]管理[zhuāng]

在当下市场个别机构的眼里,“市值管理”俨然已成为联合外部机构“坐庄”的代名词。

但“市值管理”的本意不是这样。

这个源自管理学的名词,原意是指上市公司基于公司内部具体情况,综合运用多种科学、合规的价值经营模式和手段,达到公司价值最大化的一种战略管理行为。

但在少数胆大包天、法规意识淡漠的人和机构眼里,与其苦练内功,不如求诸于外,通过各种“短、平、快”的不合规手段,推高股价、刺激投资者跟风,最后实现市值的快速上升。

这其中既有通过系统性造假业绩来提升公司估值的,也有通过资本运作和并购来刺激股价的,甚至早年有上市公司“曲线”炒作自家股票来影响股价的。

而最“厉害”的手段莫过于,将上述手法集于一身,“内”“外”兼修,“虚”“实”结合,通过一个中期或短期的阶段,系统性的粉饰公司的内外状况,并推升股价。

后者即是所谓的“市值管理计划”的范畴。

02

做盘逻辑

在业内,操作和实施“市值管理计划”的行为,被称为“做盘”。而善于“做盘”的人被成为“操盘手”。

一次做盘,最重要的是两个方面的人。

一个是“公司”的人,通常是涉及“市值管理”的标的公司的实控人、高管和内部人员。

另一批是“金主”,即提供“做盘”资金的人。后者通常为民间机构、个人大户、配资公司,及相关个体背后的跟风资金和“老鼠仓”。

早年还有大型金融机构积极介入,但前几年狠狠罚了一批以后,如今已少有机构愿意亲身冒险了。

对出资方(“金主”)来说,做盘的主要目的,是通过资金优势和信息优势来掌控股票的定价权,并通过操控股价波动来实现盈利。

而公司方面的需求责较为复杂,一方面,多数公司会期待公司的股价上涨、增厚大股东的价值和融资能力。但另一方面,有时候为了配合公司的资本运作和股权激励,也有对股价波动区间有不要太高的要求浮现。

在“做盘”过程中,资金方能提供的是“资金”和未来的“分红”,以交换公司在各方面的配合。

而公司方则通过提供诸如信息优势、良好的财务数据、必要的资本动作和公告信息等,换取公司市值增长和分红。

从本质上看,两者合谋以资金优势和信息优势掌控股价走势,进而牟利的手法,确实和当年“坐庄”的思路很像。

03

勾兑要点

相关信息显示,在所有“市值管理”的套路中,最首要的不是操作,而是确定合作机构关系和合作方式。

此前公开的案例也显示,操作的要点、乃至风险点、如何分成都会在“勾兑”时提及,而处理相应细节的周密程度也决定了这个“市值管理计划”能走多远。

内部人与外部资金合作,常常始于提升市值的讨论,发展于大股东与游资的勾兑、高潮于游资收集完筹码拉升股价、大股东配合放出利好,而终结于巨额亏损和证监会的处罚。

从长期包下1.5万元一夜的总统套房的朱一栋与李卫卫(操纵大连电瓷),到近期公布的某传媒公司董事长郭某,总有股东和游资在这条路上前仆后继。

近日公布的证监会行政处罚决定即详述了一场“市值管理”的勾兑全过程。

2016年3月,阜兴集团董事长朱一栋与大连电瓷原实际控制人刘某雪达成初步收购意向并支付定金,拟收购大连电瓷控股权。

此后,朱一栋与阜兴集团并购重组事业部总经理郑卫星提及其担心刘某雪接触其他买家,致使收购无法顺利进行。

郑卫星建议朱一栋先在二级市场买入,并称其认识做“市值管理”的操盘手,可以安排专业人士操盘。

2016年6月,经郑卫星引荐,朱一栋开始与李卫卫合作,希望李卫卫帮忙在二级市场拿到更多的筹码,并配合其做大上市公司市值。郑卫星负责与李卫卫对接配资合作事宜,双方签订理财协议。

合作模式是阜兴集团向李卫卫提供配资保证金,李卫卫负责从场外配资并操作账户交易“大连电瓷”。

此后,被称为“2018第一巨雷”的大连电瓷股价操纵案正式起步。

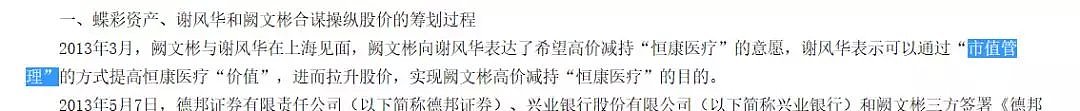

类似的案例还有,2018年爆出的彩蝶资产操纵恒康医疗案。彩蝶资产实控人与恒康医疗实控人以《研究顾问协议》,确立了不低于20元/股减持的合作事项。

04

资金筹划

灰色的“市值管理计划”必然涉及到股价操纵,于是资金方在这个环节“粉墨登场”。

相关文本信息显示,“市值管理”中的资金来源通常以资金方为主。但有时,公司方也会出一部分钱或等值的股票。

而对于资金方而言,流通市值50亿元以内、主板或中小板个股、未来一年内不存在解禁大量限售股、价格10元以内、业绩稳定等特点,是较优质的“市值管理”标的。

这与“市值管理”的具体操作模式有关、也与后续资金投入乃至利润分成的需要有关。

已经公开的行政处罚案例中,资金的来源通常涉及以下几个方面:其一、是融资公司牵线的场外融资。其二是,一些融资性质的资管计划,其三是大股东或游资机构自己筹措的资金。

手握越多的资金,操盘团队就越能控制个股筹码,也就越有可能把控股票的价格,并最终在各种利好的支持下,完成获利。

所以,资金的筹措也被认为是“市值管理”计划的关键所在。

而且,实际的出资,往往也与项目最后的利益分配情况息息相关。

根据相关信息,通常如果“市值管理”计划实施“成功”,获利的部分由其他各方与操盘游资五五分成。

具体来说,项目筹划的运作方、操盘团队可能会收取总利润的40%,上市公司的介绍人及其他中间人利润也会在其中体现。

06

“风险”防范

这样内外勾结、绞尽脑汁的“市值管理”计划,就一定能成功么?

答案也是否定的。

从以往案例和文本信息可以发现。“市值管理”计划至少面临以下三重风险。

首先是股价波动风险。

尽管“市值管理”计划的合作方可以控制大量流通股,但最终仍会有大量个股流通在外。当面临突发的利空消息或是市场指数的整体回落时,平时安静的“筹码”可能突然涌出,打乱“做盘”的节奏。

包括大连电瓷等个股,都是因为股价下跌,打爆了融资盘而案发的。

其次,是流动性风险。

“市值管理”计划需要的资金巨大,且多数“身处暗箱”,融资条件远不如阳光业务。这导致了很多“做盘计划”表面筹划严密,实际实施起来漏洞百出。

尤其是各方出资人往往层层借钱加杠杆,更增加了爆仓的可能性。

历史上,庄股爆仓第一例——中科创业的失败就源于合作做盘的其中一方突然撤出流动性,导致整体操作崩盘。

其三,就是有关方面“魔高一尺、道高一丈”的监管和检查。

操纵,需要大比例控制流通盘,而高度集中的持股账户非常容易落入有关方面监控的视野。

也因此,一些团队琢磨出了防范的策略。

比如,面对监管,有些操盘方案宣称,操作时会动用尽量多的交易人员、管理多个电脑和账户来操作,尽量规避反复倒仓等操作行为。

有些方案提出,下单电脑通过使用移动ip,来防止有关方面的技术系统的跟踪。

面对流动性风险中,有些方案会考虑在加高杠杆后,将总控盘比例维持在50%一线,预留一定资金防止其他资金突发性出逃,并且在每次大比例拉升后出货套利。

朱一栋李卫卫案中,阜兴集团、李卫卫先后控制使用25个机构账户和436个个人账户(以下简称账户组)交易大连电瓷股票。

其中,仅李卫卫控制的账户组在2017年8月份后就控制了大连电瓷流通股的5%以上并维持了这个水平,最高持股比例为2017年1月26日的39.85%。

07

利好配合

上市公司大股东深度参与的“市值管理”,与民间游资粗暴的股价操纵有一个很大的区别——公司会配合释放利好消息。

这其中的利好消息,有些是第一时间就谈定的,有些则是根据行情发展临时策划的。

仍以大连电瓷案为例,在达成合作意向后,李卫卫也开始提出上市公司配合发布利好及停牌的诉求。

2016年11月中旬,郑卫星与李卫卫到阜兴集团与朱一栋对账,期间李卫卫要求上市公司发布利好消息配合其操作。

2016年12月上旬,朱一栋相继决策发布2016年度利润分配高送转公告和大股东意隆磁材二级市场增持公告。

2017年2月底3月初,因配资账户爆仓,朱一栋在“大连电瓷”股价连续跌停的情况下决策紧急停牌启动重大资产重组以防止股价继续下跌。

08

内讧与猜疑链

《三体II:黑暗森林》曾提到“猜疑链”概念,在“市值管理”的进程中,这个概念同样存在着。

利字当头,大股东与操盘者的猜疑与背叛,从未停止。

阜兴集团在同李卫卫的合作过程中,朱一栋对各个环节的把控意愿一直很强烈。

它的下属郑卫星,根据他的要求,在授权额度内调度保证金,配合李卫卫的交易需求。

经不完全统计,2016年7月至2017年3月,阜兴集团控制的个人银行账户共计向李卫卫控制的银行账户支付保证金约7.46亿元,向其他李卫卫合作配资方的银行账户支付保证金约9.21亿元。

为了防范风险,有些资金方还往往会要求和上市公司实际控制人达成一致意向,甚至绑定共同利益。

比如,大股东共同出钱参与“市值管理”计划的实施,以示诚意。

而背叛总会发生,比如错信“华北第一操盘手”李卫卫的朱一栋,因李卫卫到上海操盘之后仍然私自提高配资杠杆交易其他股票,最终导致“大连电瓷”的“市值管理”局面崩盘。

除了上述多种多样的“市值管理”手段外,资深的“操盘者”还会有意通过研究报告引导投资者预期。此前,曾有公告,一些个别券商的分析师会应有关人士的要求而撰写极为正面的研究报告,为股价上涨出力。

上述行为最后也都受到了不同程度的查处,但巨大的利益当前,相关案例要完全杜绝,也有一定的难度。

赤裸裸的“坐庄”案例,在本世纪初逐步式微,“市值管理”的重重案例,料最终也难逃被揭露的命运。而广大投资者擦亮眼睛,远离相关的公司也是必要的自我保护之举。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64