富国银行:金价跌向1200美元之前,可能先跳升至1400美元

尽管金价已从14个月高点回落,但自本月初以来,黄金市场仍保持了大部分涨幅,深受投资者亲睐。

很多人仍然毫不动摇地看好黄金,认为任何涨势暂停或回调都是买入的机会。

不过也有分析指出,警告投资者不要在当前价格水平买入黄金,黄金的下行可能远高于上行潜力。

01

为何这些大佬都在买入黄金?

U.S. Global Investors首席执行官Frank Holmes称,没有比黄金更好的避险资产来保护财富,抵御全球"失衡"的风险,这也是一些知名投资者开始关注黄金的原因。

对冲基金巨头、Tudor Investment Corp.的Paul Tudor Jones、新债王Jeffrey Gundlach和桥水基金掌门人Ray Dalio都看好黄金。

Holmes说:“财政和货币政策之间存在不平衡,从欧洲到日本再到美国,都存在实际利率问题。这些不平衡可以追溯到20年代和30年代,所以它们将如何发展还不得而知,所以一定要购买黄金,因为黄金是最好的保险形式,既便于携带,又具有流动性。”

Holmes补充说,黄金最近的上涨并不仅仅是因为投机。

“这是长期资本在进入市场。我相信这些投资者正试图讨论一种他们认为必要且审慎的货币保险形式。这不是100%的押注,也不是杠杆押注,但我的想法是,由于货币和财政政策之间的失衡,我最好持有这类资产。”

02

黄金热潮不仅仅因为美联储……

近期,黄金深受投资者亲睐,目前市场正聚焦美联储货币政策会议。大多数投资者都预计,如果美联储更加偏向鸽派,黄金将继续受益。

不过,Vanguard Markets交易和市场策略主管Stephen Innes认为,无论美联储说什么,金价都将继续走高。

The Vanguard Group成立于1975年,是全球最大的公募基金管理公司和资产管理规模第二大的机构投资者,其在全球资产管理规模超过5.2万亿美元。

Innes称:“尽管美联储降息的前景仍然对金价构成支撑,但黄金的支撑因素远不止这些,因其是一种对冲大量尾部风险的安全工具。”

他说,贸易问题仍然是全球面临的最大风险,将继续支撑金价。

“我们仍不确定美联储本周将如何反应,但我们知道,如果对美国经济增长构成强有力的威胁,美联储大幅降息的可能性将上升。黄金是防范这些风险的保险工具。”

他补充称,地缘政治风险的不断上升,也将在短期内给金价提供支撑。

Innes表示,黄金的第三个看涨因素是央行的持续需求。他补充称,央行买盘是黄金的一个持续支撑因素。

他表示:“考虑到去美元化,这种需求可能会继续,尤其是在大量风险存在的情况下。”

尽管有一些投资者对金价在上周五突破1350美元后没有继续走高感到失望,但Innes表示,黄金的表现依然强劲。

“我们认为,任何涨势暂停或回调都是买入的机会。我仍然毫不动摇地看好黄金,并继续买入,因为到2020年,黄金仍是我信心最高的交易之一。”

03

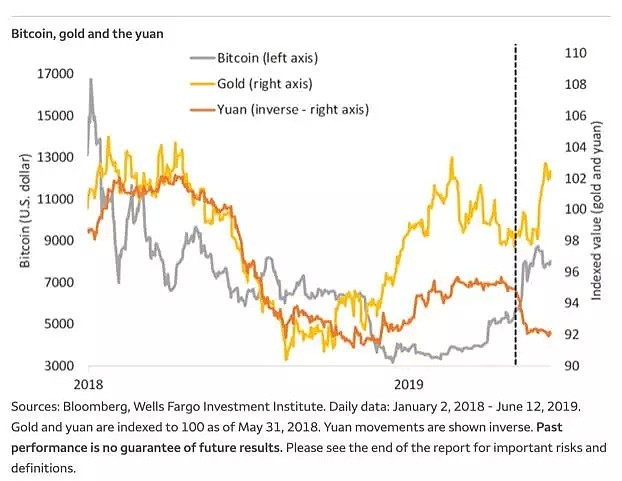

金价可能很快触及1400美元

富国银行(Wells Fargo)认为,金价可能很快触及每盎司1400美元,但仍警告投资者不要在当前价格水平买入黄金,指出黄金的下行可能远高于上行潜力。

富国银行实物资产策略主管John LaForge在一份报告中称:“金价在向1200美元下跌之前,黄金会先涨至1400美元,我们不会对此感到意外。我们的底线是,黄金在1340美元水平看起来很贵。”

LaForge表示,归根结底,目前黄金并不能提供真正好的风险/回报平衡交易。

“黄金大约有60美元的潜在上涨空间(至1400美元),140美元的潜在下跌空间(至1200美元)。对长期买家来说,我们建议等待更低的价格,可能低于1200美元。”

在今年5月末,LaForge就曾表示,黄金已经不具有吸引力,当时称:“如果你想采取防御性措施,你在其它防御性资产上的投资也会更好。坦白地说,黄金的表现并没有那么好。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64