百亿资产的比亚迪竟然负债千亿 梦该醒了!(组图)

1.比亚迪坐拥130.52亿元货币资金,也背负1338.77亿元总债务,年度利息支出约33.52亿元(未抵扣),净利润为27.80亿元,这意味着辛辛苦苦干一年赚得还不够给银行付利息。

2.比亚迪砸重金奋起直追,然而作为三元锂电池的后入者,差距不是那么好抹平的,甚至长期合作伙伴戴姆勒也拥抱宁德时代。

3.虽然国内比亚迪发力新能源汽车较早,的确拥有先发优势,成为行业的标杆,然而后入者不断涌现,其先发优势正在逐步丧失。

3月我国新能源汽车销售数据出炉,销量排名第一、增速最快的都不是比亚迪车型。当前比亚迪毛利率、净利率不断下降、巨额负债不堪重负,唯一亮点为新能源汽车增长势头不错,然而新能源汽车强敌涌现,今明两年考验更为严峻。

1/纯粹为银行“打工”

自从巴菲特2008年入股比亚迪,后者就一直是资本市场的“明星”,如今星光不在,股价回到5年前的位置,而市值仅为1460.65亿元,相比历史峰值减少了708.33亿元。

再看比亚迪营业收入,2018年为1300.55亿元,相比5年前增长了3倍左右,为何无法获得资本市场的青睐,无法捕获的投资者芳心呢?

业绩不断恶化

2018年营业收入虽然同比增长22.79%,但净利润为27.80亿元却同比减少31.63%,这还是在获得大量新能源补贴的背景下,否则数据更为难看。

究其原因为毛利率与净利率双双下降,5年间年毛利率从最高点20.32%下降到16.40%,这个下跌幅度不大,但净利率从5.30%下降到2.73%几乎腰斩,更是大幅低于汽车行业平均净利率水准。

盈利能力堪忧,盈利质量也不佳,应收账款与存货潜藏风险。

5年间年应收账款从137.5亿元一路增长到492.8亿元,存货从99.78亿元一路增长到263.3亿元,前者说明赊账愈发严重、资金回款速度不理想,后者说明产品产大于出。

存贷双高凸显

年报显示,比亚迪坐拥130.52亿元货币资金,也背负1338.77亿元总债务,年度利息支出约33.52亿元(未抵扣),净利润为27.80亿元,这意味着辛辛苦苦干一年赚得还不够给银行付利息。

年度利息支出/净利润比值越大,说明公司的资金链压力越大,比亚迪超过100%更为罕见,能与之相提并论的要数暴雷的康芝药业、康得新。

因此,比亚迪符合存贷双高的特征,而这个特征是资本市场的大忌之一。

财务总监减持

A股减持公司众多,比亚迪董事、高管减持也不稀奇,但财务总监吴经胜减持就不同寻常了,毕竟最了解公司经营脉络、健康状况的一定是财务总监。

财务总监减持预示着什么?不管如何解释,资本市场的疑虑是无法轻易消除的?

2/战略转折找“点”失误

跳出业绩,比亚迪的问题更为严峻,一是战线拉得太长分散了精力,二是关键技术路线抉择失误。

沉迷多元化

比亚迪已电池业务起家,不断进行多元化探索,目前主业为新能源汽车、手机部件及组装、电池。

尝到多元化的甜头,也吞下多元化的苦味。

除了主业,还有云轨、云巴、储能、光伏发电、智能驾驶等业务,这么多业务都需要资金支撑,其中一些业务沦为资金“黑洞”。

譬如历时5年、累计投入50亿元研发的云轨落地不理想,叫好不叫座并不符合当初的创始人王传福的预期:“那是近10万亿元的市场。”

王传福设想的是国内有二三百个城市用上云轨,然而《关于加强城市轨道交通车辆投资项目监管有关事项的通知》发布后,云轨落地门槛提高且需要审批,如此一来云轨在国内宏伟蓝图没了下文,只能出海寻找商机。

不过比亚迪也未彻底放弃,转而研发云巴,云巴与云轨的主要区别为前者从技术上进行了规避,不属于轨道交通,从而不需要审批可直接与地方合作。

历史上,比亚迪进行过家电、笔记本电脑等领域探索,2010年邀请巴菲特参观比亚迪家电基地,同年参加中国台北电脑展展示了多款笔记本电脑,不过上述探索很快就戛然而止,重新确定了方向为代工、新能源汽车。

遭宁德时代弯道超车

总想着弯道超车的比亚迪,反而被宁德时代弯道超车了。

比亚迪昔日可是“电池一哥”,坐拥大批磷酸铁锂专利,招来巴菲特进行价值投资。

不曾想2016年新能源汽车补贴政策转向,高能量密度三元锂电池成为香饽饽,比亚迪才开始重视三元锂电池,但技术转型动作并没有及时跟上。

那一年,比亚迪在动力电池领域依然如日中天,全球排名仅次于松下,国内市场占有率高达26%,而侧重三元锂电池的宁德时代还是一个“小老弟”。

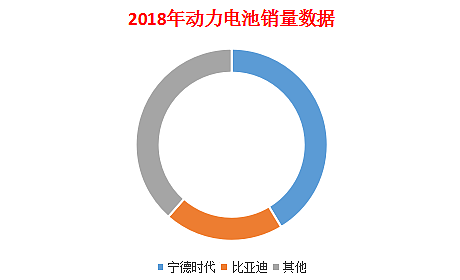

仅用了2年时间,宁德时代就将比亚迪挤下“神坛”,占据动力电池41.2%的市场份额,而比亚迪的市场份额则回落到20%。

如今专注动力电池的宁德时代市值为1781.92亿元,超过昔日“老大哥”、业务庞杂的比亚迪。

如梦方醒的比亚迪砸重金奋起直追,譬如在青海西宁投资超250亿元建全球最大动力电池工厂,该工厂计划全部生产三元电池,试图扭转不利的局面。

然而作为三元锂电池的后入者,差距不是那么好抹平的,甚至长期合作伙伴戴姆勒也拥抱宁德时代。

3/逐步丧失新能源汽车领跑优势

比亚迪寄以厚望的新能源汽车业务,也充满了挑战。

补贴即将退出

新能源汽车补贴政策有了重大变化,2020年购置补贴将完全取消,转向氢燃料电池汽车、充电桩、加氢站、运营里程。

而2019年1月10日起,插电式混合动力车将视同燃油车,不但拿不到补贴,也拿不到新能源车牌。

这两大变化对比亚迪新能源汽车销售有重大影响,一是插电式混合动力车销售受到抑制,二是增收不增利的情况可能更为突出,毕竟多出来的成本只能厂商自己承担。

竞争格局激烈

相比行业无法逃避的退补,强敌环伺更令比亚迪承压。

虽然国内比亚迪发力新能源汽车较早,的确拥有先发优势,成为行业的标杆,然而后入者不断涌现,其先发优势正在逐步丧失。

特斯拉落地上海,最快今年即可部分投产,特斯拉CEO马斯克曾表示:“若直接在中国建厂,则能免去关税与高额的运输装卸成本,特斯拉在中国的售价将下降三分之一。”

特斯拉涉足新能源汽车更早,研发经验、技术积累、消费者口碑等也远超比亚迪,国产化后特斯拉低端产品与比亚迪高端产品价格可能相差无几,消费者会如何抉择呢?比亚迪的部分潜在消费者流失只怕再所难免。

奥迪、大众与上汽集团合作、宝马与长城汽车合作、雷诺与江铃集团……外资品牌计划今后投入重金、增加新能源汽车投放比例,而吉利、上汽乘用车等国资品牌也不甘示弱纷纷加码新能源汽车。

事实上,国资品牌北汽新能源、上汽乘用车的新能源汽车销量紧随比亚迪之后,背靠大集团支持,实力也不容小觑。

此外,互联网造车势力崛起,蔚来汽车销售也破万了。

蔚来汽车三年烧了上百亿元,且烧钱势头未有停止迹象,今年其ES6大量交付,与比亚迪的EV600构成直接竞争关系,后者并无明显优势,一场白刃战即将上演,当然蔚来汽车短期内无法构成真正威胁,但其烧钱策略会不会将比亚迪拖入泥潭?

面对诸多强敌的围剿,比亚迪新能源汽车倘若丢掉销量第一的宝座、突围失败的话,将重蹈被宁德时代弯道超车的覆辙。

到那时,比亚迪的市值还能维系千亿元吗?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64