网约车“流血”上市路:Lyft暴跌,Uber巨亏,滴滴搁浅(组图)

国内外网约车市场当前正进入新一轮竞逐,并掀起了资本市场的潮流涌动。继Lyft于上月底登陆美国纳斯达克之后,其最大竞争对手优步(Uber)也即将上市。在去年初,滴滴也被曝对上市蠢蠢欲动。

据路透社4月10日报道,知情人士表示,优步公司已决定在首次公开募股中寻求出售价值约100亿美元的股票,并于周四公开上市登记。而如此规模的IPO将使优步成为自2014年阿里巴巴集团以来规模最大的IPO。彭博更称其是美国有史以来最大的10起IPO之一。

彭博社报道截图

目前,优步是全美最大的网约车公司,今年2月其宣称,2018年实现了500亿美元的总预订量,比2017年增长了约45%。但另一方面,优步去年的营收为113亿美元,亏损33亿美元,这分别是其主要竞争对手Lyft的3倍,以及另一网约车巨头滴滴的2倍以上。

以此来看,优步、Lyft等公司寻求“流血”上市背后,其商业变现和盈利能力,是否担当得起巨额融资?这恐怕是一道重要乃至深远的议题。

估值缩水逾200亿美元

当前来看,优步似乎选择了一个并不理想的时间执行上市计划。

据路透社的报道,受规模较小的竞争对手Lyft股价表现不佳影响,优步寻求估值在900 - 1000亿美元之间。而在上月中旬,高盛和摩根士丹利这两家投行对优步的估值预期为1200亿美元。这意味着,优步估值缩水了200亿美元以上。

值得注意的是,Uber最近在私募融资市场的估值仅为760亿美元。

报道援引消息人士称,优步计划于周四向美国证券交易委员会公开上市,并寻求出售价值约100亿美元的股票。另外,在4月29日后的一周内进行投资者路演,使其有望进行IPO定价并于5月初开始在纽约证券交易所交易。不过,这些计划仍可能发生变化和一些市场状况。

其中一位消息人士提到,出售的大部分股票将由优步发行,而一小部分将由可以套现的优步投资者持有。而优步的一位代表则拒绝置评。

此前,3月29日,美国第二大网约车巨头Lyft正式于纳斯达克挂牌交易,成为第一家上市的网约车公司。Lyft的IPO上个月定价在其向上调整范围的最高端,其估值超过240亿美元,募集资金23.4亿美元。

Lyft于3月29日在洛杉矶首次公开募股 图源:彭博

当天Lyft开盘价为87.24美元/股,较发行价(72美元/股)上涨21.49%,市值达到253.88亿美元。但上市第二日公开交易后,Lyft股价便跌破发行价,当日报收69.01美元/股。根据收盘价格,Lyft公司的市值也跌破了两百亿美元大关,只有197亿美元。

“收盘价低于IPO价格对投资者和Lyft来说是一次沉重的打击,”韦德布什证券公司董事总经理丹•艾夫斯(DanIves)在给CNBC的一份声明中表示。“这是未来几周的关键交易,以衡量华尔街对该公司股票的需求,因为估值和盈利能力仍是科技投资者参考的重要指标。”

当看到Lyft第一个“吃螃蟹”的表现,路透社表示,优步在调整其估值预期时,显示出一种正在被硅谷独角兽公司越来越多采用的“现实主义”,因为股票市场投资者反对一些寻求的高价格标签。4月8日,图片社交平台Pinterest更新了定价范围,远低于该公司在2017年最后一次在私募融资市场的120亿美元估值。

另外,在IPO路演期间,优步CEO达拉•科斯罗沙希(Dara Khosrowshahi)还将将负责说服投资者,在过去两年发生了一系列令人尴尬的丑闻之后,他已经成功地改变了公司的文化和商业行为。这些指控包括性骚扰指控、向监管机构隐瞒的大规模数据泄露、使用非法软件逃避监管,以及海外行贿指控。

增长惊人,亏损巨大

目前,优步在70多个国家开展业务。除了网约车外,该公司的业务还包括自行车和滑板车租赁、货运、食品配送,以及一个“昂贵”的自动驾驶汽车部门。不过,2018年3月,一度传出优步要砍掉无人驾驶业务,因为该公司陷入无人驾驶致死丑闻的漩涡。

今年2月,优步公布了2018年的经营业绩,公司去年实现500亿美元的总预订量,同比增长约45%。营收为113亿美元,亏损18亿美元,同比下降15%。但是,如果不包括出售俄罗斯和东南亚海外业务部门的收益,优步2018年则亏损33亿美元。

司机正在使用Uber应用程序 图源:彭博

在网约车巨头中,优步的亏损额是其主要竞争对手Lyft(去年亏损额9.11亿美元)的3倍,以及中国滴滴(去年亏损额14.39亿美元)的2倍以上。另外,数据显示,优步的增长也在放缓。2018年第四季度的营收为30亿美元,环比仅增长2%。虽然同比增长率达到25%,但远低于第三季度38%的同比增长率。

彭博社的报道提到,投资者希望优步对多元化发展轨迹做出解释,该公司进军食品和货运、小型摩托车和自行车,以及无人驾驶甚至飞行车辆的领域,这些资金从何而来。而这可能是一个信号,表明其核心的网约车业务正在停滞不前。

另外,一个重要的问题是优步在美国市场的占有率是否已经饱和。金融服务银行D.A. Davidson & Co.高级分析师汤姆•怀特(Tom White)称,“我不知道他们是否会给出足够的资金,以达到那样的程度,但美国是最古老、最成熟的市场,我认为一些投资者意识到美国市场已经明显放缓。”

“打车业务比送餐早几年,因此潜在投资者对前者的损失可能不会像后者那么宽容。”汤姆•怀特说。

据了解,边际贡献(Contribution margin)是一种衡量哪些企业能够盈利的指标,彭博社援引知情人士透露,优步通过增加比Lyft更多的费用来计算其边际贡献。另外,优步更为保守的衡量标准可能会让投资者对其业务有更好的了解。

在盈利方面,沃伦•巴菲特(Warren Buffett)最近讨论了优步和Lyft等独角兽面临的考验,他在接受美国消费者新闻与商业频道(简称CNBC)采访时表示:“投资者希望能在5年后得到10%的投资回报,但这些公司根本卖不出这些利润。”

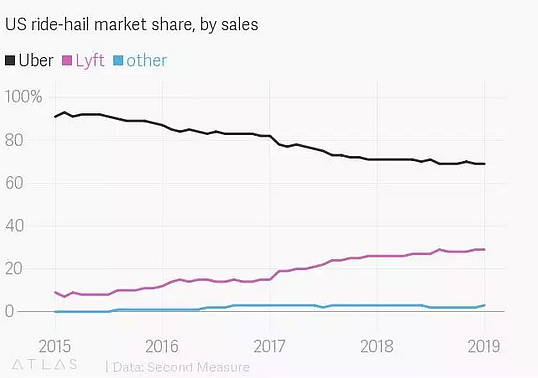

美国网约车市场占有率

美国晨星投资研究(Morningstar)则估计,优步和Lyft最早可能在2022年实现盈利。而优步拥有更大优势,因为它还拥有快速增长、创收的Uber Eats。《福布斯》杂志的数据显示,Uber Eats今年可能创造10亿美元收入,或成为仅次于Grubhub的美国第二大外卖服务。

争相“流血”上市

优步于2018年12月6日向美国证券交易委员会(SEC)秘密提交了IPO申请,同一天Lyft也宣布已提交了一份机密文件。显然,最终看来,Lyft“截胡”了优步的上市的计划。

然而,招股书显示,Lyft在2016至2018年的营收分别为3.43亿美元、10.59亿美元、21.56亿美元,同期对应的净亏损分别为6.82亿美元、6.88亿美元、9.11亿美元。三年亏损22.81亿美元。

在“流血”上市背后,其商业变现和盈利能力受到了股市拷问。据路透社分析称,Lyft发行价最终定位区间上限,说明投资者愿意忽视Lyft盈利之路的不确定性,而担心错过超级独角兽的收入涨幅。

目前来看,股民似乎还没有收到益处。该股周二收于67.44美元,仍远低于72美元的发行价。但彭博的报道提到,高增长科技股在公开市场的头几周往往表现不佳,Facebook在上市第二天的交易中即跌破了发行价,然后才开始上涨。

另外,财务数据显示,优步在2016至2018期间营收分别为65亿美元、75亿美元、100亿美元,亏损额分别录得28亿美元、 45亿美元、33亿美元。尽管亏损额度巨大,优步似乎仍受到金融市场“青睐”。

Morningstar资深股票分析师阿里•莫加拉比(Ali Mogharabi)说:“优步正在利用它的平台提供更多的服务,可能在未来创造更多的规模经济。”而对于想要大量购买优步股票的投资者,莫加拉比建议他们等待时机。

滴滴总裁柳青与Lyft投资人及高管合影

值得关注的是,在优步和Lyft寻求上市之前。滴滴公司参与了Lyft的E轮和F轮等融资,目前持有该公司不超过5%的比例。另外,在滴滴2016年并购优步中国时,双方也实行了交叉持股,成为对方的少数股权股东。而实际上,滴滴自身也一直对上市蠢蠢欲动。

去年春节后,滴滴总裁柳青曾被曝在高盛投行部频繁进出,二者牵头开始和国际一线投行开始接触。据彭博2018年3月报道,滴滴的上市计划处于早期阶段,真正启动上市将是在2019年,按照目前收入和利润情况,其保守估值达到1200亿美金。

实际上,滴滴多年来一直处于亏损状态。据报道,滴滴2012年成立后的6年间来亏损额约390亿元。另外,滴滴公布的报告显示,2018全年其亏损达109亿元。诚然,长年巨额亏损背后,滴滴需要融资支持。

天眼查数据显示,2012年以来,滴滴已经进行逾20笔融资,融资总额超过200亿美元。其中,2017年,软银的一笔投资就达80亿美元。2018年上半年,多家媒体报道称滴滴计划2018年下半年上市,估值或达700亿美元-800亿美元之间。

然而,在去年下半年接连两起顺风车重大安全事件发生之后,滴滴喊出了“All in 安全”的口号,并进行安全整改。对于上市,滴滴官方彼时回应称:“公司创立至今从未有过明确的上市时间表,也从未在任何董事会或管理会议上讨论过上市计划,目前公司正全力投入安全运营保障工作。”

如今,继Lyft登陆纳斯达克、优步即将在纽约证券交易所挂牌之后,在新的网约车竞争格局及发展态势下,滴滴的“流血”上市之路恐怕最不顺坦。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64