CMC Markets | 影响股价的微观因素(下)

上周六的交流中,我们谈及了影响股价的三个微观因素,其中的“回购因素”成为过去历史中,美股几波大牛市(含此波十年)都是与美国股票市场独特的“回购机制”有关。本篇中,我们将继续介绍海内外市场中一些重要的影响股价的微观因素。

4、配股

配股是股票发行的一种模式,它赋予上市公司现有股东对新发股票的优先取舍权。例如:一个上市公司已经发行了10亿股股票,如果它还希望再发行2亿股,则就是按1:5的比例向现有股东配售,每个股东可按每5股老股票,配售1股新股票优先购买。

配股的模式,是券商承销模式,即如果配售不成功,则往往是券商保底买入。

在成熟的股票市场上,投资者往往是厌恶配股的,其市场反应往往是下跌的。主要原因在于配股实际是一种融资模式,而投资者投资股票是建立在上市公司盈利分红的基础上;对于企业来说,如果没有利润则无红利可分。

但是配股有一个原则:只要大股东愿意,即使上市公司亏损,也是可以配股的。因此配股本质是一种大股东索取,小股东付出的过程,配股获得的资金充实上市公司资本。

在成熟市场上,往往配股都是企业经营不善的先兆,如果正常盈利,资产负债表健康的企业,其融资方往往会是银行等金融机构;在美国上市公司的数据上,平均18.5年配股一次,而且增发数量极少。

5、拆股

顾名思义拆股是将股票进行切割,当一只股票价格过高时,影响股票的交易量和投资者(尤其散户投资者)的购买欲望时,公司往往会选择拆股。

股票分割后,总市值不变,股东权益中投票权会因拆股权重不同而改变。但是因分割股票后,投资者(尤其散户)有购买能力了,可以满足其对于某只股票的投资欲望了,而且散户往往会将拆股政策视为管理层看好后市的举动。

在欧美股票市场中,有一批众所周知的“拆股公司”,比如股神巴菲特掌控的“伯克希尔哈撒韦”、科技股中的谷歌、英国主板中的壳牌石油等,都是有AB股拆分。

对于中国投资者更为熟悉的互联网公司“百度(BIDU)”、“网易”等此前都在美股中有过拆股记录:

2006年2月,网易股价接近100美元,随后按4:1的比例拆分股份;

2010年百度在宣布第一季度财报后即公布了10:1拆股计划以增加股票流动性。当时对百度ADS(百度存托凭证)持有人来说,这一更改的影响相当于持有的ADS数量变为之前的10倍,而股价则变为此前的1/10,总体持有的ADS价值不变,百度的普通股则没有变化。

百度股价半年大涨65%。

6、合股

又称并股,把两股或多股合成一股的财务操作法,对上市公司意义是躲避退市。并股意义是多流通股合并一股,减少公开市场的股份数量,以提高股价。

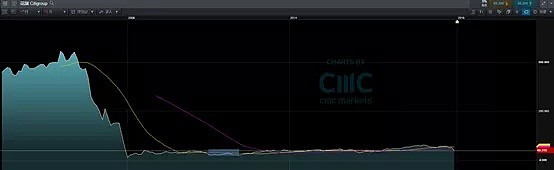

2011年花旗银行(City Group)宣布其合股计划,比列为10:1,股票数量从290亿减少至29亿,其股价也回升至40美元水平上方。

但是细心的投资者不难发现,花旗银行并股的股票都是源自于金融危机时增发的股票,当时花旗为了防止破产,将股票数量从90亿股增加到290亿股。

因此对比花旗的“操作”前市值,并未有明显增减,但是公司成功保住了上市地位,渡过金融危机。

因此,并股其实不治本(此处本是指公司的经营等)。纽约大学(New York University)曾经2006年有一篇论文,主要阐述了在1962年至2001年并股的公司(大约1600家)在三年中每月平均走势比大盘低1.3%。

可见,往往因经济周期、经营环境、行业变局引发的公司衰退,并股操作短期可能会有提振股价的作用,长期基本无效。

7、私有化

私有化是指上市公司大股东发起的收购活动,目的是全数买回小股东手上股份,买回后则撤销上市公司资格,大股东将其私有化(退市)。

是一种特殊的并购操作模式。一般私有化都会促使股票大涨,(试问,如果大股东不拉升股价,谁会卖给你?),其目标空间至少是会涨到私有化的协商公告价格。但是如果私有化没有通过,则股价将暴跌。

看几个案列:

2018年8月7日,马斯克做出了一个令投资界瞠目结舌的决定,他在Twitter上宣布:“如果特斯拉股价达到420美元,就将考虑私有化。”随后,他又跟进了一条Twitter表示:“资金已锁定”,这一突如其来的消息令特斯拉股价一天暴涨超过10%。

因此“私有化”的消息,短期对股价的提升是非常有积极意义的。同理,投资者可去翻阅一批中概股公司中私有化消息,放出前后股价的表现(包括活跃度),此处不一一列举。

美股市场入门门槛低,上市流程简单,其私有化本意往往是更有利于公司的长远发展、也避免为刻意的被抬高股价而设置一条“隔离带”。

在A股市场中,根据WIND数据显示,A股共有7只股票通过私有化退市,集中发生于2006年,且均为石油化工类企业。当时实施方式是有7家公司的的母公司中国石油、石化进行私有化退市。此后再无记录。

这里面原因有很多,比如石油系当时是为了IPO而对过往“历史旧账”进行处理,当然中国铝业则是在上市成功后,通过并购的模式将其子公司一一吸收换股合并。

而另一点,A股的上市门槛对比美股较高,因此上市公司有一定的壳资源价值,往往股东不愿意私有化;有些则是公司本身估值已经很高,股东已经套现,那何必在舟车劳顿,进行私有化呢?

结束语:

A股正在走“国际化”之路,这条路是摸索的,管理层在摸索,投资者也在摸索,彼岸在前方,适者求生,剩者为王。与诸君共勉。

对于上篇的回顾:

12月22日 CMC Markets:影响股价的微观因素(上)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64