“投什么都不赚钱的年份,很罕见” (组图)

2018年的投资特点是什么呢?

“怎么投都赔。”摩根大通分析师研究发现。

12月15日,《纽约时报》发表了题为“股票、债券、大宗商品全线下跌,投资者无处可逃”的文章。文章称,大多数年头,金融市场各类投资有涨有跌。不适合股票等高风险投资的年份,或许适合相对安全的政府债券,如果担心通胀对债券投资不利,那么投黄金等大宗商品可能获利。

但是,今年的情况不同以往。

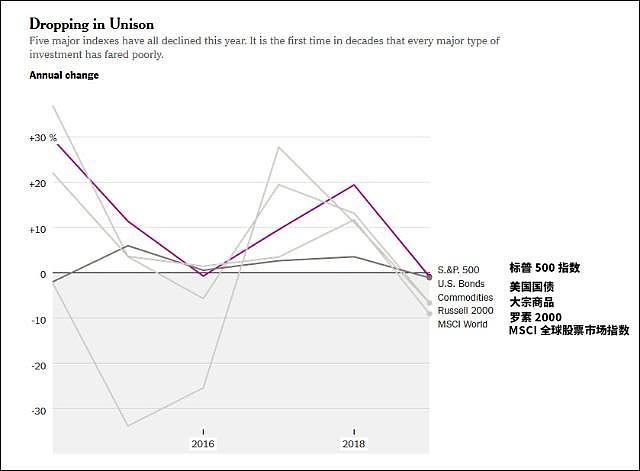

数十年来第一次!股票、债券、大宗投资样样不行。贸易战和美联储加息浇灭了市场对经济成长和企业利润的乐观预期,股市大跌,债券、大宗商品受到重挫,投资者不知道该把钱放在哪里。

纽约时报报道截图

图源:纽约时报

这种情况已一旦持续下去,经济形势或者变得更糟,或造成恶性循环:投资者对经济前景的疑虑伤害市场,市场的跌跌不休又阻碍经济的成长。

这一情况还会造成各种连锁反应。例如,对股市的悲观态度可能让消费者和企业不敢支出。垃圾债券崩盘,使财务脆弱的企业借钱的成本更高。原油价格崩跌使石油产业不敢投资,无法雇用新人,而石油产业是就业成长的重要来源。

这样看来,市场既是衡量投资者对经济前景预期的指标,也是他们做出决定的潜在催化剂。金融市场的情绪最终会影响到企业和消费者的支出。

从这个意义上说,市场既是衡量投资者对经济前景预期的指标,也是他们做出决定的潜在催化剂。金融市场的情绪最终会影响到企业和消费者的支出,如果他们在市场恐慌的起落中撤出,经济增长可能会受到影响。

“人们把金融市场看作信息的来源,看做即将发生什么的信号,” 宾夕法尼亚大学沃顿商学院金融学教授古德斯登(Itay Goldstein)称,“当他们看到市场下跌时,他们就会开始悲观地看待实体经济的前景。”

事实上,几乎没有证据表明最坏的情况会发生。美国经济依然强劲:失业率接近50年来的低点,经济增长稳定。就在不久前,金融市场还对全球经济感到乐观,对贸易战、英国退出欧盟和发展中国家债务水平等棘手问题不屑一顾。

9月20日,美国股市投资者坐拥近10%的年涨幅;美国基准原油价格上涨了20%以上;以科技股为主的纳斯达克综合指数上涨了15%以上。

美股跌跌不休,纽约证交所的交易员受到惊吓

但这一切都消失了。

自10月开始,包括石油和铜在内的大宗商品指数从正收益20%转负;风险公司债券市场也出现了类似情况;而标普500指数在周五又一次大幅下跌之后,今年已经下跌了约2.8%。

“正常年份,投资总会有赚有赔”,美国股市研究公司Ned Davis Research的首席策略师克里索德(Ed Clissold)称,“啥都不赚钱的年份,很罕见。”

Ned Davis公司最近研究了自1972年以来的八种投资项目。在这一期间内,每年至少有一种投资项目的报酬率在5%以上。而摩根大通(JPMorgan Chase)分析师的另一项研究发现,“2018年几乎每种资产类别和投资方式都出现了亏损。”

伴随着市场焦虑不安的是各国央行政策的大转弯,各国纷纷结束促进全球经济的量化宽松政策。

此前,美联储有将近七年的时间,将利率维持在接近零的水平,同时还购买数兆美元的政府债券,使利率大幅下滑。投资人把钱放在银行里几乎没有赚头,因此急于买任何可能有报酬的投资标的:高风险债券、房地产、股票、新创科技公司。

那段期间,在美联储、日本央行和欧洲央行的支持下,全球金融市场的“大顺风”,投资项目一起增长。

美联储收手后,形势出现大逆转。

对华尔街的交易员来说,这是艰难的一年

2015年12月以来,美联储已经加息8次,预计几周后还会再次加息。而且,仅今年一年,美联储就减持约3700亿美元债券。欧洲央行上周四表示,他们也将结束量化宽松政策。

“对于市场来说,曾经的‘顺风翱翔’变成了现在的‘逆风前行’。” 债券投资公司Pimco首席投资长伊瓦斯辛(Dan Ivascyn)说。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64