如何走好房地产投资之路?一张流程图告诉你

不少人投资房地产,带着很强的随意性,并不清楚自己的投资目标,也从来没有想过如何走这条投资之路,从而达到什么投资目标。

什么时候有点积蓄,就买套房,出租,供养,等它升值;什么时候又积累了点积蓄,并且工资或者生意收入增加了,能贷更多款了,就再买一套房子,再等它升值。至于什么时候有下一笔首付,什么时候有更多收入,都不好说。

也许,你跟他们不一样,有更明确的投资目标:

你可能想逐渐建立一个正现金流房地产投资组合,当现金流大于你的日常生活开销,你就财务自由,可以选择不工作了,可以退休了。

你可能想投资高速增值的房地产,之后出售一部分,拿着卖房后所得的那笔巨款,购买你一直想拥有的那样东西,做你一直想做的那件意义重大的事情。

之后,如果还有剩余的钱,就用来继续再投资,或者偿还其他房产的债务,提升投资组合里的现金流。

如果上面这些是你的目标,那么今天就来一起看看,如何走这条房地产投资之路,才能在最短的时间内实现投资目标,让你走几年就能获得其他投资者走十几年才有的成果。

在规划投资之路之前,这几个基本概念和原则一定要搞清楚:

第一,房地产投资只有两种回报方式,一个是增值,一个是现金流。

有些房产可以同时给你带来这两种回报方式,但很多情况下要么只给你增值,要么只给你现金流。

第二,在做任何投资前,必须知道自己的可用资金是多少。

可用资金就是现金,要么存在银行账户里,要么以预批贷款额度(line of credit)形式存在,随时可以变现,这笔钱还不包括私人备用资金,仅仅是纯粹用于做房地产投资的资金。

第三,根据可用资金量规划下一步行动

如果可用资金比较多,你可能可以更快地开始持有正现金流房产;

如可用资金较少,例如少于20万澳元,说明你的弱点是资产净值(equity),则需要专注于增值而非现金流,不要长期持有房地产,而应该完成一个资产增值项目后就出售,资本回笼后就投资下一个项目。

第四,在做任何投资前,需要知道自己现金流状况,对自身贷款能力有清楚的认识。

第五,无论弱点是资产净值还是现金流,下一项投资都必须强化弱点,而不是让弱点变得更弱。

如果资产净值和现金流都弱,那就先强化资产净值。

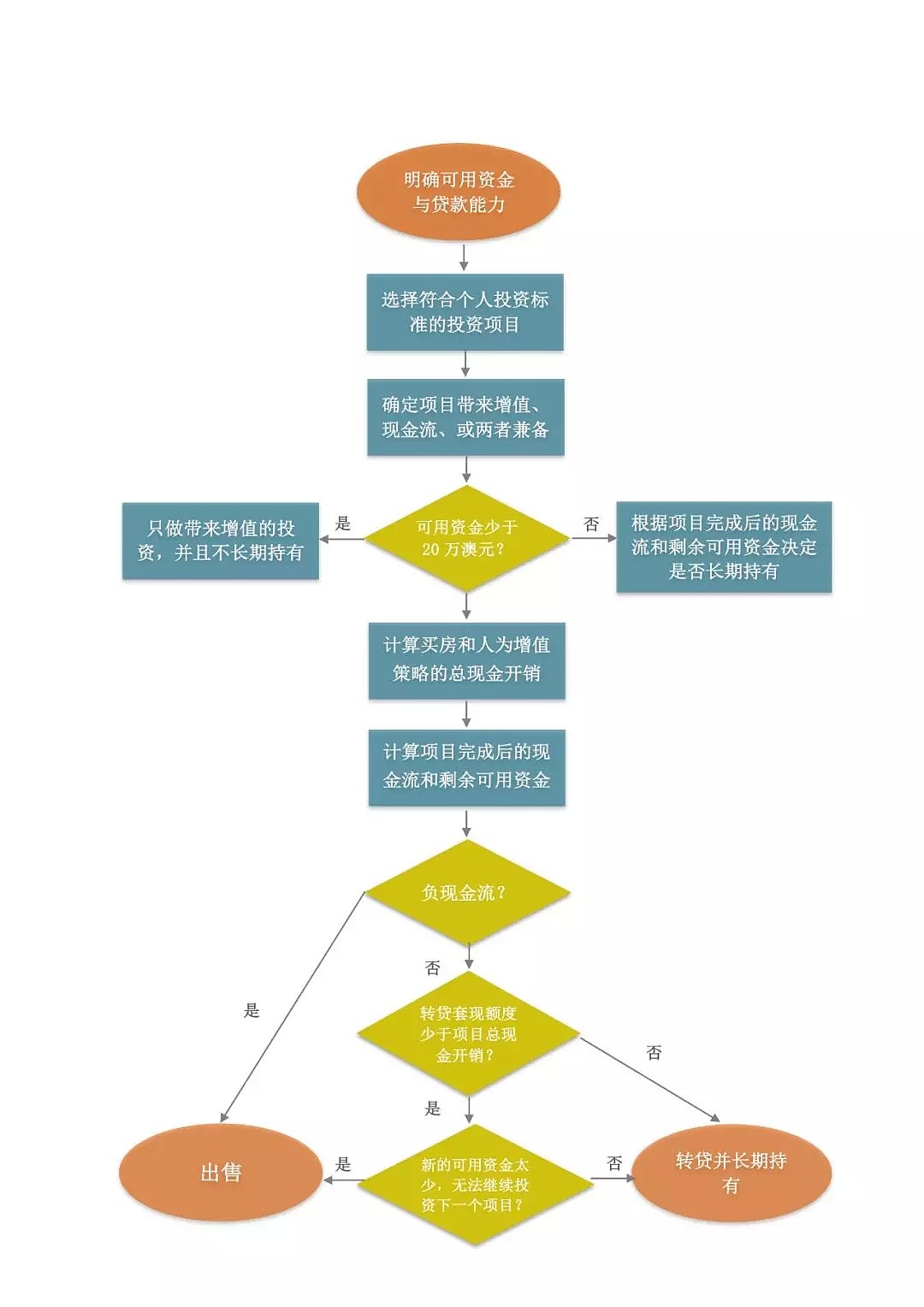

以上概念和原则搞清楚后,我们来看一幅流程图:

如果你是一个活跃投资者,或者想成为一个活跃投资者,那么要明确的是,每一次投资,无论是购房后装修,还是分地,还是新建,都要有始有终。

起点是,要明确可用资金和贷款能力。

终点是,完成一次投资操作后,

要么出售,要么转贷并长期持有。

至于最终是出售,还是转贷并长期持有,如上面流程图所示,取决于你完成这项投资操作后的现金流和剩余可用资金。

如果现金流为负,我建议你出售该房产,获取利润,资金回笼,然后接着做下一次投资操作。这是因为如果你的投资组合里有很多负现金流资产,你的投资之路会举步维艰,投资心态会十分糟糕。

如果现金流为正,那还得看转贷后能套现多少,先前投入的全部资金能否回笼,这包括先前用于购房的首付和相关费用(如印花税),以及在人为增值策略上的开销(如装修、分地、新建等)。

而要是新的可用资金不足,无法继续做下一次投资操作,我也建议你出售该房产,获取利润,资金回笼,然后再接着做下一次投资操作。

可用资金就像汽车里的汽油,在投资之路上,会有所消耗。如果想不断地走下去,得想办法补充汽油,同时让油缸不断变大,容纳越来越多的汽油,这样,你的车也可以从一辆普通的小车,变成运货卡车,再变成一辆巨大的运油卡车!

而当你的可用资金规模达到一定程度后,想放缓投资步伐,开始享受生活了,那么恭喜你,就可以计划用该资金全款购买高现金流的物业(如商业物业),或者偿还所持有房产的债务,用现金流来支持日常生活开销,从而实现真正的财务自由。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64