写给那些只在意“现金流”的房产投资人

周末看了一部日剧sp《Fake News》,是大美女北川景子演的,讲的是因为信息时代大爆炸,网络上所充斥的虚假新闻对于社会及个人的影响,里面有一句话,说的很实在。

很多国内外华人在投资澳洲房产的时候,都特别在意现金流。这点我很理解,但单澳房来说,我很少见过哪个物业在贷款(多为80%)买入时,其现金流就是正的,而且涨幅还特别好的。

我在为买方中介的客人做前期咨询时,发现强调这现金流的投资客人并不在少数。因此,借今天的标题,想和你们具体聊聊。

强调现金流的房产一般有2种:一种是酒店式公寓,100%用于投资,出租的对象多为短租客人。这类型房产的买家多半是本地人,投资目的主要是退税,基本上可以忽略房产本身的增幅,适合小额投资人;另一种是商业地产,比如花几千万澳币买一栋住宅或者办公室或者仓库,其租金回报率可以很高,这样的物业本身也有增幅,比较适合资本型投资人。

提问:

- 如果一套400万澳币的物业,因为其位置特别好,但因房子状况很一般,所以周租金只有1800澳币,租金回报率2.34%,可否接受?

- 那如果房价上便宜100万澳币,300万澳币卖给你,租金回报率3.12%,可否接受?

可我凭什么给你便宜100万澳币?你又不是景子。但是你发现没有,你对于投资物业的方法论让你失去了一套真正捡漏的物业,哪怕这只是个假设。

这也说明你的方法论有问题。

- 再举个例子,一套物业的价格为140万澳币,但是周租金只有900澳币,另一套物业的价格同样为140万澳币,周租金为1200澳币,你会买哪一套?

也许很多人会更倾向于后者,以上2套物业周租金差300澳币,一年52周,则差15,600澳币。如果在市场不算很差的前提下,那你觉得一套物业1年的涨幅从140万涨到141.56万算涨么?

我们来看一些案例,这些物业都是在2018年卖出的,现金流多不太理想,但是涨幅都十分好。看看你自己是否能悟到一些新的东西。

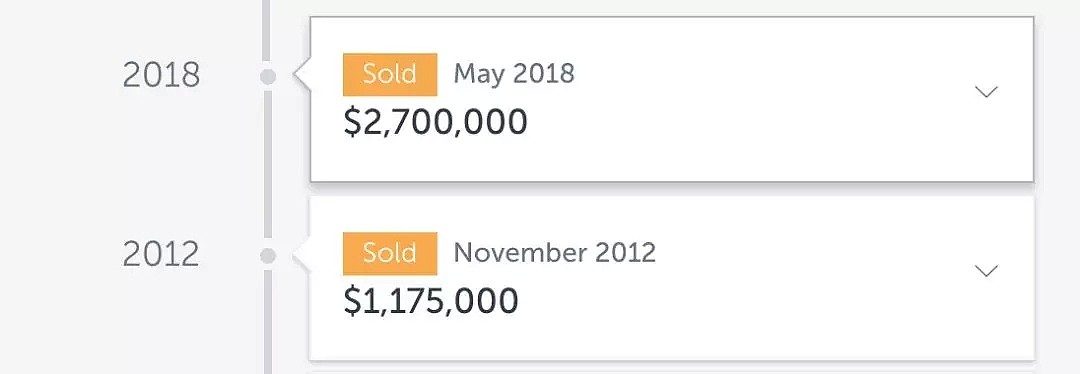

第一套

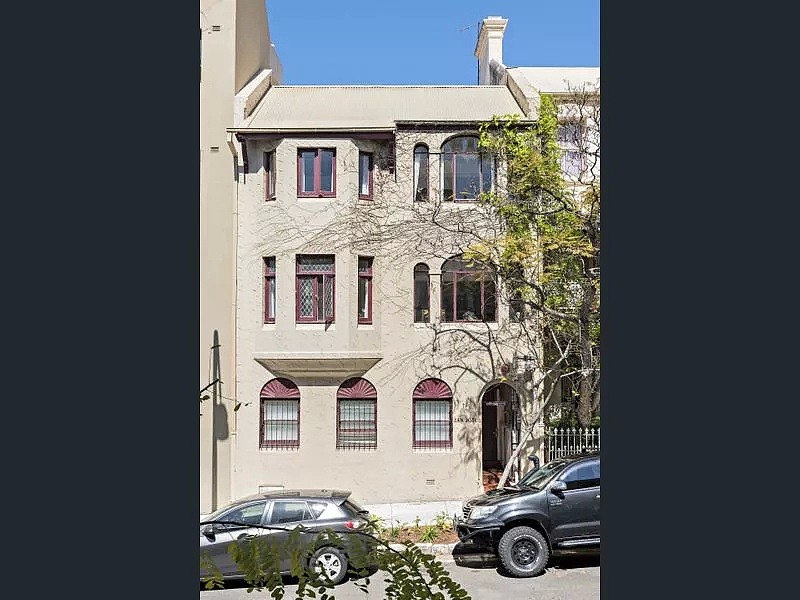

带地的独立屋或者排屋,他们往往现金流的表现都比较差,但是涨幅十分出众,比如以下这套东部物业:

这套周租金约$1700、过去6年涨幅100%+的上东物业,恐怕不能满足你对于现金流的要求。

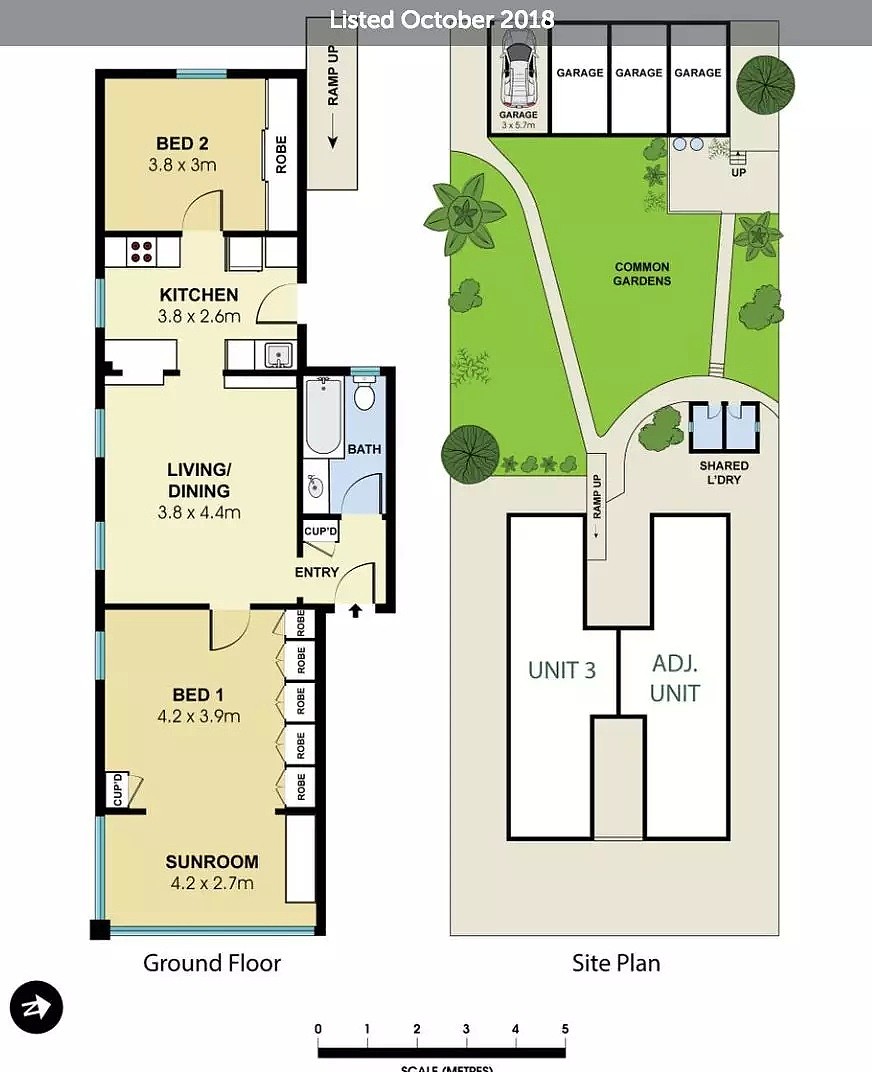

第二套

这套位于下东的2房1卫1车位水景公寓,2013售价86万,在未有做大翻新的条件下,最近卖了近140万+,周租金在1000澳币左右。

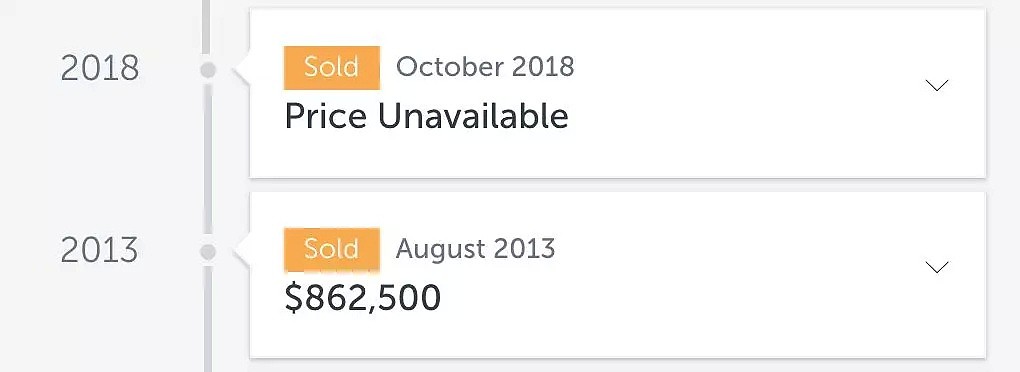

第三套

这套内西的3房2卫2车位的水景公寓,周租金在1400澳币,物业费可能要9000一年,房价从2008年的95万,直到今年翻了100%+。

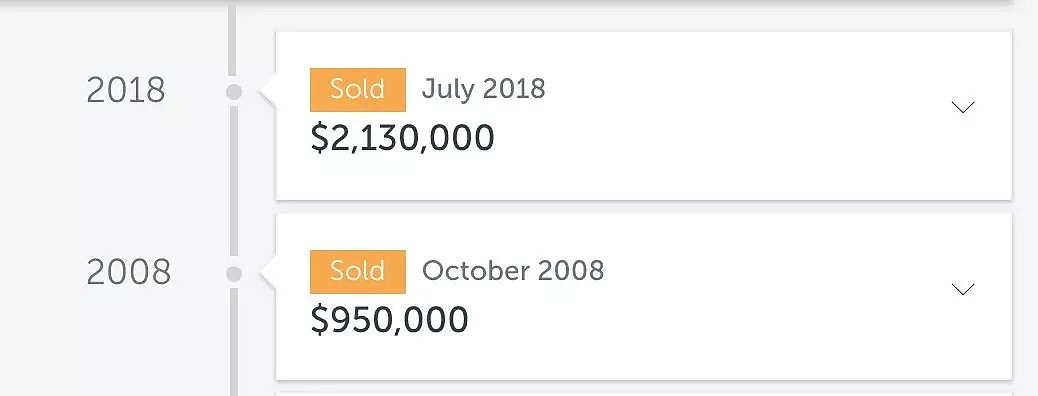

第四套

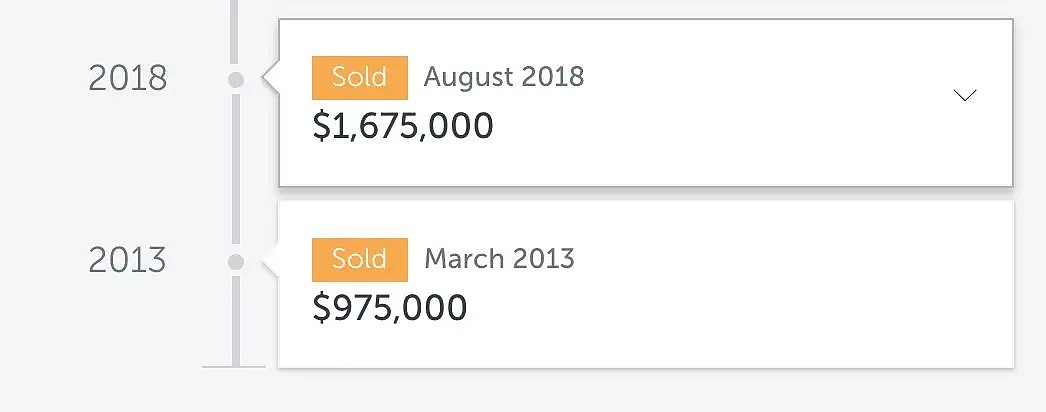

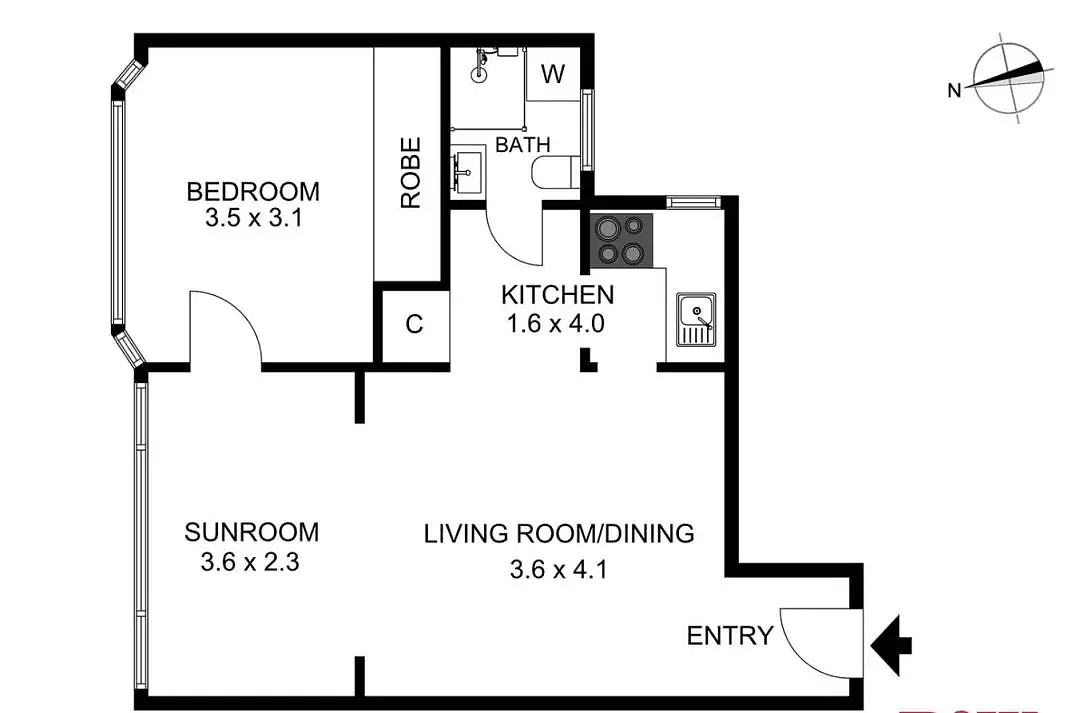

这套2房2卫2车位内西的水景公寓,物业费$6000+/年,从2013年的97.5万澳币,涨到今年167.5万澳币,目前周租金还不到900。

第五套

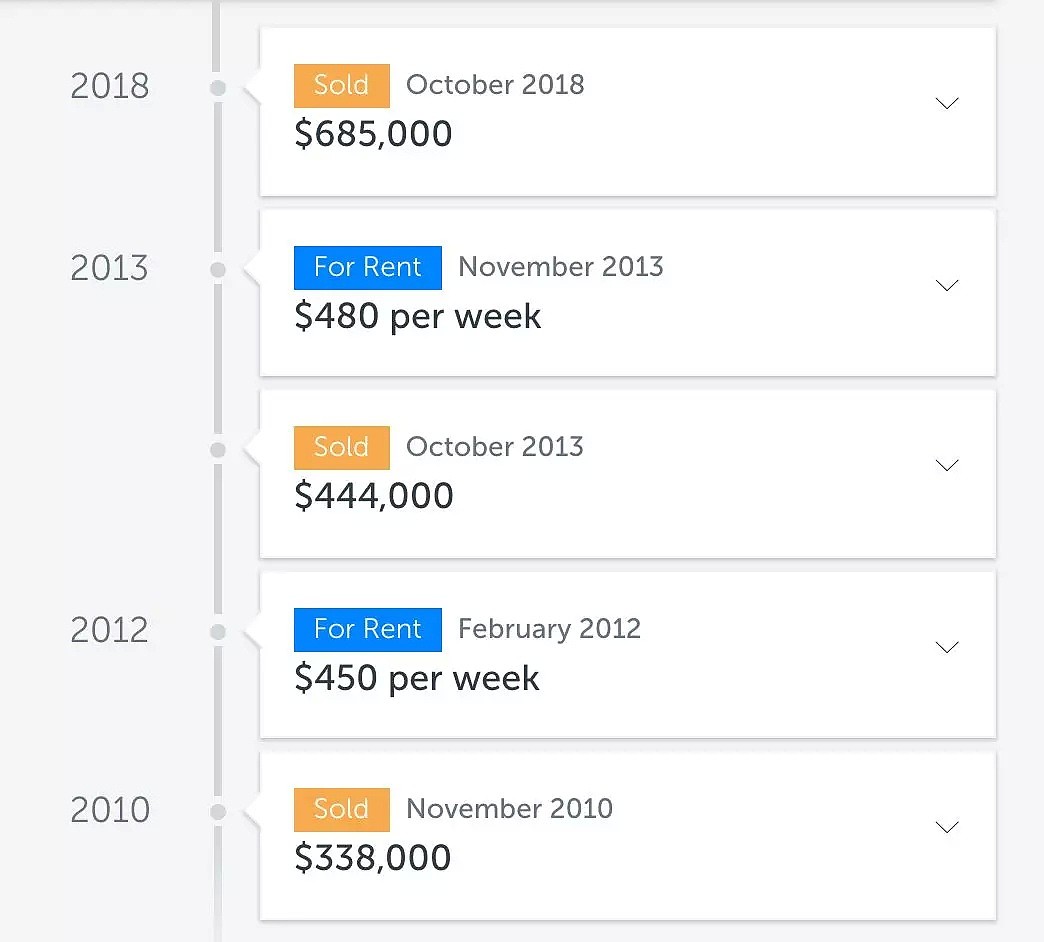

最后这一套比较便宜,8年也翻番了,1房1卫不带车位,但是租金在$600/周。

大悟总结:

通过观察以上5套2018年售出的物业数据,可以发现他们的现金流不管是过去还是现在都不是十分出众,但是物业价值的涨幅却让人为之一振。

不过,现金流并不是制约涨幅的充分条件。

我们在找投资物业的时候,一个区域过去的涨幅是非常重要的评判标准。尤其是在2011年-2017年,可以算作悉尼三十年以来涨幅最好的7年,特别是2013-2016的4年,很多区域的涨幅都是50%+。如果你买入的物业与此相去甚远,从投资角度,我就不大考虑这些区域,因为他们没有被历史所证明。

很多人会因为现金流,物业费,朝向等因素限制了自己的投资选择,这我很理解,但我还是那句话:“任何物业都有其价格。” 可能很多人最终投的只是自己喜欢与否的房子本身罢了。

而真正投资房产,这样的想法远远不够,我们不但要在今天买入“物有所值”的物业,并且要保证未来这套物业“物超所值”,这才是投资房产能否赚钱的核心。所以说投资物业的选择,要有逻辑,并不是张口闭口“孙大姨,张大哥”的谄媚式的嘴炮。

诚然,投资房产是一件可做可不做的事情,但它绝对是有技巧的,不是你喜欢不喜欢,现金流好不好,物业费高不高就稀里糊涂过去的事儿。

最后,我想对最近想启动买方中介来购买投资物业的朋友说一句:买方中介要做的第一步并不是给你找房子,而是要改变你的意识形态,只有方法对了,找到的房子才会是理想,我们不是收钱讨好你的,我们要对结果负责任。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64