支付宝“相互保”刷屏,0元加入享30万保障,靠谱吗?

最近,支付宝上了款叫“相互保”的保险,刷爆了大伙的朋友圈。

不少朋友跑来咨询我:

这款产品值不值得加入?

有没啥坑?

理赔又咋办?

...

问题很多,今天给大家详细讲讲。

01

做了张相互保的投保详情图,如下:

保障内容很简单:

只保癌症+99种重疾,没有轻症和寿险责任。

年龄在30天-39岁,可理赔30万保额;

40周岁-59周岁,只有10万保额。

芝麻信用分>=650分,才有资格加入。

查了下我的,刚好700分,哈哈!

保费收取很有意思,

0元免费投保加入,先享受保障,等有了出险案例大家再一起分摊保费。

每人分摊多少呢?

投保须知显示:

单个理赔案例,每人分摊费不超过1毛钱。

每月14、28日从支付宝账户中划扣,但当理赔案例增多了,分摊费也会水涨船高。

举个例子:

假设500万人参保,其中有100人理赔,每人理赔金额30万,

总赔付金额为100*30万+10%管理费(即300万)=3300万元,

即500万人分摊3300万,每人每期扣费6.6元。

为啥还要收10%的管理费呢?

人家还得对理赔进行审核、调查,还有平台的维护运营等都需要开支呀!

02

理赔咋弄呢,相互保提供了两个渠道:

打4001399990理赔电话或直接上支付宝线上报案。

除了要对理赔进行审核外,

相互保还多了个理赔案件“公示”步骤。

假设小明参保相互保并出险理赔,

他首先得提供完整的理赔材料(诊断证明、检查报告、出院小结等)。

其次,理赔材料和个人信息会对全体参保人员公开展示。

(公示期不超过6个月)

若公示期有人对理赔表示怀疑,

比如说,你这个病历造假啊,不符合条款啥的。

都可以提出质疑,然后再次进入审核步骤,

最终没有异议的案件,才能获得理赔。

相互保也提供了退出机制,

若是年满60岁、隐瞒健告、已理赔过、不及时分摊保费,或自己主动意愿,都可以退出相互保。

还有个条件就是:

若相互保运行了3个月,参保人数还少于330万,那么支付宝和信美就有权利终止这款产品。

阿宝叔我还在犹豫是否加入,

毕竟已有重疾、医疗+寿险,再加上这30万保额也只是锦上添花。

主要担心在于:

每月都要扣款,虽说钱不多,总有一种被割肉、骚扰的感觉。

03

说下我对这款保险的个人观点:

首先,这种“一人生病,大家出钱”的行为,很值得赞扬。

在当今医疗成本日趋高涨、保险普及度亟待提升的现实下,

几千块的重疾险会囊中羞涩,几块钱总出的起吧!

但这款保险有3个很严峻的问题:

●每月扣两次分摊费,那分摊有无上限

以500万人参保计算,假设有1%的人理赔,人均理赔额为30万,

总理赔额为5万*30万=150亿元,

不算10%的管理费,人均就需分摊3000元,恐怖!

你自己没出险,每月都要出钱,眼睁睁看着别人理赔,心里能平衡?

就像《三体》中末日危机来临时,

地球想造移民飞船,让一小拨人先走。

但谁先上飞船,谁有资格上?这是人类无法解决的问题,最终谁都上不了飞船。

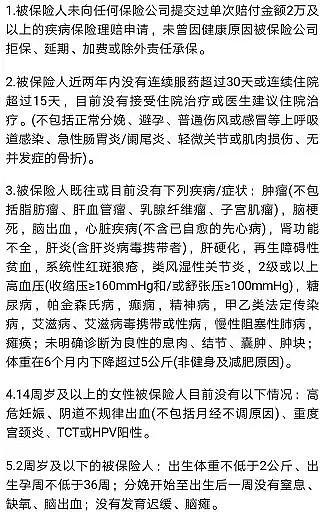

●健告问题

相互保的健告,总计5条

这款产品是有健告的,随着参保人数增多,

非健康体人群数量也会增加。

很多人压根就不具备解读健告的能力,自己不清楚所患疾病能不能投,而且相互保也没有配置专业的客服答疑。

万一稀里糊涂带病投保了,出险申请理赔,怎么处置?

拒赔是大概率,支付宝顶多会退还所缴保费,

但被拒赔了能轻易善罢甘心?

●管理费和理赔公示问题

肯定会有人质疑:

10%的管理费,哇,这么多,费用具体明示又该如何处置?

还有理赔公示,

若是有参保人员对理赔案例有异议?

一方说能理赔,一方说不能理赔?

两边的口水仗怎么处理?

抑或者说理赔的是个大户,

就像一些身家3套房还发起轻松筹的情况,

没他有钱的参保人,指不准就会质疑:

这么有钱还来理赔,让我们穷人咋办?

(穷就有理吗?)

...

以上都是问题。

相互保运营细则还有众多亟待完善之处。

30万保额对抵抗重疾而言,实在够呛!

但它短期内以极低的价格让大家拥有一份保障,也能极大提升国人的保险意识,真的十分优秀了!

总体来说,相互保只能作为一个补充,咱普通老百姓,要想在风险面前砥砺前行,还是得靠拥有完善运营体系规则的商业保险。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64