澳洲国民护肤品Sukin能“火”多久?

澳洲国民护肤品Sukin凭借“天然有机”和亲民的价格,不仅风靡全澳,也涉猎加拿大、欧洲和亚洲。而它也理所当然成为母公司BWX Limited(ASX:BWX)手中的“王牌”,BWX曾因Sukin “势如破竹” 攻占全澳而获益。

然而,Sukin能 “火” 多久?高度依赖Sukin可否作为BWX的长久之计?

今年五月,Bain Capital发出收购要约,表示欲以8.1亿澳元的价格现金全资收购BWX,这个价格远高于当时BWX 5.4亿澳元的总市值。这个收购提案震惊澳洲,首先收购溢价高达2.7亿澳元,其次收购形式为现金收购,这意味着全部风险将由Bain Capital承担,以上两点无疑透露出收购方对BWX未来增长的信心。

然而,该收购计划并未有更多实质性进展。今年八月,BWX的独立董事Ian Campbell表示,“Bain Capital可能需要更多时间考虑”,这样“犹抱琵琶半遮面”的言论引发外界猜疑。果不其然,今年九月,BWX宣布收购计划破产。

“垂直控制”的商业模式

BWX在澳大利亚护肤界地位非凡,作为本土第一大护肤品公司,它占有18.4%的市场份额,以约5%的优势领先于防晒霜制造商Ego Pharmaceuticals和茱莉蔻(Jurlique)的制造商Pola Orbis Jurlique。

BWX是一家品牌商,旗下品牌涉及护肤彩妆、身体护理和护发三个领域,每个品牌均由全资子公司负责分销。而这些品牌均由BWX全资拥有的子公司Beautiworx Pty Ltd负责研发和生产。因此,BWX控制了产品的研发、生产和营销,这样的商业模式胜人一筹。

产品在到达消费者手中之前,需要走完一条完整的供应链——产品的研发、生产、包装、分销、零售、物流等,而普通公司只负责整个供应链的其中一两环,因而需要与上、下游公司合作才可完成销售过程。这些公司如“三明治夹心”一样被夹在上游公司和下游公司之间,任一合作方的策略改变都会影响公司利益。

例如,一个只做品牌营销的公司,可能因为上游的生产商抬价,利润受到挤压。这样的商业模式具有不确定性,而BWX垂直领域的控制消除了这种不确定性。

引领增长的“国民护肤品”Sukin

在BWX的诸多品牌中,2015年六月收购的Sukin不仅让BWX坐上了澳洲护肤界“一把手”的交椅,Sukin的关联品牌Derma Sukin和Renew也借Sukin的人气而声名鹊起。

据官方网站报道,Sukin系列所有产品均由澳洲天然草本植物提取,在生产中坚持不含人造色素、人造香料、动物性成分等“九不原则”。目前消费者的健康意识愈发强烈,护肤领域尤甚,不少消费者愿意为Sukin的“天然”和“有机”买账。

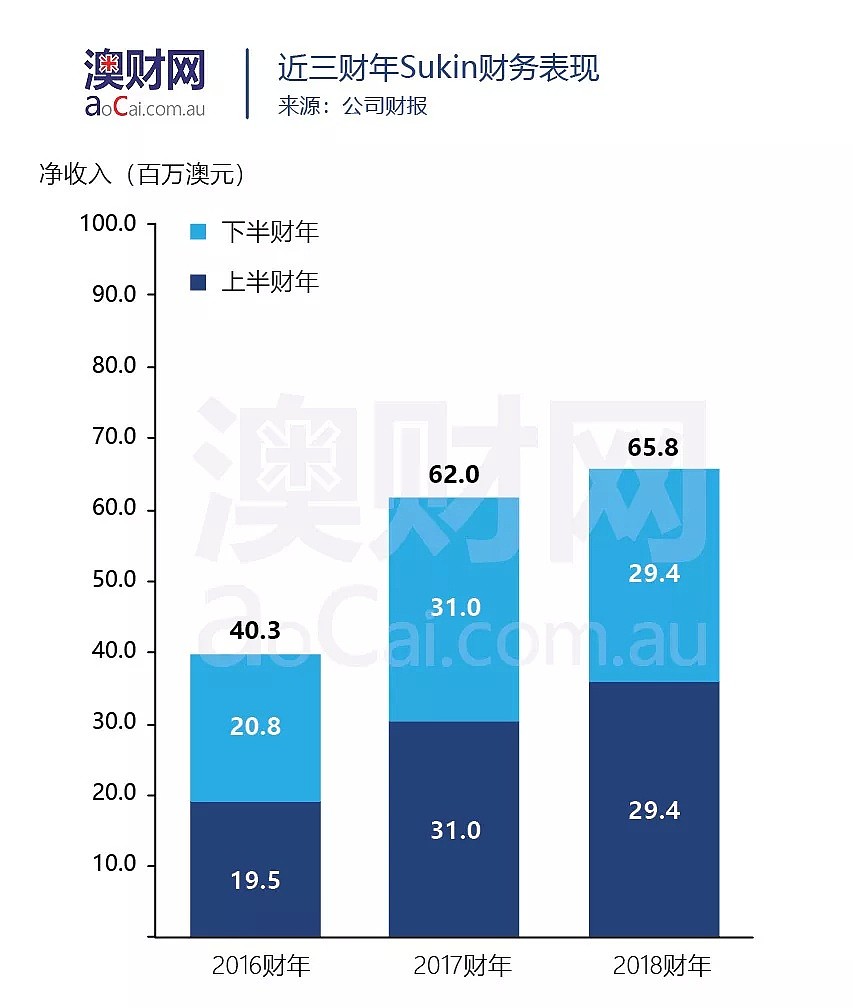

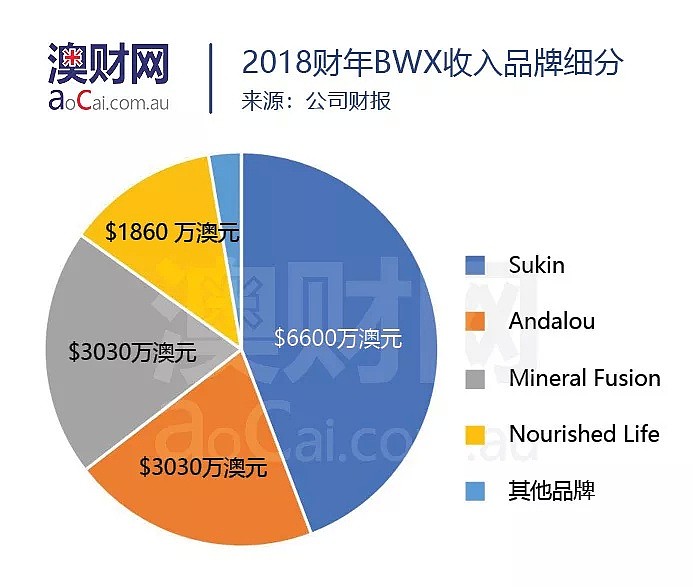

财务方面,Sukin每年贡献BWX近一半的收入,其地位不言而喻。2018财年Sukin录得6580万澳元的净收入,占集团的44%,但是增长步伐明显放缓,主要原因在于当前工作重心转移至了渠道和地区的拓展。

2018财年,Sukin不再局限于药房、百货商场的线下营销渠道,开始拓展至小型杂货店,如比比皆是的回国快递店。此外,随着BWX收购美国品牌,打通当地渠道,Sukin也即将在美国全面推广。

新品牌和新渠道带来新增量

作为一个综合的品牌商,Sukin不应当是BWX手中唯一一张王牌,但是其他品牌形势堪忧——Derma Sukin、Renew Skincare、Uspa和Edward Beale这四个品牌相加,还不到BWX全部收入的3%。BWX也深谙目前收入结构太过依赖Sukin,那么战略上如何调整?

01

寻找新品牌,为集团注入增长新动力

BWX是一个品牌商,品牌的优劣决定成败。Sukin的成功也驱使BWX探索收购更多品牌的机会。

2017年,BWX先后收购美国化妆品牌Mineral Fusion和护肤品牌Andalou。这两个品牌主打“天然”成分,与BWX的理念一致。另外,当前BWX品牌以护肤为主,Mineral Fusion拓展了BWX的产品范围,使BWX可在渗透率尚低的天然化妆品市场发展。

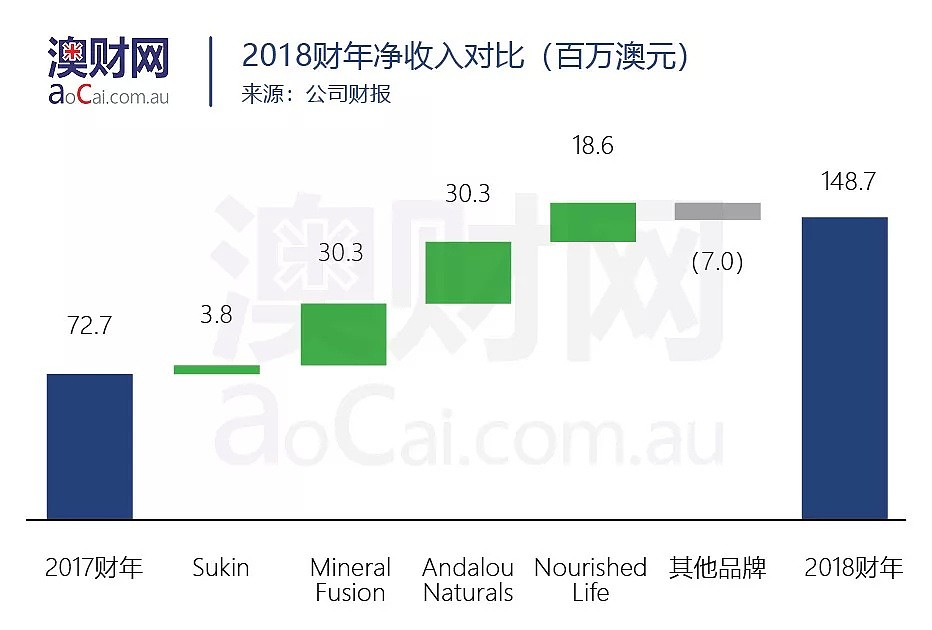

更为重要的是,这两个品牌在美国发展相对成熟,此次收购可“一键获取”美国的分销渠道和目标客户,从而为BWX的其他品牌在美国推广铺垫蓄势。2018财年,Mineral Fusion和Andalou分别录得约3000万澳元的收入,各占收入结构的20%,由此,BWX大大降低对Sukin的依赖。因此,收购上述两个美国品牌可谓“一举多得” 。

02

收购电商,打通渠道

不过,BWX要打出Sukin、Mineral Fusion和Andalou这样的“好牌”,还欠“东风”。

2017年九月,BWX斥资2000万澳元收购澳洲电商平台Nourished Life。BWX借此打开零售电商渠道,进一步拉近与消费者距离,深化“垂直控制”的商业模式;同时,Nourished Life向其销售品牌收取中介费,为BWX创收。2018财年,Nourished Life为集团贡献1900万澳元收入,占整体的13%。

2018财年财报显示,净收入增长达105%。笔者发现,如果排除上述三位“集团新星”的影响,BWX净收入反而下降4%,由此可见,收购战略在2018财年行之有效。

但这只能短期内“粉饰”财报,在收购之后如何发挥协同效应,如何利用新渠道推动老品牌增长,如何将美国品牌打入澳洲,又如何将澳洲品牌打入美国,才是BWX之后应当深思的问题。

未来展望

BWX可以说是 “成也Sukin,败也Sukin” ——BWX曾因Sukin“势如破竹”攻占全澳而获益,但是过度依赖Sukin的状况也让BWX一筹莫展。对此,BWX收购了美国品牌Mineral Fusion和Andalou,又收购澳洲电商Nourished Life,确实改变了集团对Sukin马首是瞻的局面。

Bain Capital的收购计划破产,BWX关闭了一扇门,但是它可否打开另一扇窗?投资者还需看这三个“集团新星”如何融合,老品牌进驻美国、新品牌打入澳洲的“宏图大计”可否成功。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64