500亿美元!巨亏之下,美团为何如此昂贵?

今天,资本市场迎接BAT之后最重量级的IPO!

美团点评是除阿里、腾讯、百度外,少数几家建立起与3亿以上的用户强连接能力的互联网帝国之一,长期资本给出500亿美元以上的估值。

对于一家仍在巨额亏损的企业,这一估值水平昂贵么?如何计量其中的风险?

继投资圈内大热的雄文《牛骨美团(上)》(点击免费阅读读)之后,见智研究团队重磅推出牛骨美团下篇,在这一篇中,我们将用翔实的数据告诉你:

(1)美团500亿美金以上的估值是怎么产生的?

(2)理想化的估值到底隐含着怎样的风险?

(3)2018年前四个月的经营数据透露了美团哪些秘密?

(4)美团如何迎战被阿里收入麾下的饿了么?

(5)美团的边界扩张能否将其带向千亿美金之路?

01 乐观叠加乐观:长期资本溢价百亿美金下注美团

你对未来越有信心,你对现在就越有耐心。——王兴

美团的IPO定价包含着国际市场长期资本对BAT后互联网新生小巨头满满的期待:考虑期权池的因素,美团的估值定价最终为524亿美元(约合4112.16亿港元);如果剔除期权池的因素,美团的估值最终为482.81亿美元(或3788.97亿港元)。

见智估值模型对美团的核心业务价值评估为438亿美元。它包括对外卖业务、到店酒店及旅游业务、部分新业务的综合评估;这一数值根据理想状态下,具体业务未来创造的持续净现金流的贴现计算得出。(如果您对业务模型和估值模型感兴趣,可通过添加微信号“hellojianzhi”获取2.0版本)

数据来源:见智模型

美团在最新版本的招股书中公布对摩拜的收购事项,见智认为,摩拜业务现有收入无法弥补运营成本,自行车资产仍将持续折旧,即使美团未来优化摩拜运营,摩拜长期仍然看不到盈亏平衡可能性;同时,摩拜的客户群和美团现有客户群高度重合,资源价值几乎为零,因此,收购摩拜而产生的现金支付、未来摩拜的运营亏损及债务承担一次性在估值中扣除,此部分扣除210亿人民币(或30亿美金),经调整的核心业务估值为408亿美元。

以408亿美元核心业务价值看,长期资本几乎百亿美金溢价下注美团。此部分溢价代表长期资本对美团未来边界扩张能力的认可,但具体价值并没有相对数量化的测算方式。有分析指出,目前美团是除阿里、腾讯、百度外,少数几家建立起与3亿以上的用户强连接能力的互联网帝国之一,且这一连接能力有着典型的高频、刚需特征,进而建立起较强的护城河。展望未来,美团点评在生鲜及食品配送、打车、消费金融等多个维度,都有可能衍生出百亿美金价值的业务,获得百亿美金的估值溢价理所应当。

美团上市前,多篇分析评论甚至夸张的认为:500亿美金的估值远远无法代表美团,美团的市值目标是进入千亿美元俱乐部。见智认为,这种言论极度缺乏严谨性,不妨看一组数据。

从最近一个会计年度看:

阿里巴巴市值为4086亿美元,营业收入为398亿美元,息税前经营利润为110.6亿美元,息税前经营利润率为27.79%;

腾讯市值为3860.87亿美元,营业收入为364.26亿美元,息税前经营利润为101.74亿美元,息税前经营利润率为27.93%;

百度市值为763亿美元,营业收入为129.79亿美元,息税前经营利润为24.01亿美元,息税前经营利润率为18.5%;

美团点评IPO估值为524亿美元,营业收入为49.45亿美元,息税前经营亏损为6.57亿美元,息税前经营利润率为-13.28%。

在估值模型的乐观假设中,五年之后的2023年,当美团现有业务进入成熟发展阶段时,预期营业收入为293.9亿美元,息税前经营利润为29.98亿美元,息税前经营利润率为10.20%,利润水平仅仅超过2017年的百度。

美团如果不建立起新的高价值业务,以现有业务体系看,即使在乐观的假设下,怎么可能进入千亿美元俱乐部?

事实上,美团现在500亿美金的估值水平是昂贵且充满风险的。其风险的核心来源,不是百亿美金的估值溢价,而是来自400亿美金核心业务价值中乐观的远景可能被证伪:

以倍受争议的外卖业务乐观模型看:

(1)中国餐饮外卖市场在2023年会达到1.54万亿规模,美团会占有60%的市场份额。在2017年,中国餐饮外卖市场规模为3050亿元,预计2018年会达到4790亿元,这意味着未来市场空间将在2018年的基础上五年翻至少三倍,且美团在与阿里巴巴的竞争长跑中持续保持领先地位;

(2)餐饮外卖业务的整体佣金化率在2023年将达到16.86%,美团外卖业务在2017年的佣金化率为11.86%,这意味着未来五年将保持平均每年上升1个点的速度,餐饮是竞争激烈的业务,佣金化率每上升一个点,对餐饮企业都是较大的压力;

(3)餐饮外卖业务的配送骑手成本在2023年收入占比将降至72%,美团配送骑手成本在2017年的收入占比为90.3%。如果(1)所提的外卖规模增长是靠谱的,那么配送骑手从业人数也将同步翻三倍,在人口老龄化及90后为主的劳动力对工作舒适度要求越来越高的背景下,这一成本占比目标的压力显然非常大,靠无人机解决?

(4)餐饮外卖业务剔除配送骑手成本的其他销售成本2023年收入占比降至3%,2017年,这一比例为4.8%;

(5)从毛利率的角度看,2017年美团外卖业务的毛利率水平为8.1%,乐观模型预计2023年毛利率需提升至28.3%,上升高达20个点,这一方面要求佣金化率的持续提升,另一方面要求成本占比的持续下降。

如果我们把(1)-(5)连系在一起看,则美团外卖业务的盈利模型非常脆弱:无论是佣金化率不及预期、还是成本控制不及预期,或是市场规模不及预期,都将对最终的毛利润水平产生重大不利影响。

饿了么于今年4月被阿里巴巴收购,在2018年上半年,因饿了么整体资本整合,美团外卖业务享受了一段竞争压力最小化的“开心时光”,前四个月的进展如何?

美团在最新招股书中公布了前四个月的经营数据,见智第一时间进行了分析和比对,我们将在下面详细呈现。

02 2018年经营业绩将明显低于模型预测

直接上干货:

(1)外卖业务交易额(GTV)增长符合预期

数据来源:见智模型

外卖业务交易总额仍处于高速增长空间,从1-4月实现的交易额看,美团外卖业务仍在快速增长,整体符合预期。

(2)前四个月外卖业务佣金化率同比下降,不及模型预期

数据来源:见智模型

在2017年1-4月份,美团曾实现12.84%的外卖业务整体佣金化率,但2017年全年降为11.86%。2018年1-4月,在竞争较小的时间段内,美团外卖业务佣金化率回升至12.4%,不及2017年同期水平,距离2018年模型指引有较大的距离。

(3)配送骑手成本虽持续优化但仍不及模型指引

数据来源:见智模型

模型显示,外卖业务的配送骑手成本占比需在2018年控制在84%左右,2018年前四个月为87.8%,距离全年目标仍有较大的距离。

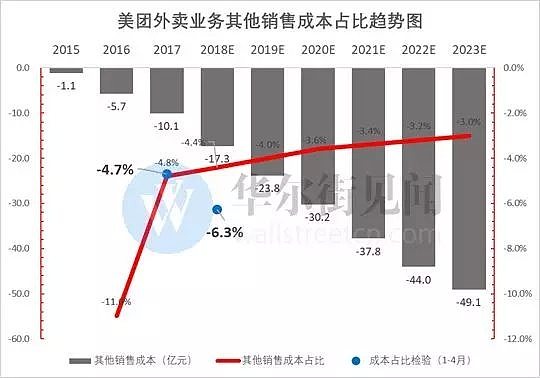

(4)其他销售成本占比意外上升!

数据来源:见智模型

在2018年前四个月,美团外卖业务其他销售成本意外快速上升。2018年模型的指引为控制在4.4%左右,但前四个月高达6.3%!

我们仔细分析了此部分的成本构成,我们猜测成本占比的增加来自客户服务薪酬的上涨。在员工人数保持稳定的情景下,薪酬的上升很可能是上市合规的结果。

(5)外卖业务毛利率远不及预期!

数据来源:见智模型

2018年1-4月份,一方面是佣金化率不及模型预期,另一方面,其他销售成本意外上升,配送骑手成本控制不及预期,毛利率水平虽同比2017年虽稍有提升,但远低于模型的预测。

综合(1)-(5)现实的外卖业务经营数据远低于理想化的模型指引,这是美团外卖业务预计乐观但极度脆弱的真实佐证。

二级市场投资者会如何评估理想的估值模型和骨感的商业现实?见智的理解,在外卖业务交易额还处于高速增长期,投资者会对收入、利润指标给予更高的包容性,期待着先加速增长后提升变现。但是,如果美团上市后,连续4个季度不及预期,再有耐心的投资者也必须评估长期估值风险,估值调整将是大概率事件。

我们注意到,2018年前四个月,因新业务部分打车业务产生较大的亏损,进一步加剧了美团整体业务毛利润水平的下滑:

数据来源:见智模型

美团研发开支占比加速上升,与见智模型之前的预测出现较大背离:

数据来源:见智模型

根据2018年1-4月的业务进展,见智将美团的业务模型做了重新调整,升级到V2.0版本(添加微信号“hellojianzhi”可获取):

数据来源:见智模型

从模型的最终结果看:

2018年,美团的经营亏损很可能扩大到50亿以上,这与2015年以来逐年收窄的亏损趋势形成鲜明对比;

2019年,美团无法实现盈利,乐观预测对盈利的期待要等到2020年了!

模型很丰满,现实很骨感。

03 终极对手入局,外卖业务陷入持久战

世界大战只有过一次,一战和二战是上下半场。每一天都是场新的战斗,与东非大草原上动物共勉。——王兴

(1)美团如何赢得外卖战役的上半场?

见智朋友圈(微信号添加“hellojianzhi”)接触的一份深度调研资料详细解释了千团大战、与百度、饿了么在外卖市场拼杀中,美团最终突出重围的原因,我们简要总结如下:

*在千团大战中,拉手、糯米等多家团购都先于美团拿到融资。美团一度面临上线以来的至暗时刻”。王兴难得的保持了克制,把精力放在产品服务上做得更优质,美团埋头做IT后台,较早发力移动端,加快商家供给,并用科学的方法精密地计算每一笔投入产出。王兴要求在离消费者最近的这步直接转换成购买,广告卡在入口处,提高广告的投入产出比。美团利用更好的用户体验和巧妙的广告投放策略,把被别家广告吸引的人转化为美团用户,相当于做末期的收割。整体看,大量竞争对手败在自己手上,美团在千团大战中只是做好自己,用技巧而非优势资源打败对手。

*在外卖市场的竞争中,团购中的策略被平行迁移:在千团大战中积累的超强团队战斗力、完善的技术系统、商家资源和用户资源帮了大忙;同时,美团面对百度、饿了么时保持高资金使用效率,达到相同市场规模,美团花的钱更少。百度花了极大的成本做补贴但却没有把另一方逼入死角,一旦补贴停止,美团快速抢回了市场份额;在与饿了么的竞争中,美团50%的订单由团购引流而来,饿了么却没有这一优势,另一方面,美团在代理商的管理策略上做到一致性和强赋能,而饿了么则出现多次重大的策略变动,导致最终被动的局面。

用王兴的话讲,美团外卖业务上半场用等待、煎熬和一以贯之的经营策略赢得了胜利:

“我们犯了很多错误,交了很多学费才知道这个世界没有神话,只有一些很朴素的道理:便宜的打败贵的,质量好的打败质量差的,认真的打败轻率的,耐心的打败浮躁的,勤奋的打败懒惰的,有信誉的打败没信誉的……”

“高水平对决时,谁也不比谁高明太多,就看谁家底更厚,谁铁了心。”

(2)外卖竞争的下半场:也许美团期待尽快出现赛点,但阿里却要打持久战

阿里巴巴已经成为美团的终极竞争对手,这个对手显然不是不争气的百度和缺乏商业经验的饿了么。

2018年4月,阿里巴巴正式宣布收购饿了么;近期,阿里巴巴公布将成立一家新的本地生活服务的控股公司,持有饿了么与口碑两家公司;在刚刚结束的阿里巴巴全球投资大会上,阿里巴巴合伙人、饿了么CEO王磊表示:

“饿了么将通过更多订单、更高效的配送、数字化改造等5大措施赋能商家最终惠及用户。过去将近半年的时间里,融入阿里新零售的生态是饿了么最重要的工作。饿了么内部在战略、业务、组织方面都做了变革,在阿里赋能之下,引领整个本地生活服务市场的数字化、产品化、线上线下融合的进程,打通会员、数据、仓配、运营、营销。他说,这场对行业的变革,就要彻底改变过去旧平台对行业参与者”竭泽而渔“的现象,通过赋能商家最终惠及用户。”

显然,结束2018年上半年阿里整合饿了么所带来的外卖业务美好时光后,上市后的美团必须要准备与重新出发的饿了么的无限战争。也许美团希望与饿了么的竞争中尽快迎接赛点,但阿里已经铁了心要将外卖市场拖入持久战。

在这场与终极竞争对手的较量中,美团还能轻松拿下么?

04 边界扩张:好钢需用在刀刃上

CEO最重要的三项工作:设定公司愿景和总体战略并传达给所有利益相关方、招募并留住最优秀的人才、确保始终有足够现金。——王兴

虽然IPO为美团带来280亿人民币的现金,但展望未来,美团仍然是一家对现金极度渴望的公司:美团要为高速增长的业务不断垫入经营性资金、要为突然加剧的竞争打出子弹、也要为打车、生鲜配送等新的边界扩张备足资本……

见智就美团收购摩拜事项与多位投资者和从业者进行了探讨,我们始终没能找到收购带来的协同效应到底是什么。在见智朋友圈的绝大部分投资者看来,摩拜用户与美团用户高度重叠,摩拜也许能给美团用户带来新的服务体验,但无法真正带来新的客户资源。

在见智发布的《美团“爆雷”:天坑摩拜》一文中,我们指出:美团收购摩拜的协同效应远远不足以弥补未来巨额的资本承担。从美团公布的4月份摩拜收入及成本结构看,摩拜获得的骑行收入(1.47亿元/月)只够弥补运营开支(1.58亿元/月),固定资产折旧(3.96亿元/月)则无法获得任何补偿。按此情况看,自行车固定资产将持续折旧过程中损耗,美团应承担客户押金高达80亿的负债!而美团支付的现金代价接近100亿元,整体看,美团很有可能在摩拜的交易后实质性亏损200亿元以上。

既然找不到合理的逻辑,见智只能“不怀好意的”怀疑,美团对摩拜的收购本质上是用巨大的资本代价获得一个长期亏损并将有持续重大资本承担的负资产。上市前的美团帮助摩拜股东完成获利退出,却事实性摊薄了美团和摩拜不重叠的股东的权益。在见智的估值模型中,我们几乎“狠心”的将摩拜的资本承担从整体估值中全部剔除。

好在美团对摩拜的收购发生在上市前。成熟市场的机构投资者对“无厘头”的现金收购充满厌恶,登陆公众市场的美团,不再是少数重要股东的美团,资产诺腾更需考虑外部投资者权益。

更重要的是,美团账上没有几个“一百亿”,好钢还请用在刀刃上。

05 牛骨需要血肉和强壮

王兴等牛人及其背后的股东团体,用千亿人民币资本的代价为美团打造了一副“牛骨”,IPO为这副牛骨的持续征战输入宝贵的血液。但,牛骨更需要血肉和强壮。

以IPO所对应的500亿美金估值为起点,美团的千亿美金成长之路必然坎坷而艰辛;正如东非大草原上每年都在上演的壮观的迁徙一样,我们期待着牛骨美团在追逐每一块丰美的草场的过程中真正的强壮起来,为全体股东带来扎扎实实的回报。

Anyway,IPO只有买和不买,二级市场则是多空立体化交易。如果看不清美团“这副牛骨”到底是不是牛股,何不多等几个季度?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64