李嘉诚又来了!拟$130亿收购澳最大燃气网络!你家的供气业务以后就靠他了?

【今日澳洲6月13日讯】总部设在香港的大型投资和能源企业长江基建集团有限公司 (CK Infrastructure)宣布,拟以130亿澳元收购澳洲最大的燃气网络运营商APA。

据澳洲广播公司报道,在今天上午向澳交所发布的一份声明中,APA表示,它收到了长江基建提出的每股11澳元的主动收购提议,比APA上次收盘价高出33%。

长江基建集团包括关联企业长实集团和电能实业,它们都由亚洲最富有的投资者之一——长江实业集团董事长李嘉诚控制。长江基建已经在澳洲的能源资产中拥有一大块“蛋糕”。

通过其CHEDHA控股公司和对Spark基础设施的兴趣,它在维多利亚最大的电力企业Citipower和Powercor以及南澳大利亚的ESTA业务中拥有控股权。

该集团通过下属的CHEDHA holdings以及占有股份的Spark Infrastructure,拥有维州最大的电力公司Citipower和Powercor,以及南澳ESTA业务的股份。他们还拥有Envestra的19.3%股份,Envestra拥有输送燃气到约百万户家庭和企业的、2.1万公里的燃气管道。

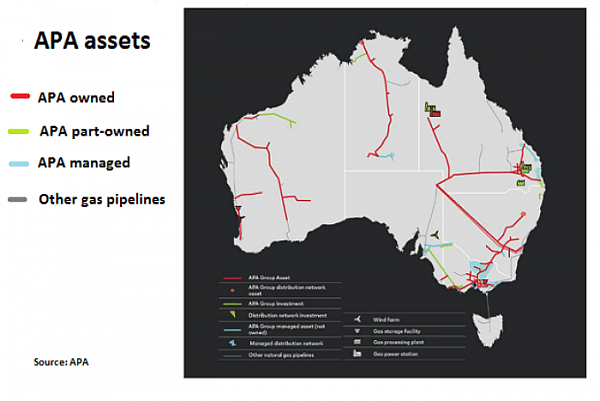

APA在澳洲拥有1.5万公里的燃气管道,其网络为130万个家庭和企业提供服务,主要分布在东海岸。APA和Envestra在澳洲燃气输送中遥遥领先。

将两者结合在一起,肯定会引起澳洲竞争和消费者委员会(ACCC)非常严厉的审查,该委员会长期以来一直对这一行业的定价感到担忧,这个行业基本上已经是双寡头垄断,而且监管很松懈。

(图片来源:澳洲广播公司)

同时,任何收购都需要得到外国投资审查委员会的批准。该集团已经与ACCC进行了初步磋商,以达成交易,并提出剥离APA在西澳的资产,包括Goldfields Gas Pipeline、Parmelia Gas Pipeline和Mondarra Gas Storage燃气储存设施。

APA在一份声明中说:“根据11澳元的指示性收购价格,APA董事会认为,进一步与该集团接触符合APA股票持有人的最大利益。”APA建议股东在现阶段不要采取行动。

投资者对这一消息表示欢迎,午盘时股价上涨22%,创下10.10澳元的新高。然而,股价的激增远远低于指示性报价,这表明市场认为,长江基建将难以获得监管部门的批准。

“这将是李泽钜接管集团后的第一笔大交易,”第一上海证券的策略师Linus Yip表示,“如果进展顺利,李泽钜就能在公司内部和投资者面前进一步证明自己。”

这次收购将为李泽钜带来一家天然气运输量约占澳洲一半的公司,进一步扩大其包括电力供应公司Duet Group在内的澳大利亚资产。另外,APA也符合长实系在李嘉诚将产业传给长子李泽钜前的收购风格--瞄准能产生稳定现金流的公用事业或基建公司,这表明,李泽钜领导下的长实将延续对安全资产的投资偏好。

在英国脱欧带来不确定的情况下,这笔交易也为长实帝国从其最大的市场英国向其他市场转移带来了机会。长江实业、长江基建、与长和旗下电能实业的股价在香港早盘均变动不大。

(Vanessa)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64