暴风雨前的宁静:未来两周大事件,25年市场老兵提出了这些看法!

在美国非农就业数据之后,本周的市场暂时进入了平静期,不过平静很快就会被打破,下周市场即将迎来各大央行的会议,同时在接近月末还有OPEC的会议。

下周央行会议的重点主要在美联储以及欧洲央行,布朗兄弟哈里曼银行(BBH)高级副总裁及全球货币策略主管、25年市场老兵钱德勒认为,美联储必然会在6月加息,而欧洲央行虽然在前几日强烈暗示加息一事,但真的动手还要等一段时间,长期看来美元还有进一步上涨的动力。

01,美联储加息

美联储将于6月13日公布利率决议,也就是北京时间下周四凌晨。钱德勒认为,不出意外的话,美联储这次一定会加息:

美联储毫无疑问将加息25个基点,新的区间上升至1.75-2%的区间。另外本次决议上,美联储预计会更新对未来的预期,不过料不会有明显的而变动。

市场对美联储利率的中值预期,会在6月加息之后有所上升。

02,欧洲央行加息仍然阻力重重

欧洲央行将于下周四晚些时候公布利率决议,相比已经几乎板上钉钉的美联储,欧洲央行恐怕更为引人关注,尤其是在昨日欧洲央行一度表示,6月14日的政策会议上会讨论退出QE买债,可能还会发布声明,或者行长德拉吉会释放信号,即在7月发布QE相关决定。

不过钱德勒认为,事情恐怕没什么简单:

欧洲央行行长德拉吉可能对意大利问题感到很头疼,因此接下来还是要关注欧洲央行资产购买计划的动向,欧洲央行目前承担了欧元区各国的所有债务的风险,包括意大利。

目前最大的风险就是意大利债务违约,那么就有可能减记债务,就像当初希腊那样。意大利政府现在和欧盟的冲突尚未浮现,若浮现,对欧元区必然是件不利事情。

欧洲央行首席经济学家普雷特在昨日发表了讲话,但讲话没有太大的新意,讲的都是投资者已经知道的事情。

再者,就算进入紧缩周期,到真的加息还是有相当的距离。美联储是2015年12月开始进入紧缩周期,但是利率一直没有变动,所以哪怕欧洲央行在今年停止资产购买计划,也不会那么快加息。

欧洲近期的数据并未对欧元区构成支撑,Markit制造业PMI数据可以用惨淡来形容,让欧元区陷入了“显著的暗黑世界”,尽管数据对欧元区的影响似乎并不大。

钱德勒认为,欧洲央行不会那么快停止资产购买计划,该计划至少要运行到今年9月,可能会在四季度进一步收缩规模。欧洲央行即使今年结束资产购买计划,也要在2019年年中才会首次加息,以迎合目前市场预期。目前市场的预期是2019年的9-10月。

钱德勒同时表示,下周的会议上欧洲央行会上调对通胀等的预期。预计新一轮的评估,欧元至年底的平均汇率在1.23,而油价会在大约65美元左右。

不过短期内欧元或许有上涨的希望:

技术面上看,美元指数在连长几周之后,一些看跌的迹象逐步浮现。两年期美债和的债之间的利差在5月21日暂时达到巅峰水平,美元的涨势预计也会受到一定的压制。

期货市场上,欧元多头在过去四至五周中也增加了净多头头寸,欧元的多头站稳1.1500关口,并突破1.18关口之后,进一步看向1.19-1.20阻力关口。

但需要注意的是,美联储加息之后,欧元可能会再度出现回落。

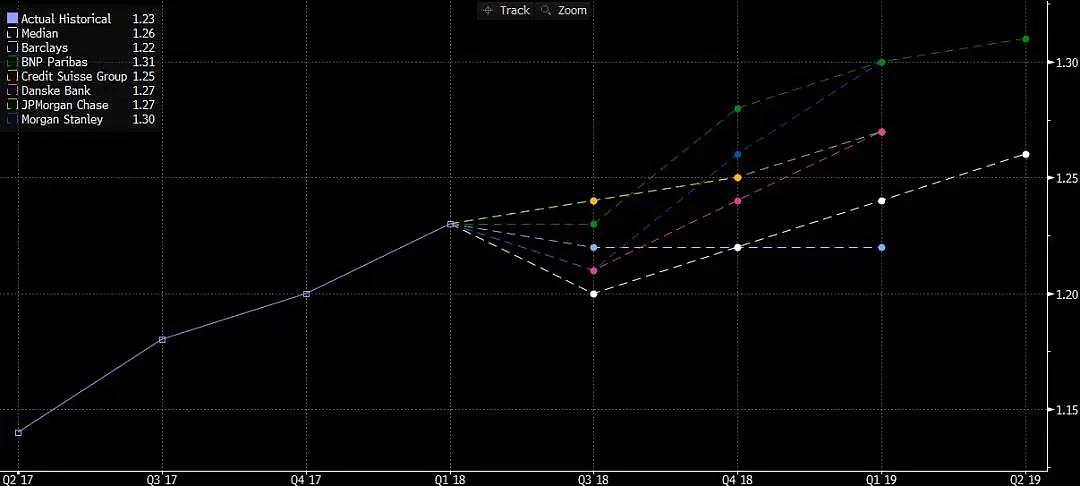

下图大致可以看出,一些主要投行对欧元走势接下来的预期:

03,有些不起眼的日本央行

日本央行将于6月15日召开利率决议,鉴于欧洲央行现在夺走了市场全部的注意力,日本央行并不是那么引人关注,钱德勒认为,日本央行预计暂时会维持政策不变。

其表示,

17年最后一个季度,日本的经济增长和通胀数据似乎都在向着一个错误的方向发展,日本央行预计现在还不会退出非常规的货币政策。

有些分析预计日本央行可能会减少ETF的购买,但从当前的情形看来似乎不太可能,倒是有可能发生在今年晚些时候。现在说日本央行加息还是太早了,不过今年三季度末四季度初有这个可能。

不过考虑到风险偏好等问题,日元可能也会走高,尤其是如果英镑和欧元的涨势出现停滞,美日也不太可能进一步回升至110上方,尤其是5月24日之后美日就未曾突破至该价位上方。

04,OPEC会议

下周三大央行会议之后,下下周的OPEC会议也是近期市场的一大重点,原油市场供应过剩的问题近期似乎有明显的好转,原油价格一度触及80关口,市场对于OPEC停止减产协议的猜测多了起来。

不过钱德勒认为,除了减产协议之外,市场还有其他的一些因素在影响原油市场,油价未必会出现大跌:

6月22日OPEC会议非常重要;

然而现在原油供应过剩的问题基本已经解决,同时伊朗事件再起,有好几个OPEC国家原油的产量也有所下滑。

除非出现新的供应冲击,不然油价有望继续走高。油价目前已经连续三个月上涨,在过去的11个月中,有9个月也是上涨。

值得注意的一点是,油价的上涨对推高欧美通胀至关重要,此前油价的上涨不断推高通胀进而推高美债收益率而影响美元,若油价继续上涨,可能同样影响整个外汇市场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64