IPO | 曾上市过10年,4年前遭退市的“它”,再一次勇“锰”出山!

本期导读

打新股宝典目录(参考2017数据)

去年新上市公司行业分布

各行业新股上市首日收益(平均收益)

各行业新股上市首日收益(最大值)

注:1-3部分请看重磅 | 哎!去年居然有个80%以上概率坐等收钱的“操作”?

各行业新股短期收益(上市后28日)

对比首日收益(超短期)与28日收益(短期)

各行业新股上市至2017年末收益(中短期收益)

对比各行业新股持有不同时长的平均收益

新增独家排名

新增独家排名

【行情排名】查看全部澳股或各行业

最新的涨跌幅/成交数据/量比/振幅

股价/市值/连续涨跌天数

十大独家澳股排行榜

【分红排名】查看最新的全部澳股分红排名

点击代码除了可以查看

个股中文介绍/最新走势/历史公告/财务信息

还可查看历史分红记录

更有同行业最高分红公司标注!

本周新股招募

注:以下所有文字内容由61独家根据

最新官方招股说明书(Prospectus)整理概括

GCI: 固定收益信托基金Gryphon Capital Income Trust

发行定价: $2/每份基金份额

募集金额:约$100,000,000-$350,000,000

申购截止:2018.05.02*

(*:日期可能有所变动详见公司官网)

GCI是一家从事机构固定收益的投资经理,其在澳大利亚、国际担保证券和ABS市场拥有丰富的经验。GCI是代表机构投资者在固定收益证券市场寻找投资机会。

基金经理在投资组合构建中所采用的投资选择流程、政策和风险协议,将与目前机构客户的投资组合采用相同方式。

总回报率可能会上升或下降,这取决于信托的潜在投资的表现和RBA现金利率的变动。

目标回报只是一个目标,存在无法实现的可能性。在目标投资组合构建完成前,以及达到目标回报前,这将需要时间(上市后6个月)。

优势

该信托基金将为投资者提供以下方面:

(a)投资组合的多样化

固定收益是平衡投资组合的重要组成部分,对比其他资产类别,其提供稳定的收益率,并降低资本损失风险。

信托投资为投资者提供了资产类别多样化,从而获得了对担保证券和ABS的投资组合。

(b)每月的现金收入

目标回报率为每年通过经济周期,在RBA现金利率外加上3.50%年化收益,并计划每月支付现金发放。

(c)资本保全

投资组合将包括积极管理的资产组合,这些资产在历史上具有较低的资本损失风险。

(d)经验丰富的管理

GCI在担保证券和ABS方面拥有丰富的经验,并开发了稳健的投资流程,迄今为止,只有机构客户才可以使用。

在建立这一信托之前,GCI只接受机构投资者。

(e)为投资者提供的LIT结构:

一个封闭的资本池,使经理能够进行长期投资,而不需要为潜在的投资赎回提供流动性。

强大的公司治理。

(f)有吸引力的收费结构和创新的基金设计

基本管理费用与类似产品的批发投资者费用相当。

提供的成本并不是由信托直接支付的,因此上市的资产净值预计将等于认购价格。

经理风险

运营历史

投资可选择性

风险分布

关键人物风险

市场风险

再投资风险

RMBS / ABS的价值

信用风险

非投资级投资

对冲风险

流动性风险

基金份额交易价格风险

基金份额波动性风险

澳交所流动性风险

澳交所交易对手风险

经理贷款风险

GCI投资委员会由澳大利亚的GCI合作伙伴,Steven Fleming以及Ashley Burtenshaw组成,他们将为信托投资战略的实施承担最终的责任。GCI投资委员会在国际固定收益证券市场有着丰富的经验。

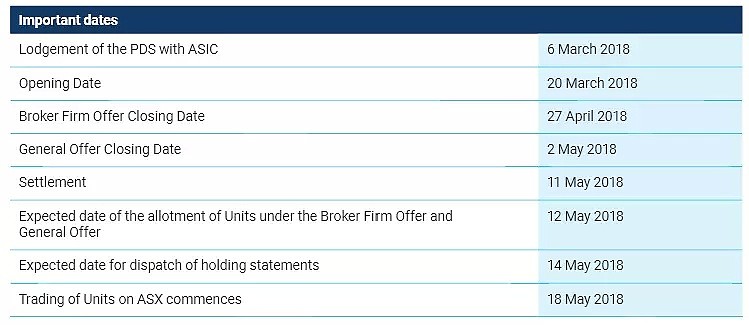

来源:Gryphon Capital Income Trust官网最新招股说明书内(摘于28/03/2018)

注:以上日期可能有所变动

请根据公司官网和ASX最新消息为主

附以下网址以便随时查询最新变动

61新股页面: https://www.61financial.com.au/#/new_shares/IPO

公司官网 http://www.gcapinvest.com/GCI/

JMS: 锰矿开发商 Jupiter Mines

发行定价: $0.4/每股

募集金额:约$200,000,000-$240,000,000

上市后市值:约$779,000,000

申购截止:2018.04.06*

(*:日期可能有所变动详见公司官网)

Jupiter Mines Limited是一家澳大利亚注册的非上市公众公司,其主要资产为拥有Tshipi é Ntle的49.9%的权益,这是一家被黑人授权的独立经营和管理的锰矿公司。目前运营着Tshipi Borwa锰矿(Tshipi或Tshipi矿)。

Jupiter在2003年8月20日成立,并在2004年12月1日首次在澳洲证券交易所挂牌。主要在澳大利亚从事黄金、镍和其他基础金属资源的勘探工作。

由于各种原因,Jupiter在2014年1月10日从澳交所退市,其中包括该公司考虑到其从勘探到开发的过渡以及最终的生产在其股价中没有得到适当的反映。

Jupiter通过其持有的49.9% Tshipi é Ntle Manganese Mining (Pty) Limited (Tshipi é Ntle)的权益,拥有在Tshipi Borwa的锰矿(Tshipi Mine)49.9%的权益。Tshipi矿正接近一种稳定的产量,目前每年产量超过300万吨的锰矿石。

Tshipi矿位于南非卡拉哈里锰矿(KMF)的南部,这是世界上最大的含锰地质构造。Tshipi矿是一个浅开的露天矿,位于一个大型的、同质的矿体上。

目前矿山的服务年限至2047年,根据2017年12月31日的矿石储量为86,410,000吨,Tshipi矿的矿产资源估计为459,541,000吨。

Tshipi矿于2012年开始生产,目前估计是全球最大的5大锰矿出口商之一。在2017财年,Tshipi锰的销售量为230万吨。 目前,Tshipi的年生产运行速度超过了300万吨,并已确保了其拥有多样化的基础设施,能拥有每年300至360万吨的灵活处理能力。

商业模式及战略

Jupiter的主要业务重点是锰的生产和出口,通过其对Tshipi é Ntle拥有49.9%的权益拥有Tshipi矿。Tshipi Ntle是Tshipi矿的100%所有者,该公司的产量正日趋稳定,目前每年产量正超过300万吨的锰矿石。

招股概况

此次招股包括:

向机构投资者和成熟投资者以每股$0.40澳元的价格,出售现有公司股份,其最高出售股数为562,500,000股,以募集$225,000,000澳元。

公开招募股股价为$0.40澳元每股,出售37,500,000股以募集$15,000,000澳元以及发行10,000新股。

招股目的

通过销售现有股份最低募集$200,000,000澳元(和最高募集$240,000,000澳元)(该价格为费用前)用于:

- 为现有股东提供机会实现其部分投资,

- 发行用于支付管理费用。

向现有股东以及新的潜在投资者发行股票,以扩大公司股东基础,为其股票提供一个流动的市场;

提供更广泛的业务,使其从上市实体中增加的知名度、透明度和可信度;

让公司满足在澳交所挂牌的要求,使得公司的证券能够有效的进行交易,并为Jupiter提供持续的资本市场准入,以提高资本管理的灵活性。

股东及关键管理层

Brian Gilbertson – 非执行董事长

Priyank Thapliyal – 首席执行官

Paul Murray – 非执行董事

Mr Sungwon Yoon – 非执行董事

Andrew Bell – 非执行董事

Melissa North – 首席财务官及公司秘书

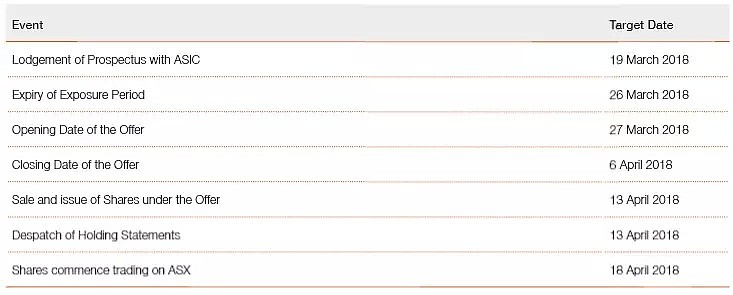

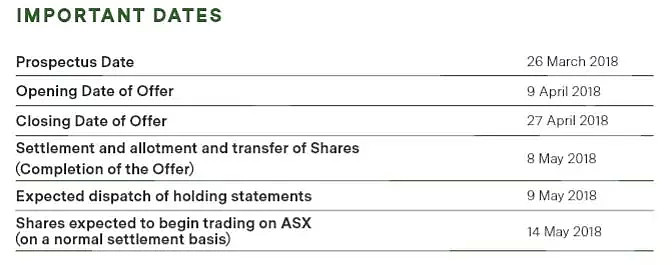

申购新股相关重要日期

来源:Jupiter Mines官网最新招股说明书内(摘于28/03/2018)

注:以上日期可能有所变动

请根据公司官网和ASX最新消息为主

附以下网址以便随时查询最新变动

61新股页面: https://www.61financial.com.au/#/new_shares/IPO

公司官网 https://www.jupitermines.com/

ED1: 金融服务公司 Evans Dixon

发行定价: $2.5/每股

募集金额:约$1.572-$1.822亿

上市后市值:约$535,200,000

申购截止:2018.04.27*

(*:日期可能有所变动详见公司官网)

公司概况

Evans Dixon是一家有着30多年历史的金融服务公司。该集团旗下在澳大利亚拥有两件知名的财富咨询品牌,分别为Evans & Partners和Dixon Advisory,以及专业资产管理公司Walsh & Company。

业务介绍

Evans Dixon业务可以分为以下三个方面:

A. 财富咨询;

B. 资本市场;

C. 基金管理

Evans Dixon的经营方式是专注于长期客户关系,同时寻求为私人客户、机构客户和企业提供综合投资、执行和建议解决方案,以提供高质量的市场领先成果。

集团部门

该集团通过三个关键部门的多个业务点来提供财务咨询和投资管理服务。

A.财富咨询

财富咨询主要是由澳大利亚的财富部门推动。该部门通过提供金融咨询、投资咨询、股票经纪、私人理财、私人客户投资组合管理和报告、自营养老金管理、遗产规划、房地产咨询和保险咨询等配套服务,来为客户提供全方位的服务。

B.资本市场

资本市场部门主要由澳大利亚股票和债券资本市场活动和机构交易流所推动。

资本市场在股票和债务资本市场,机构现金股票和固定收益销售和交易以及投资研究方面提供企业咨询,发起和分配。

C.基金管理

该基金管理部门主要通过Walsh & Company、Dixon Advisory USA和Dixon Asset Management USA开展业务,为客户和投资者提供量身定制的投资管理解决方案。

这些服务包括投资管理、资产管理、负责实体服务、投资组合模型构建和管理可自由支配账户、物业管理和租赁服务、项目管理、建筑和设计服务、私人股本直接投资和证交会注册投资顾问服务。

收入来源

Evans Dixon主要通过财富咨询,资本市场和基金管理三个核心部分以收费形式创收。

财富咨询通过投资组合咨询和管理费,资产咨询费,经纪业务,参与股权和债务融资的费用以及服务收费金融建议产生收入。

资本市场通过机构经纪和证券执行委员会收取的公司收入,就股权和债务资本筹集以及一般企业咨询费收取咨询和执行服务的公司费用。

基金管理部门主要从设计,建筑和项目管理服务收到的投资管理费,负责实体费,管理费,绩效费,收购和处置费,债务安排费和专业服务费中产生收入。

招股概况

此次招股邀请申购最高不超过以下股数:

该公司发行新股5,200万股和;

承诺向SaleCo出售1,090万股和;

若SaleCo超额认购其销售股份,可额外出售1,000万股。

根据出售股份(如有超额认购),该发行预计将募集$1.572亿- $1.822亿澳元,资金将用于:

为Evans Dixon提供额外资金以寻求增长机会和潜在战略交易;

使Evan Dixon能够偿还现有的借款;

为某些现有股东提供实现部分投资的能力;和

支付发行的成本。

申购新股相关重要日期

来源:Evans Dixon官网最新招股说明书内(摘于28/03/2018)

注:以上日期可能有所变动

请根据公司官网和ASX最新消息为主

附以下网址以便随时查询最新变动

61新股页面: https://www.61financial.com.au/#/new_shares/IPO

61温馨小提示

成功申购新股也不一定代表此股一定会于预期上市交易哦,请随时关注ASX官网更新最新上市情况。

点击菜单栏中“澳股行情”中的“新股资讯”可以第一时间获得澳交所所有即将上市的新股IPO中文资讯哦!

免责声明:本文所提到的任何股票及相关信息,并不构成任何投资建议。

原创声明:61Financial(www.61financial.com.au) 对本文及官网截取的图片保留全部著作权限,未经许可授权,禁止第三方以任何形式转载,违者必究。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64