2018全球顶级家族财富办公室调研报告:揭秘“财富传承”方法背后的“投资趋势”

高松谕(Eric Gao),资深澳洲投资和财富管理从业者,自称为“澳洲资本圈的文艺中青年。”莫纳什大学应用金融硕士、墨尔本皇家理工大学经济和金融学士。澳大利亚管理投资、基金、证券、外汇和衍生品金融牌照持牌人。

一,家族财富传承——中国第一代企业家的重大难题

在过去的几年中,每每和国内来澳洲的企业家朋友交流,他们不免都会表达对家族财富保值和传承的担心。担忧主要集中在几个方面:

第一, 中国经济转型为家族产业的持续运营带来了很大的挑战。

2018年距离改革开放已经有整整40年了。在改革开放政策下造就的一批企业家们,都要面临产业转型的局面。第一代企业家致富的行业要么是竞争达到白热化的程度,要么就是江河日下。 50后和60后都已经开始进入职业生涯的中后期,在面临这样局面时,第二代们能否继续运营家族企业已经是大大的问号。

第二, 由于产业周期的变化,导致很多子女不愿接班。

中国企业家的第二代往往具有海外留学和镀金的经历,其中不少已经成为职场金领。由于受教育的程度和领域不同,不少第二代不愿意接受家族企业,或者从事和家族主业完全不相关的领域。这也导致家族企业传承面临较大风险。

第三, 随着经济结构变化,国内投资形势的变化更大。

曾经制服了不少人的中国股市和地产,在近些年经历了太多的大幅震荡和政策性影响。下一步资金投向哪里也成了疑问。

这样的问题并非个例,似乎从中国大江南北来的所有企业家都在面对这个问题——中国的财富正在经历着历史上最大的一次交接!

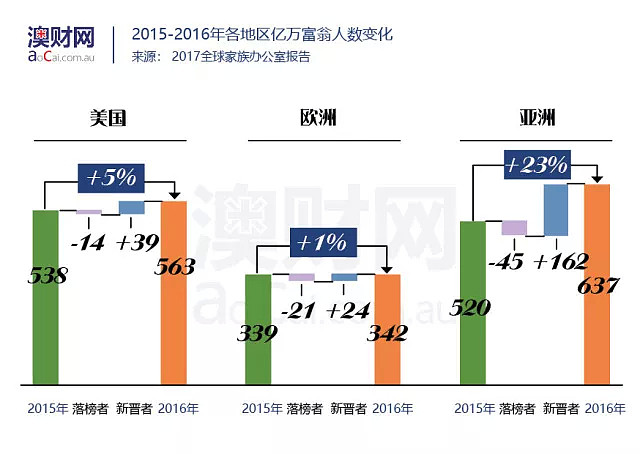

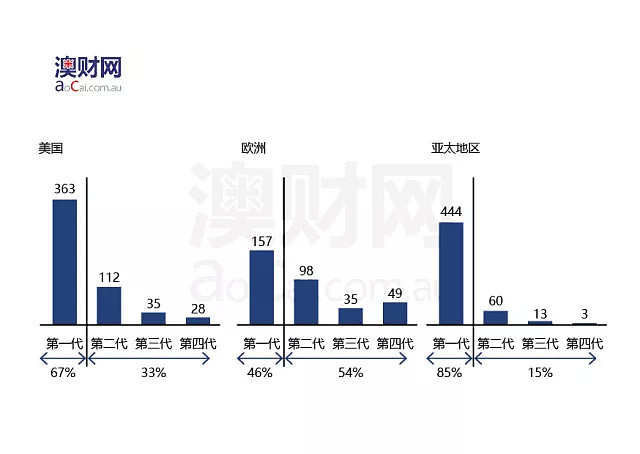

根据2016和2017年的瑞士银行UBS和普华永道的“十亿身家富豪报告”显示,亚洲地区已经拥有了全球最多数量的十亿身家富豪。但是和欧洲及美国不同的是,亚洲富豪中有85%的财富还集中在第一代人手中。也就是说,中国有可能会面临史无前例且规模超前的财富交接,那么家族财富的保值和传承俨然开始成为中国企业家们不可避免、也是最为头疼的问题之一。

中国的企业家和家族应该怎么应对呢?

值得庆幸的是,这样的情况在欧洲和北美的历史上早已出现。

也如同上图所示,大量的欧洲家族财富已经掌握在了第二到第四代手中。而北美的非第一代家族财富管理的比重高出亚太地区比重的一倍之多。

以人为镜,可以明得失。中国家族势必需要参考欧洲和北美家族打理资产和投资的方式,以及为未来资产配置的看法。

前段日子,瑞士银行UBS和Campden Wealth发布了2017年全球家族办公室报告。该报告针对全球顶级的260多家家族办公室进行调查,针对他们的投资偏好和收益、家族办公室搭建结构,以及所遇到的问题进行了详细的汇总和分析。这些家族来自于全球各个地区,其背景涉足各个行业,平均身价超过14.57亿美元(91亿人民币),平均管理9.21亿美元的家族资产。

本文将围绕着该报告的内容来尝试解读全球顶级家族办公室的管理方式、资产配置,以及对未来的投资喜好。

二,遍布全球的家族办公室

01,什么是家族办公室?

用最简单的话说,家族办公室就是为一家或多家高净值家庭所服务的机构。其最主要职能包括:

管理和保护家族的资产

管理家族的投资

为家族成员提供教育、专业服务和生活服务

负责家族财富和资产的传承

该报告称,单一家族办公室(SFO)需管理1.5亿美元以上;而多家庭家族办公室(MFO)则需管理35亿美元以上来达到最高效率优化。

02,家族办公室产业遍布全球

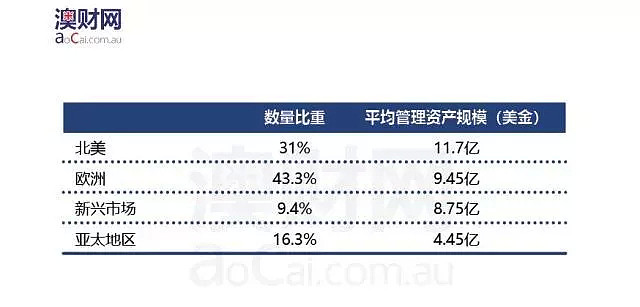

根据该报告的调查,欧洲和北美的家族办公室占比重最高,且资金管理规模也都高于平均水平。

其中,欧洲占比达到43%。而北美的平均资产管理规模则最高,达到11.7亿。而反观亚太地区,虽然比重达到16.3%,但是资金管理规模是所有地区当中最低的,仅有4.45亿美元。相信这是因为该地区家族办公室业务还处于中早期。

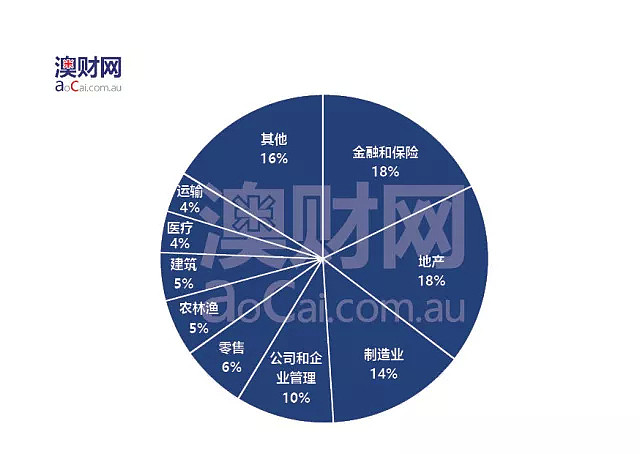

在产业方面,金融、地产和制造业的占比最高。其次是企业管理、零售、农林渔和建筑。

03,外部管理VS内部管理

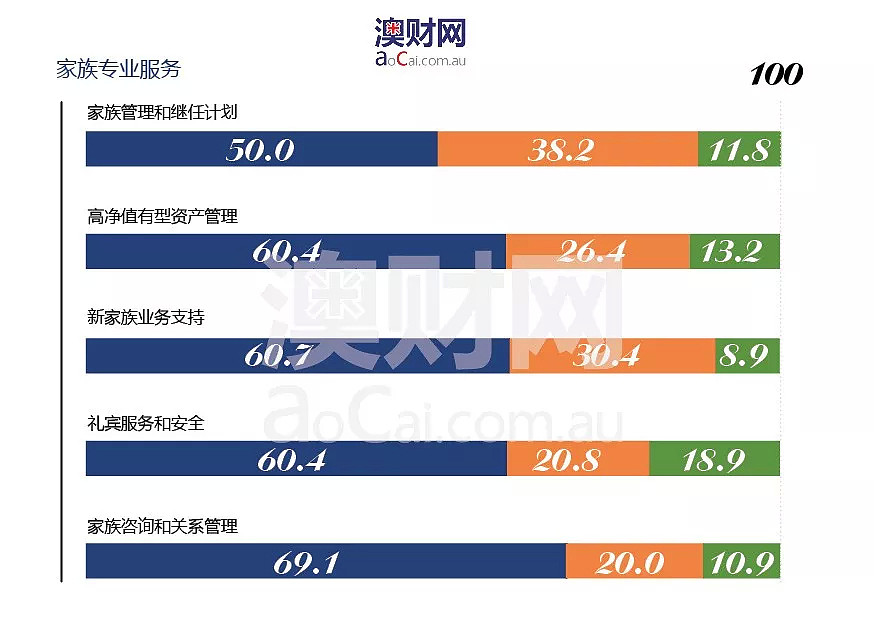

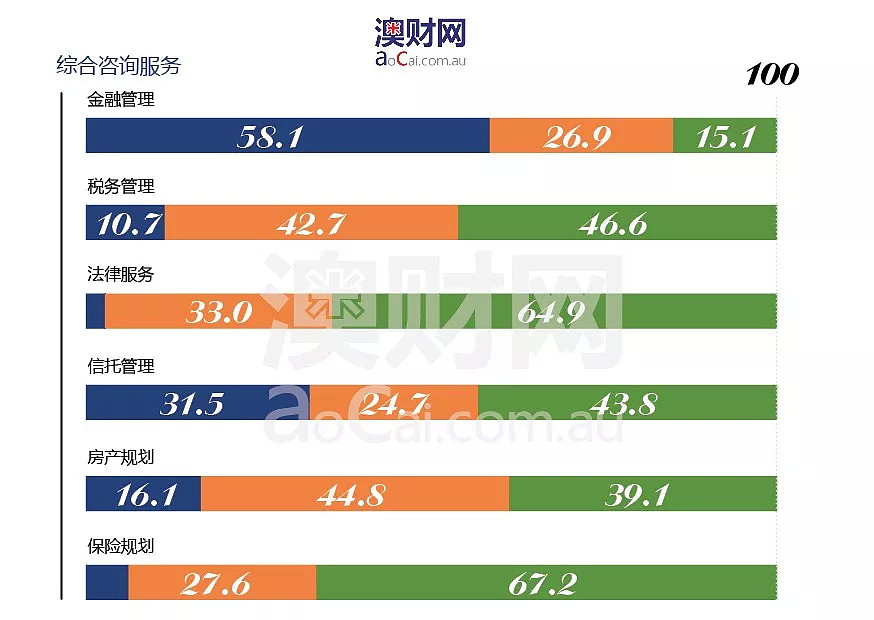

而在治理职能上,家族内部管理、家族企业管理等内部问题往往都是由家族自己负责。而在专业服务方面,比如法律、税务、私人银行、投行等,内外结合是主要的方法。

成熟的家族办公室已经开始使用大量的家族以外的专业人士来参与管理。

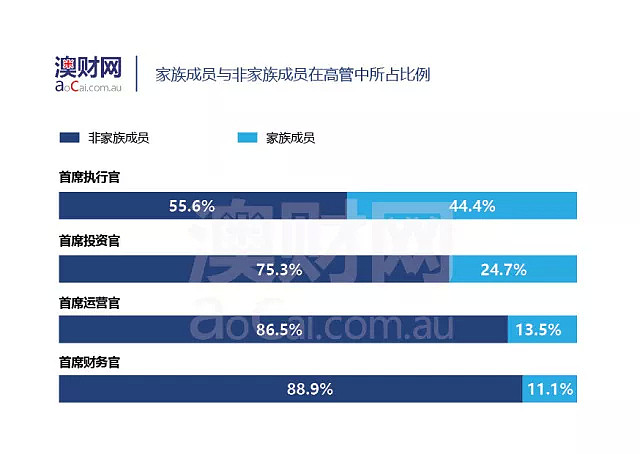

其中,非家族成员的CEO比重为55.6%。首席投资官CIO、首席运营官COO和首席财务官CFO的比重分别达到了75%、86%和88%。

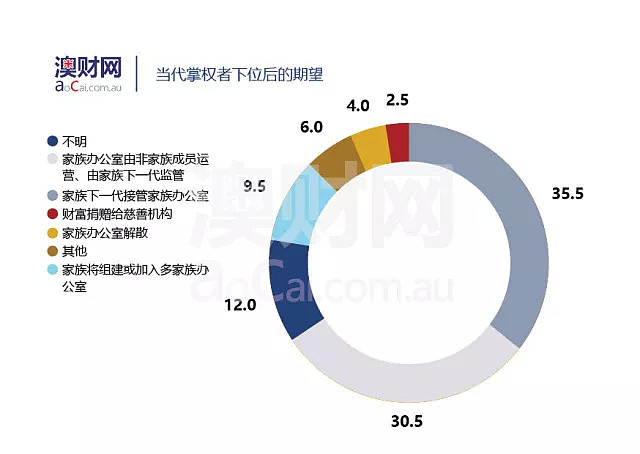

如果当前一代放手,之后家族将如何管理呢?其中只有35.5%的家族会让第二代接手,而有近30.5%的家族则表示将由非家族成员接手管理。而有9.5%的家族将会使用“多家庭办公室的MFO的方式”。不过也还有12%的家族还并不确定将如何操作。

可见,在接班的问题上,使用内外结合的方式,一方面培养家族内部成员,也同时主动选择外部的专业服务来取长补短,这是全球家族办公室的共识。

三,家族办公室如何投资?

01,家族办公室的投资策略1 – 稳健型增长为主

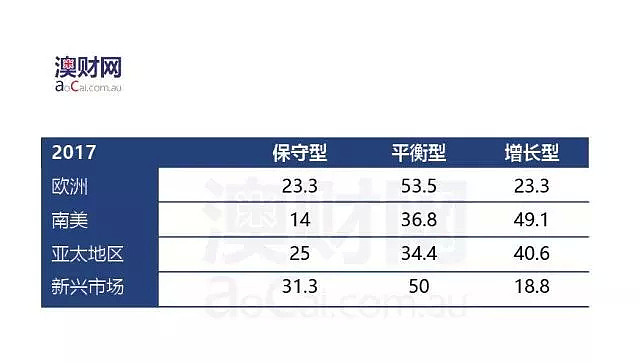

对于投资的目标,超过46%的家族是以稳健增长为主要的目的。这一比重在欧洲达到了53.5%,是所有地区中的最高值。

相比其他地区而言,新兴市场显得比较保守。有31.3%的家族追求保守型收益。

而北美洲的家族办公室则最为激进,以追求增长为主。

亚太地区也以追求增长为主,但是比重仅仅是略高于平衡型投资收益。

02,家族办公室投资方式2 – 多资产、全球化

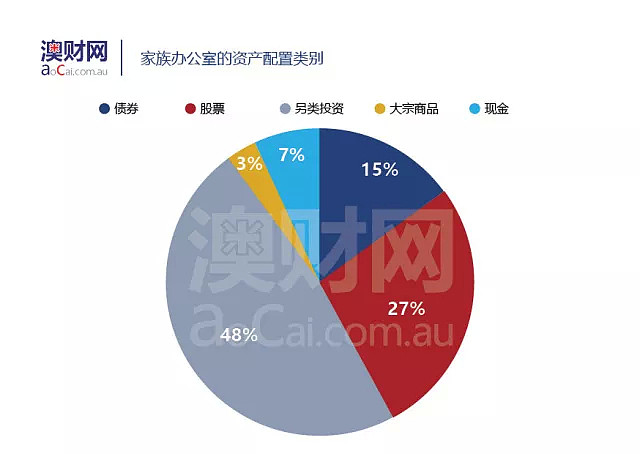

尽管北美、欧洲、亚太和新兴市场的家族办公室对不同类别的资产投资喜好非常不同,但是无论是股票、地产还是债券,家族办公室都进行了全球化、多资产类比的投资配置。

其中另类资产占比高达了48%。其中包括私募、地产、对冲基金等。

03,家族办公室投资方式3

– 股票第一,私募连续四年增长

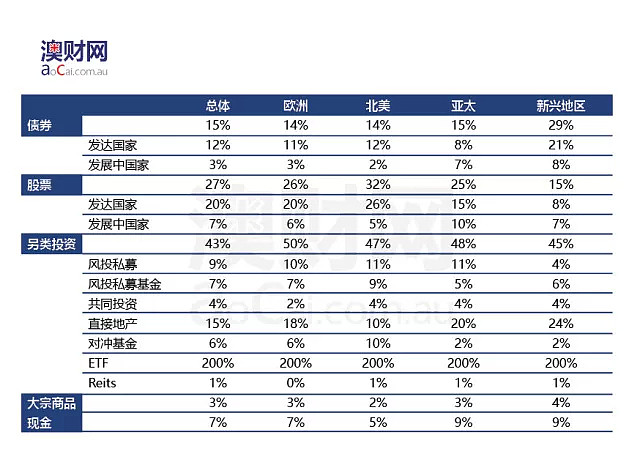

从全球来看,最受家族办公室青睐的单一资产类别是股票。其中发达国家和发展中国家的股票的占比分别为20%和7%。

而在该报告中,私募的重要性被一再提及。连续四年,私募投资在家族办公室的投资中始终保持着高比重。2017年的数据达到了20.3%之多!其中,投资私募基金的比重最高,达到7.7%,几乎和现金及发展中国家股票的比重一样。而私募直投和跟投的比重分别是:6.9%和2.1%。

从地区来看,北美地区的家族办公室投资最多的是股票(32%)和私募(24%),地产占比仅为10%;欧美家族办公室则喜爱股票(26%),私募(19%)和地产(18%)。亚太地区的比重类似和欧洲类似,只不过地产比重稍微高于私募。而到了新兴市场,债券比重高达29%,直接地产也达到24%,均为所有地区中的最高值。

04,家族办公室的投资方式4

– 地产最爱商业物业

对于地产投资,家族办公室更青睐商业地产。尽管商业地产的比重在2017年略微下滑,但是依然达到57.4%。

“本地化”还是地产投资的主要特点。无论是商业还是住宅地产,本土地产的比重达到45%以上。家族办公室对国际地产和区域性地产的配置比率都在26%左右。

四,家族们的投资收益到底如何?

01,综合性配置,稳健收益为主

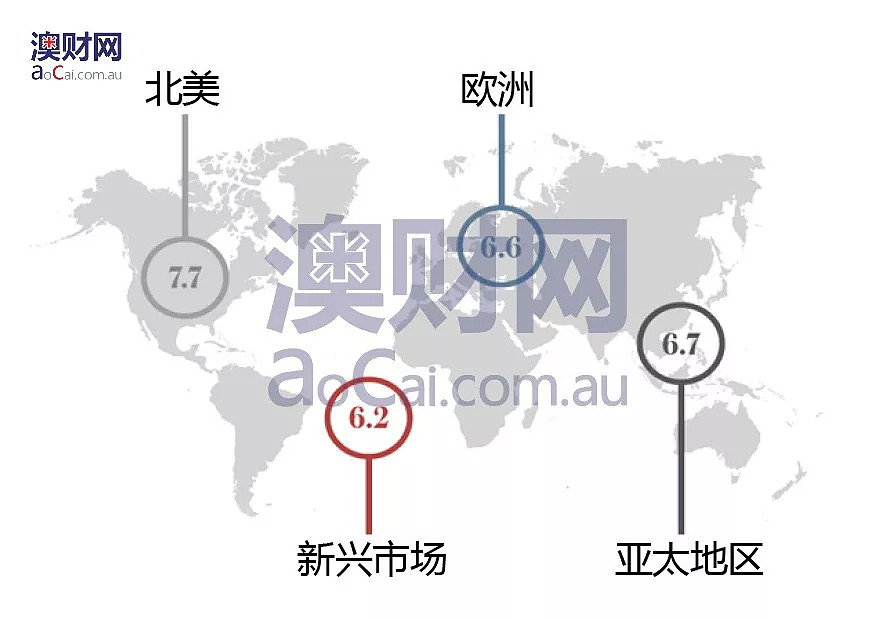

2016年全球家族办公室的年化投资预期在7%。其中北美的收益最大,能达到7.7%。发展中国家最低,收益率为6.2%。

尽管数字看起来不高,考虑到家族办公室的平均管理资产规模在9.21亿美元,用最差的发展中国家收益率来计算的话,平均每个家族每年也创造了一笔不菲的收入:5700万美金。

收益率不高是和家族办公室投资的风格有很大的关系。如前文已经提到的,保障家族财富的平稳增长是大部分家族办公室的主要考虑。因此,没有任何一类别的资产占比超过30%。

不过,随着发展中国家股票、私募和地产投资在近几年一直保持较高的投资收益,对这些领域增加投资配比的趋势也在增加。

根据该报告对过去4年投资收益的总结和预期,在2016年有四类资产的收益高于7%的平均值,分别是:私募类、直接地产、发展中国家股票和农业。而在预期2017年的全年收益时,只有私募直投、私募基金和发达国家股票的收益明显超过之前一年。

02,家族办公室的未来投资趋势

那么对于未来的资产配置,家族办公室的态度是什么呢?

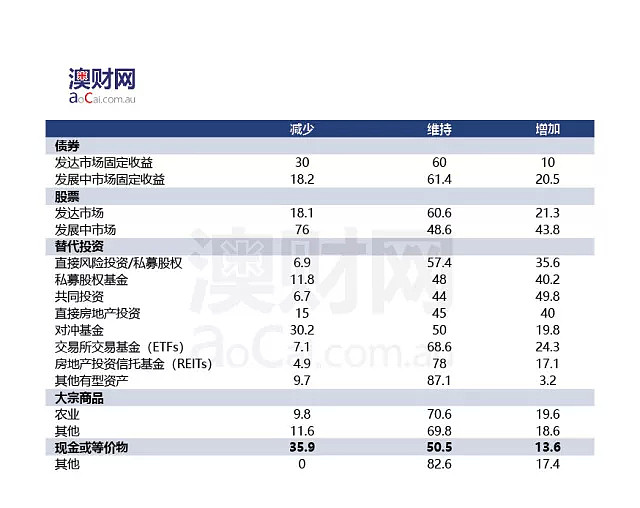

超过30%的家族表示:现金、对冲基金和发达地区的固定收益产品的投资比重预计将会减少。而在未来将会增加的投资是:发展中国家的股票、私募跟投、私募基金和地产投资。

五,全球家族办公室报告的启发

通读报告之后,不难看出全球家族办公室的治理和投资有很多的相似点。

首先,家族财富管理的专业化和外包化是全球的大势所趋。这些家族中有超过30%的第二代将不会直接管理家族办公室。那么在确保家族资产受保护的基础上,使用职业经理人、外包的会计、法律和投资服务来内外结合的管理家族办公室是得到共识的解决方案。

其次,投资也必定会更加国际化、多元化和理性化。投资全球和多资产类比并非是追求高收益的表现,这反而是因为要进行更好的风控。全球不同的地区的经济周期不同,各类资产在周期当中的表现也大相径庭。美国经济好的时候,澳洲不一定。而尽管澳洲经济形势不好,也不意味着所有的产业表现不好。所以,为了实现“稳健型”的财富增长,任何家族办公室都需要在全球进行多资产的配置。

再次,另类投资的比重越来越大,私募比重最高。私募Private Equity,简称PE,这是资本产业当中长期保持稳定高收益的行业,但是门槛较高。家族办公室在围绕着自己的核心产业进行私募投资的同时,开始加大对私募基金和跟投的比重。私募也用数据证明了它是所有资产类别当中带来收益最好的投资。这一点也非常值得中国家族办公室和高净值投资人借鉴。

最后,家族品牌的社会责任。慈善事业始终是家族办公室长期涉足的领域之一。在该报告编写前12个月,全球家族办公室平均向慈善机构捐助570万美金。北美为840万,亚太仅为60万。其中,教育、儿童和健康的占比最高。对于任何家族办公室而言,在推动财富传承的时候,回馈社会更是一种幸福。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64