2018年,澳洲奶粉股还会创下新的“奇迹”吗?

作者:Ray Liu 刘骁

澳财网金融分析师

ray.l@bmyg.com.au

随着财报季的临近,“沉静”了一段时间的奶粉股们很可能会在财报发布后股价出现大幅波动,机会与挑战并存。

在上篇中,我们讲到了在ASX中活跃的一些乳业上游企业,也就是乳品加工厂们。本篇,我们将回顾分析乳业下游中,投资者重点关注的几只奶粉股。

作为下游企业,这几家婴幼儿配方奶粉生产商们的利润以及股价走势普遍都要比上游好,但仍需要具体问题具体分析。随着财报季的临近,“沉静”了一段时间的奶粉股们很可能会在财报发布后股价出现大幅波动,机会与挑战并存。

2018年1月1日,“史上最严奶粉新政”全面实施

自2018年起,婴幼儿配方奶粉如果想要在中国市场出售,必须获得产品注册证书,未注册者将被勒令退出市场。

在2017年中,先后已经有一百多家企业完成注册。截至2018年1月4日,国内外132家生产企业的989个配方完成注册。其中,境内生产企业95家,获准配方数为780个;境外生产企业37个,获准配方数为209个。不过中国境内生产企业的配方注册通过比率远高于境外企业,2018年境外企业配方注册的通过比率应该会上升。

“新政”的实施注定会给正在中国市场需求旺盛的澳洲奶粉股们带来较大影响。一方面,谁先通过注册谁就会更早受益,另一方面,新政“肃清”了一些市场小品牌,使这些“大牌”们有机会获得更多市场份额。

但并不是说拿不到注册,海外品牌就完全无法进入中国市场。目前,未注册的奶粉品牌仍可通过跨境电商的“海淘”进入中国。当然,通过奶粉配方注册,可以继续留在市场上,只代表企业拿到了“入场券”,不代表可以一劳永逸。市场竞争更加激烈的背景下,如何用优质商品和服务去俘获用户的心,是企业需要研究的永恒课题。

A2

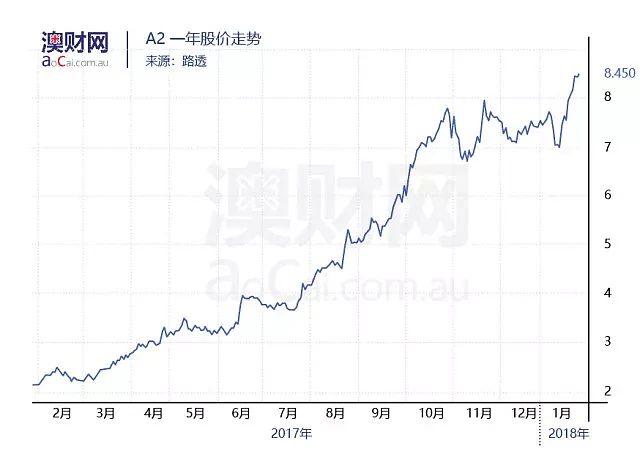

A2 一年股价走势

A2 作为奶粉股里“稳健的老大哥”,股价之前一直有条不紊的上行。虽赶不上Bubs这样的新兴企业快速崛起的股价势头,但是在高质量产品和火热需求下,A2持续被投资者所看好。同时A2的2017财年的财报表现也是同行里最强劲的。

A2的股价在达到8澳元后,长时间在7-8澳元的区间里展开了震荡走势。似乎达到了一个瓶颈,缺乏后续的突破动能,不过近期终于开始突破8澳元,财报季前各路买家已经开始蠢蠢欲动。此外股价的震荡,也可能是投资者在对A2达到一个高估值后,在寻求新的增长预期。

同时笔者认为在制约着A2增长的一个方面还是跟其产能有一定关系。A2在市场上的频频缺货,并引发“抢购”和“奶荒”的新闻,一方面是A2可能存在炒作嫌疑,但另一方面也反映出A2确实存在着产能不足的问题。从之前的财报中也可看出,其存货量的削减程度很大。

不过A2之前在公告中也表示一直在试图解决这一问题,从其代工厂Synlait的收购和扩能动作也可看出。但A2产能问题可能不仅限于加工制造的产能,其生产只含a2蛋白的牛奶的奶牛也是关键,也就是奶源。而奶源问题并不是那么好解决的,所以短时间内A2这方面的问题仍会存在。

在寻求新的增长动能方面,A2也在继续扩大业务和开发新市场。首先该公司推出了4段婴幼儿配方奶粉,在成人袋装奶粉的销售方面近期也有了进一步增长。此外,A2也在继续铺开重要的中国市场,获得CFDA(中国国家食品药品监督管理总局)的认证对其中国市场的开拓起到了推波助澜的作用。

此外,A2在英美市场的业务开发已经显现了初步效果,地区铺开范围扩大。近期(1月16日)还发布公告表示美国业务已经拓展至了包括纽约、新泽西在内的东北地区。对其股价也带来了一定利好影响。

这些新产品和市场有着成为A2新增长点的潜力,但是开拓新市场通常代价较大,英美市场对净利润方面短期并不会有明显贡献。核心的业务仍在澳新地区。

综合来看,A2在无重大消息下股价会继续保持震荡,而下一份财报将为之后的股价走势明确方向。同时股价上行的可能性仍大于下行。

贝拉米

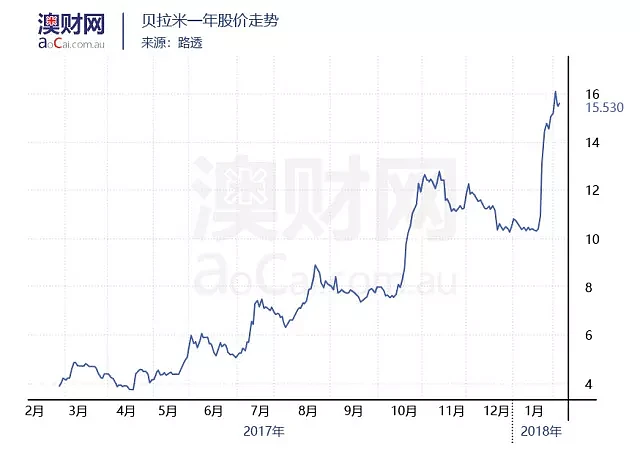

贝拉米的触底反弹不可谓不精彩,同时也出乎了很多人的意料。2017年该公司股价震荡上行,并在一次利润预期上调后,重新跃升至暴跌前的水准。同时在近期,贝拉米再次上调利润预期,股价直接被拉升至接近历史最高水平,突破近在咫尺。

贝拉米一年股价走势

在2017年10月12日,贝拉米将2018财年的核心业务(不包含Camperdown工厂)预期从收入增长5-10% 提至15-20%,EBITDA(息税折旧摊销前利润)利润率从15-20%提至17-20%。在2018年1月,“由于注重成本管理和收入增长强劲”,贝拉米再次将收入增长预期从15-20%调整为30-35%,将EBITDA利润率指标从17-20%更新至20-23%。

那在这些预期提升的背后,都有哪些利好和利空的消息呢?

首先我们还是要先说配方奶粉的CFDA注册认证问题,贝拉米在这方面几经波折,最终其收购的Camperdown工厂终于在2017年底向CFDA提交了注册申请。但是,2018已经到来,贝拉米最终还是赶不上“末班车”。也就是说,从2018年开始,贝拉米在获得CDFA认证前已无法在中国出售“中文标签”的产品。

这随之带来的就是收入方面的负面影响,贝拉米之前也表示,2018上半财年营收表现将会好于下半财年营收。原因有两个:一是受季节性影响;二就是CFDA的问题导致只有18财年上半年会存在“中国品牌”的销售,上半年相关销售额预计将达到约1800万澳元。同时受影响的“中国产品”,曾在2017财年时占总销售额的15.4%,也就是说CFDA的问题可能会导致2018财年的总销售额相比正常情况下减少至少8%左右。

从贝拉米的口吻中也可看出,2018财年拿到CFDA的可能性基本已经很小,预期何时能拿到,目前也没有进一步说明。

库存其实也一直是贝拉米急需解决的问题,但是关于这方面贝拉米在运营更新中始终没有给出明确数字。从2017年的财报来看,虽然下半财年库存有所削减,但成品的库存量不降反升,库存问题并未有太多好转。公司方面的口吻是存货自2017年3月以来持续下降,并向可接受的水平发展。但具体情况我们无法获知,希望在下一份财报中可以看见明显的好转。

虽然贝拉米仍有问题未解决,但这些问题都不能否定其业绩不断恢复,收入强劲增长的势头。两次提高利润预期正是建立在这一系列成果之上的。收入增长一方面是销售恢复,另一方面成本的削减和控制也是贝拉米的得力帮手。运营成本下降、供应链重改以降低未来成本、正现金流不断好转、无负债都是积极信号。同时在重建品牌、渠道重组、存货周转方面的再投资计划也有板有眼。

至于Camperdown 工厂目前在利润方面仍不会有贡献,18财年预期的EBITDA为亏损100-200万澳元。此外,该数值可能还要受到集体诉讼的或有债务和无形资产摊销的进一步影响。不过该工厂已经重新开始生产,并且进一步深化运营,下一步提高产能。

需要注意的是,如今预期增幅的不断提高,也是建立在2017财年的数据不理想状态下。此外该公司股价已经达到历史高位,但若只是恢复至之前水准,股价创新高后进一步突破的动能可能不足。同时贝拉米接连放出预期上调,股价已及时反映利好,市场期待值已被拉高很多,若下份财报没有新的亮点,股价再次“跳涨”的可能性就很小了。

Bubs 与Wattle Health

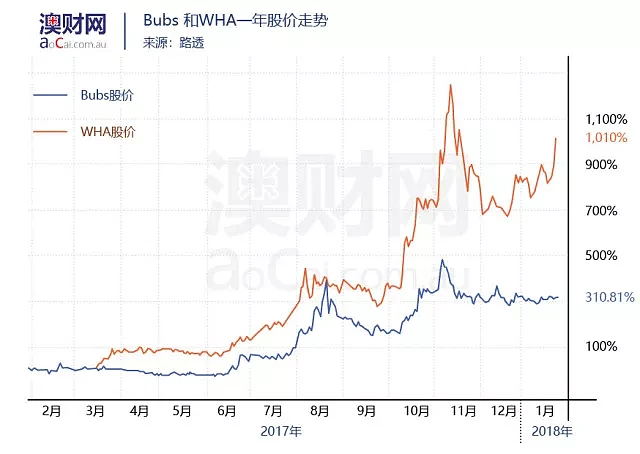

Bubs 和WHA一年股价走势

Bubs(ASX:BUB)与Wattle Health (ASX:WHA)在2017年都是股市中的市场宠儿,同时也代表了奶粉股的新兴力量。在Bubs似乎已经被投资者“捧上天”的时候,WHA则更是股价10倍的往上翻。

这两只股票可谓是充分展现了投资者对婴幼儿配方奶粉股和中国市场需求的高水平看好和高期待值。在并没有大量收入、甚至财报利润为负的情况下,这两家股价飙升带来的高估值寄托着投资者们对未来的十足信心。

此外,Bubs和Wattle health作为奶粉股新兴力量,在很多方面也确实有着相似之处,甚至是股价走势都略有相近。二者作为婴幼儿奶粉新品牌,都在开拓澳洲和中国两方面市场,为未来的产品销售以及产能铺路。在澳洲扩大渠道,在中国与各种跨境电商等零售渠道合作。此外二者都分别收购了一家乳品工厂。

Bubs

Bubs方面,主打的是羊奶粉,也有全天然无添加有机米粉和有机果泥辅食。

2017财年,Bubs就先后和中国海淘电商网易考拉、中国第三大电商平台唯品会和上市儿童用品连锁孩子王等中国大型电商平台签署了多个协议。为中国本地市场的销售铺路。在澳洲,Bubs先后与澳大利亚保健品分销商HealthOne、药妆店连锁Pharmacy 4 Less group等达成营销合作,推动产品在全澳药房网络的销售。可以看出,广泛建立销售点显然是Bubs的初期铺开战略。伴随着这些合作的公布,Bubs的股价也随之上行。

Bubs收购的NuLac Foods乳品生产商确实有望为Bubs的业务起到增强以及补充的重要作用。为公司垂直整合澳洲羊奶乳制品市场,以及未来全球的良性增长奠定了基础。

NuLac Foods是澳大利亚领先的乳制品生产商,拥有全澳最大的山羊奶供应源。 产品主打羊奶制品,包括成人羊奶粉、新鲜液体奶、羊酸奶等。 收购 NuLac Foods对抢占澳大利亚羊奶中上游市场也具有重要的战略意义。如公告所说,Bubs将成为澳洲唯一一家垂直一体化山羊奶婴儿配方奶粉生产企业。

从2017年10月份发布的2018财年一季度业务更新来看,Bubs的销售收入有着明显增长,收入同比上涨101%至147.5万澳元,环比上涨25%。中国电商的销售和澳洲本地的销售显现出了效果,婴幼儿配方奶粉销售上涨。中国一季度销售同比上涨274%。

从一季度的业绩上涨来看确实涨幅尚可,但同时需要注意的是,该公司还是处在发展初期,收入等数据的基数小,再加上初期增长快,所以数据涨幅大似乎也不是那么出乎意料。预期Bubs的下一份财报数据上涨幅度同样不会小。不过这里面也存在着一个不容忽视的点,就是利润。

Bubs在一季度更新了收入,但没有提及利润,17财年时Bubs录得净亏损500万澳元。在即将到来的18财年半年期财报中,Bubs能在利润上有多大进步并不好说。

Wattle Health

Wattle Health(ASX:WHA)方面,2018财年一季度的总销售额为55.7万澳元,同比增长895%,是17财年总销售额的60%。 澳洲市场,婴儿配方奶粉在超过500家Metcash零售店铺开。 在澳洲本地,除了Baby Mode、Metcash等公司,WHA在12月与Australian Pharmaceutical Industries(ASX:API)签署分销协议,可在旗下Priceline Pharmacy 和其他药房网络供货。不过API近一年的股价并不理想,持续走低。

在中国方面,除了WHA大股东民信金控的爱婴岛渠道,该公司与全球性大型连锁超市集团乐购Tesco PLC分支Tesco Lotus链锁超市签署分销协议,作为中国地区拓展战略的一部分。

此外,WHA与Organic Dairy Farmers Australia 已进入非约束性暂定协议,后者目前供给/生产澳洲大部分的新鲜有机牛奶。如果条款谈妥,双方将建立一个合资企业,旨在建造牛奶喷雾干粉厂,生产有机乳乳制品, 并为WHA独家生产干燥有机乳制品。预计2018年谈妥,到时WHA将成为仅有的完全澳洲有机婴幼儿配方和营养乳制品品牌,以及少数的垂直正整合企业。也就是说,WHA未来也就是2019年想向澳洲认证的有机婴幼儿配方奶粉方向发展。

1月24日,WHA发布 18财年第二季度运营更新,现金收入54万,是17财年全年收入的58%,股价当天上涨12%。但需要注意的是,WHA目前依然是支出大于收入,当期现金流为负160万。

在CFDA方面,Bubs和WHA 的态度都不太乐观,目前可能都没有拿到手里,并没有公告表明已获取。Bubs方面仅表示在2017年底前递交CFDA申请。WHA在2017年11月底表示,已经递交正式申请。但随后2018年1月15日WHA表示,除了婴幼儿配方牛奶粉之外,之前收购的Blend and Pack工厂 额外为WHA的山羊奶婴幼儿配方奶粉申请了CFDA。并表示WHA是第一批有两种CFDA申请的少数澳洲公司之一。看似利好的消息,但实际上也说明的之前的CFDA婴幼儿配方牛奶粉申请并不顺利,WHA目前并没有得到审批。不过山羊奶粉确实是WHA计划要在18年初推出的产品。

综合来看,Bubs和WHA仍处于估值较高但短期没有实际高水平业绩支撑的状态。二者相比较下,Bubs更“稳扎稳打”一些。WHA在比Bubs无论规模还是渠道,看似更早期的情况下,股价却飙升的比Bubs更夸张。Bubs目前的P/S市销率在39倍左右,而WHA则达到了173倍。WHA在如此高期待值下,业务一旦出现下滑或者脱离“高增长”的迹象,股价下行的速度将和上涨一样迅速。

小结

新的一年新的趋势,奶粉新政下各家将展开新一轮竞争,即将到来的财报季就会立马让各家的实力“初见分晓”。

笔者认为,A2在下一份财报中在开拓新市场业务方面会继续有较大进展,伴随中国市场业务的继续增长,录得较大业绩增幅并推动股价上行的概率较大。

贝拉米在预期已被推至较高水平下,反而财报结果超预期可能性较小。

Bubs和WHA都属于高估值成长股,伴随的风险自然偏高,同时获益空间可能更大。但WHA的估值过高,目前来看若二者选一,不如Bubs来的稳妥。

在中国市场的巨大需求下,婴幼儿配方奶粉在今年仍会是投资者关注的一个热门话题,但话题和想象力都有落地接受检验的时候,谁能在落地时一鸣惊人,谁又在落地后默默无闻,可能再过一个月市场就会有了答案。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64