锂电热拉动澳洲镍矿股飙涨 风水轮流流多久

锂矿公司股价一度飙涨成潮,现在这个好运气似乎要降临到镍矿股的身上了。过去4个月镍价暴涨,澳洲多数矿商都渐次活了过来,烫手山芋登时成了香饽饽,而行业个股...

全球投资者四面八方赶赴锂电池金属领域“淘金”的当口,锂矿公司股价一度飙涨成潮,现在这个好运气似乎要降临到镍的身上了。

眼下镍价正蓄势上冲,电池金属热潮将推动镍价一路走高。

常驻珀斯的财经评论家Tim Treadgold指出,多亏了珀斯附近的镍工厂,必和必拓(BHP)在这波镍价回弹中可谓占据了有利位置。镍价接近两年来的高点,这不仅提振了相关生产商的股价,也为必和必拓最终摆脱一项累赘的金属资产创造了机会。

过去4个月镍价由4美元/磅暴涨45%至5.8美元/磅上方。这个价位上,澳洲多数镍矿商都可以实现盈亏平衡,甚至可能还会有微薄盈利。

图片来源:《澳华财经在线》

投机性交易已然开始。11月21日,澳交所两只发布镍矿勘探进展的个股开盘股价上冲。东部时间11.00许,宣布西澳绿石带上的钴镍项目开钻的Venus金属公司(ASX:VMC)飙升18.75%,触及0.19澳元;Comet资源(ASX:CRL)公布发现7公里长的钴镍矿化目标,上涨7%,触及0.091澳元。

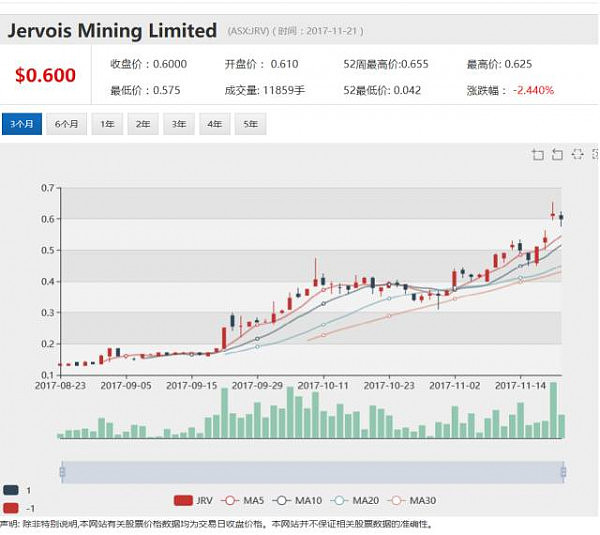

另外几家行业勘探股,11月份以来更是行情彪悍,圣乔治矿业(ASX:SGQ)上涨62.5%,Jervois(ASX:JRV)上涨69%,慧星资源(ASX:CRL)上涨18.7%。

图片来源:《澳华财经在线》

镍矿领域的标杆股Western Areas(ASX:WSA)从6月中旬创下的低点1.93澳元不停歇的奔跑了五个月,目前飙升到了3.13澳元。

是不是涨得也太高太快了,投行分析师们的心里开始“打鼓”。他们怀疑基本面能否支持镍价持续创新高、以及电池革命会否像投机者以为的那样迅速发生。

烫手山芋变成香饽饽

Treadgold在近期的“Eureka Report”(发现报告)中对镍价复苏带来动的飙涨行情作出细致观察:不管怎样,镍价不断上涨,人们对镍作为锂离子电池制造中不可或缺的一个材料成分的兴趣日益浓厚。他认为,矿业巨头必和必拓正成为这波意外行情的大赢家。

不锈钢是大多数镍生产商的主营产品,必和必拓则不同,其在珀斯附近的港口城市奎那那(Kwinana)有一处工厂,该工厂能将镍转化成用于制造电池的金属粉末硫酸镍。市场对硫酸镍的需求旺盛,增长也极快,以至于必和必拓投资4300万重金,将该工厂的年产量提升至10万吨。据称未来6年,电池用镍将一步步占到该工厂产量的9成,而目前仅占一成。

必和必拓的管理层一贯倾向于涉足交易量大且用途广泛的大宗商品,如铁矿石、石油、煤炭和铜等,镍被他们视为非核心业务。过去5年里,必和必拓一直试图出售该处镍业务,即西部镍业公司(Nickel West)。期间印尼和菲律宾的镍矿价格低廉,充斥市场,导致镍价“抬不起头”,再加上西澳州采取行动,兑现环境修复承诺产生了政策利空,西部镍业公司最终没有被卖掉。

现如今,电池以及西部镍业作为关键电池组件的唯一供应商这些概念再度点燃了BHP对之前被标售的镍业务的关注度。

如今必和必拓加大了硫酸镍项目的投资,西部镍业公司好似枯木逢春,开始“吐露新芽”。必和必拓借由此举,向潜在买家释放出奎那那工厂未来大有可为的信号。在一些市场分析看来,比起与矿业公司结成交易,西部镍业公司将来与一家专业的化学品制造商“耳鬓厮磨”可能会更为舒服。

是否涨势过猛

其他镍生产商也正沉浸在由镍市复苏带来的欢欣中,但人们仍心存一丝顾虑:尽管镍市的基本面正在改善,但近期镍价迅猛上涨可能是投机性交易所致。

据“发现报告”分析,在产的镍矿商,譬如此前提到的WAS和Independence集团(ASX:IGO),迎来了股价的强势反弹。其他在过去几年里因镍价过低而被迫中止生产的公司也陆续回归。7月中旬以来,WAS涨幅达60%。IGO股价也从3澳元上浮到4.3澳元附近,上升幅度超过四成。

图片来源:《澳华财经在线》

一度暂停镍生产、将资产封存在手的Panoramic(ASX:PAN),其股价自6月初以来由19澳分上蹿至43.5澳元,涨幅128%。另一家保有和管理镍矿资产的矿商——Mincor(ASX:MCR)的股价6月中旬以来也由13澳分拉升142%至31.5澳分。

镍市复苏为行业投资者所乐见,不过市场是否热过了头?

现在看来电池制造商的潜在需求已显着改观了镍业的未来愿景,而镍的大部分未来市场目前依然由不锈钢“霸占”。澳新银行分析师丹尼尔·海恩斯(Daniel Hynes)最近发出警告:镍市走热似乎有些“着急”了,短期内可能会回撤。

但他也强调这只是盘整。电动汽车行业对镍的需求开始增长之前,镍市就已出现偏紧状态。“镍价肯定走上行轨道,但绝不会一帆风顺。”其预计,电池业务对镍的消耗量占比会从当前6%的基础上快速攀升。

投行摩根士丹利也对镍市提出了警告。其分析师对WSA股票给出卖出建议,并将12个月目标价调到1.95澳元,较之最新价低37%。

7美元/磅的镍价意味着什么

ACB News《澳华财经在线》报道,Treadgold认为,镍市当前面临两大问题,一是近期价格上涨将促使印尼和菲律宾的生产商扩大生产,但是,他们尚不能制造电池级材料,二是停产的矿井将重新开启。

供应大增是否会重蹈往昔覆辙?

西澳州南海岸附近的拉文索普矿(Ravensthorpe)是一个镍市波动中的代表性案例。

拉文索普矿由必和必拓斥资30亿美元建成,投产仅两年后的2010年,必和必拓将其转手给第一量子矿产公司,对价为3.4亿美元。新东家于2011年重开此矿,因亏损巨大,上个月再次关停。

理论上讲,如果拉文索普矿今天还在生产,那就可以获利。截止9月30日的上一财年最后一个财季,从矿井生产出镍所耗费的总维持成本为4.67美元/磅,涵盖所有费用后的总成本为5.77美元/磅,略低于伦敦金属交易所(LME)镍的牌面价。

当初入手拉文索普矿时,第一量子矿产公司的并购价约合为7美元/磅。设想一下,假如拉文索普矿这6年间纹丝未动,当下重新启动的成本也仅为1000万美元。若镍价回到7美元/磅,Panoramic、Mincor和其他拥有闲置镍矿资产的公司想必也会按捺不住。

Sone的分析师认为,镍金属将会走出一个更高价格,但它仍需要较长时间来确认7美元/磅的价格支撑位。

对镍业的未来十分笃定的瑞银预测,2025年电池业务对镍的需求量将上升至54万吨,2019年镍价将上涨至6美元/磅,2020年将达到7.5美元/磅。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64