金融整顿后,10万亿资金将流入股市,创造新的牛市,受益最多的是……

摩根士丹利认为,随着金融监管的收紧,将会有更多资金流入包括A股和港股在内的中国股市,在未来一两年内创造新的牛市。

在新牛市中,受益最多的将会是包括国有四大行在内的绩优金融股。

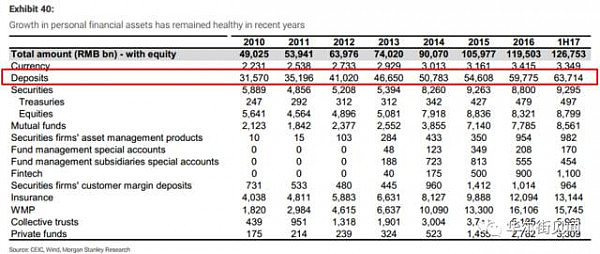

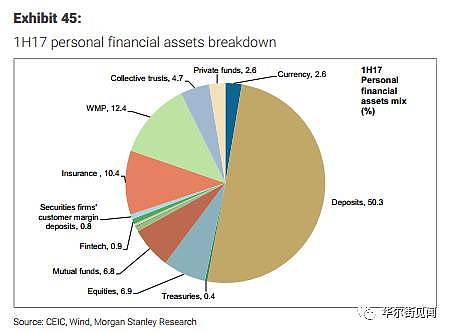

大摩称,由于中国对金融体系加强监管,今年以来,高收益率、固定资产投资产品供给的增长已经出现显着下降,大摩估计,中国居民手中的这些钱将会涌向A股和港股。中国居民在股市上的直接和间接投资将由目前的13%上升至2019年的16%。

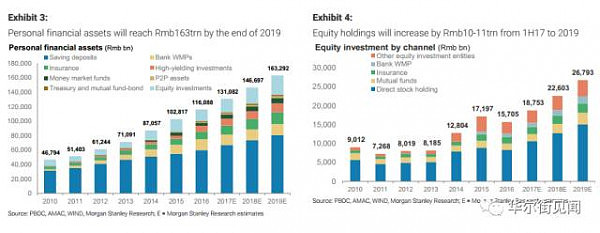

大摩预计,到2019年底,中国居民金融资产将达163万亿元人民币,从2017年上半年到2019年,中国居民在股市中的投入将增加10至11万亿元人民币。

大摩同时分析称,和2015年大量资金迅速涌入股市、制造巨大杠杆不同,此次中国居民的钱将逐渐流入股市。

资金为何会流入股市?大摩给出了以下六个原因:

第一,金融整顿减少了高回报率金融产品的供应。

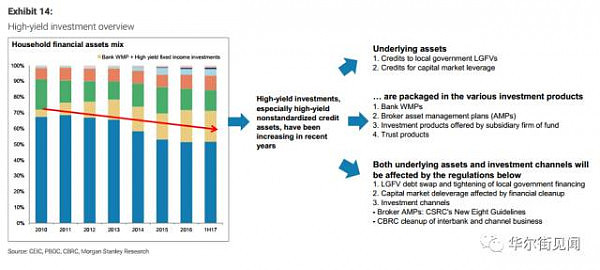

中国有一个独特的投资资产门类:由高回报率、非标准化信用资产打包而成的投资产品。这些产品包括银行提供的财富管理产品、券商提供的资产管理计划、基金公司提供的投资产品等。

我们估计,这几年来中国居民投资这类资产每年达到4万亿元人民币。

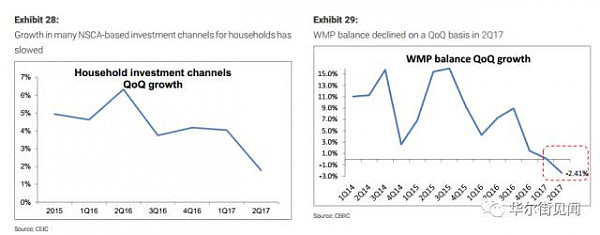

近年来,高回报率投资产品增速明显。不过,随着中央政府清理整顿地方债融资平台,规定基础设施融资利率上限,收紧投资渠道等措施的实行,高回报率的金融产品供应将会大幅下降。

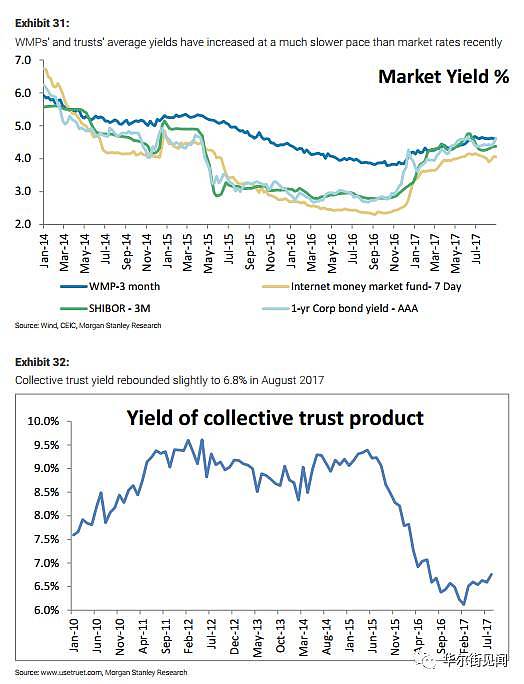

高回报率金融产品的收益率也出现了下降。

第二,中国的新规或将让货币市场基金的增长趋于正常化,“短期储蓄型”保险产品以及相关私募基金增长将会放缓。

最近几年,货币市场基金增长迅速。截至2017年上半年末,已经占到了中国居民资产的4%。不过,9月出台的新规则可能让货币市场基金增速放缓,也让这些基金的回报率下降,投资者或将把资金转移到股市上去。

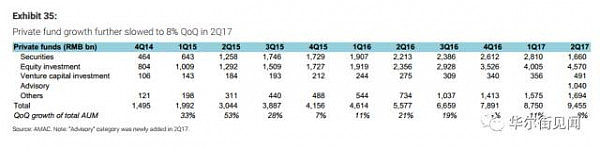

私人基金季环比增速在今年进一步放缓至8%

第三,依然庞大的储蓄率以及每年大约16万亿元人民币的可投资资金。

这几年,中国工资收入持续增加,储蓄率也一直较高,我们预计,未来几年这一趋势不会改变。而且,随着住房销售速度的下滑,中国居民花在买房上的钱增速将会趋缓,将会有越来越多的人把钱从房市转移到股市。

中国居民储蓄率依然很高

第四,银行和企业利润反弹,将会提振股市,并吸引寻求高回报率的投资者。

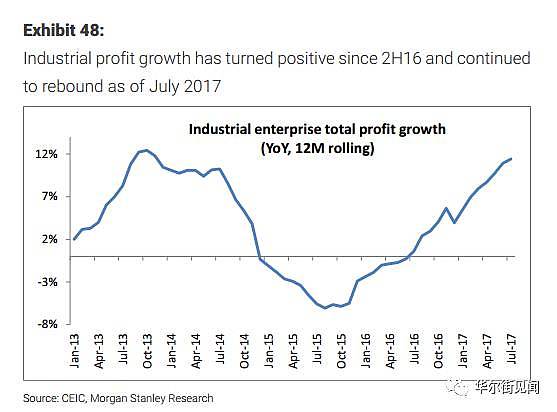

随着工业企业利润的反弹,我们预计在未来几年中,中国大银行的的资产质量将会显着提升。

工业企业利润率显着增加

国有四大行和招商银行等银行在净利润增长方面将会表现优异。在高回报率固收投资增速放缓的情况下,我们预计中国银行股将会更有吸引力。

今年,A股中的银行股已经超预期表现,我们预期港股的内银股也将受益于沪港通和深港通。

第五,券商和保险业龙头也将从这一转变中获益。

上述趋势将会推动更多的融资活动进入适当的融资渠道,例如贷款、债券、股票和长期保险产品。这一转变,加上适度上涨的资产收益率以及良好的企业盈利增长,将会支持龙头银行、保险公司和券商的收益健康稳步增长。

大摩预计,中国平安、中国人寿等保险龙头都将在这一转变中获益。

第六,中国在岸和离岸股票将保持牛市。

我们认为,中国在岸和离岸股票将保持牛市。我们估计,到2018年6月,港股国企指数将增长2.7%,至11700点,沪指将增长10.5%,至3700点。

中国境内股市的牛市将尤其吸引中国居民将钱投入股市。

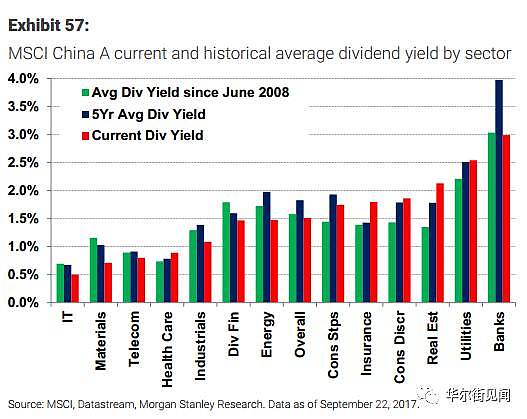

摩根士丹利中国指数(MSCI)各行业指数显示,银行的表现奖超越其他行业。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64