五大佐证粉碎澳洲房市泡沫说 两大支撑确保稳固上行

在澳大利亚市场有强劲的证据表明这里的房地产债务分配情况相当有利,足以确保金融状况稳定。尽管悉尼和墨尔本房地产市场不断扩张,仍未能满足强劲的需求增长。受基本面因素驱动的澳洲房市并无泡沫,反而更趋稳定。

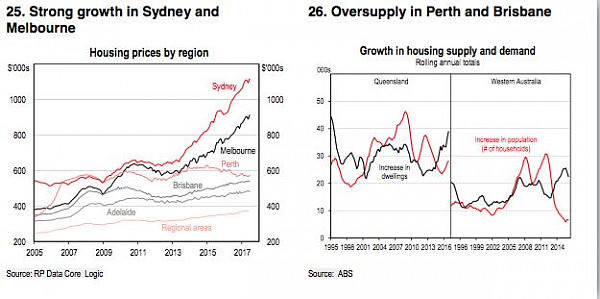

悉尼和墨尔本房价近年来大力上扬,很大程度上是受到利率偏低、人口增长提速及海外投资者需求见长等基本因素影响,澳大利亚主要城市住房渐渐供不应求。预计2018年,政府监管力度加强及抵押贷款利率升高将会为悉尼和墨尔本房市降温。

对比来看,住房价格上涨现象主要集中在供应量不足或需求疲软地区。例如,自2012年以来,珀斯房价仅上涨了6%,阿德莱德及布里斯班地区只分别上涨11%和21%,采矿业的衰落是主要影响因素。与此相比,墨尔本和悉尼地区房价分别上涨了60%和80%。除了低利率和不断上涨的住房需求作为支撑,海外及州际移民数量和海外投资增长也是利好因素。

自2012年以来,全澳的住房贷款额持续上涨,住房价格平均飙涨50%,引起民心担忧和政府官方警惕,关于房地产市场泡沫的告诫声不时响起。然而,汇丰银行(HSBC)首席经济学家布洛克斯海姆(Paul Bloxham)认为,很大程度上来讲,房价飙升反映的是基本面变化,相信并不会导致市场泡沫。

尽管悉尼和墨尔本房地产市场不断扩张,仍未能满足强劲的需求增长。布洛克斯海姆认为,目前澳大利亚住房贷款规模处于高位,主要是受上述的基本面因素驱动。

左:悉尼墨尔本房价强劲增长,右:珀斯布里斯班供应过剩形势(图表来源:HSBC)

布洛克斯海姆提出,房产债务的分布才是最应当关注的的一点。据PropertyObserver援引他的话称,

ACB News《澳华财经在线》报道,贷款错置是可能导致房市泡沫又一重要因素。如果驱动当前市场繁荣的房屋贷款多发放给了那些在利率升高时没有能力及时偿还贷款的人,那么(当加息来临)可能会导致房价更为迅速缩水,重演十年前的美国次贷危机。“因此债务的分配状况最为重要,而非总的贷款水平”。

在澳大利亚市场,除了基本面因素,还有强劲的证据表明这里的债务分配情况相当有利,以下5点足以确保金融状况稳定。

澳洲抵押贷款均为全部追索权贷款,即借款人未按期偿还债务时,贷款人具备向借款人征收除抵押资产以外的其他资产用于偿还债务的权利;

澳洲不存在次级抵押贷款以及低凭证抵押贷款;

大多数住房贷款借贷方为高收入家庭;

澳洲家庭购买投资性房产的支出可从享受一定的税收抵扣,目前,约四分之一的澳洲家庭负债与房产投资及出赁相关。

由于首次、自住性的贷款置业支出花费不享抵扣,居民提前偿还贷款的动力较高。平均来看,澳洲家庭偿还抵押贷款时间均提前2.5年以上。

最后一点在于,自2014年以来,针对悉尼和墨尔本房市上升潮,政府部门监管力度已然加强,有效降低了贷款错配危机。

汇丰银行的分析认为,澳洲房价上涨原因可追溯到2011年,主要由货币政策作用。当时央行现金利率高达4.75%,这抑制了房市交易热度,资金转而流向矿业经济,并迎来繁荣景象。之后,随着现金利率一路削减到1.5%,带动新建住房数量及房价上涨,又弥补了矿业繁荣时期房地产市场投资及供应不足现象。

展望前景,整体来看,未来几年,随着供应量上涨,新的税收政策限制海外投资及利率或将上涨等因素发力,悉尼和墨尔本房价增长将会变缓。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64